随着我国人口老龄化进程的加快以及基于劳动力市场的现实需求,已达到法定退休年龄后因返聘或未办理退休手续等原因仍然继续工作的劳动者(“超龄劳动者”)日益增多。对于超龄劳动者,其相较适龄劳动者而言存在更高用工风险,加强对超龄劳动者的工伤权益保障具有现实必要性和紧迫性。但实践中,立法和裁审实践层面对于超龄劳动者是否享受工伤保险权益却存在不同观点和意见。

近期《国务院关于渐进式延迟法定退休年龄的办法》(“《办法》”)出台后,其第六条明确提及了超龄劳动者的权益保障问题。本文作为退休系列文章第四篇,拟对《办法》中超龄劳动者工伤保险权益相关问题进行探讨,并借此机会对现有法律法规和裁审观点予以初步梳理,谨供参考。

一、“新规”:保障超龄劳动者工伤保险权益如何落地?

《办法》第六条第一款规定,“用人单位招用超过法定退休年龄的劳动者,应当保障劳动者获得劳动报酬、休息休假、劳动安全卫生、工伤保障等基本权益”,提及了“超过法定退休年龄的劳动者”的工伤保障基本权益,是对超龄劳动者日渐增多和其更易面临伤亡风险的用工现实的积极回应。然而,如何理解适用前述《办法》第六条第一款,可能会进一步衍生如下疑问,例如:

● “招用”的具体情形包括哪些?是否仅指招聘已经达到法定退休年龄的劳动者,还是包括达到法定退休年龄前后均在同一用人单位工作的劳动者?

● “超过法定退休年龄的劳动者”是否包括已经享受养老保险待遇的超龄劳动者?还是仅包括未依法享受养老保险待遇的超龄劳动者?若是后者,该等超龄劳动者的工伤保险权益是否会基于未享受养老保险待遇原因而存在差别?

● 工伤权益具体保障措施有哪些?是否会强制性要求用人单位为超龄劳动者购买工伤保险?

以上疑问有待后续司法实践案例及细化配套规定的进一步明确。但此次《办法》第六条在一定程度上填补了对超龄劳动者工伤保险权益保护的立法空白,具有重要现实意义。

二、 “旧法”:超龄劳动者工伤保险权益保护现状如何?

工伤认定一般以劳动者与用人单位之间存在劳动关系为逻辑起点。我们在讨论超龄劳动者工伤权益保障话题之前,有必要先行厘清超龄劳动者与用人单位之间构成何种关系。

1. 超龄劳动者与用人单位之间是劳动关系还是劳务关系?

《中华人民共和国劳动合同法》(“《劳动合同法》”)第四十四条第二项与《中华人民共和国劳动合同法实施条例》(“《实施条例》”)第二十一条对于劳动合同终止情形认定标准存在差异是造成超龄劳动者与用人单位关系认定相关争议的重要原因。经梳理主要地区的法律法规和裁审观点,我们理解对于超龄劳动者与用人单位之间的关系认定,应当具体区分不同情况下的超龄劳动者类型而分别讨论。

(1)类型一:已经依法享受基本养老保险待遇的超龄劳动者

根据《最高人民法院关于审理劳动争议案件适用法律问题的解释(一)》(法释[2020]26号)第三十二条的规定:“用人单位与其招用的已经依法享受养老保险待遇或者领取退休金的人员发生用工争议而提起诉讼的,人民法院应当按劳务关系处理。”因此,已经依法享受基本养老保险待遇的超龄劳动者与用人单位之间属于劳务关系通常并无太大争议。

(2)类型二:尚未依法享受基本养老保险待遇的超龄劳动者

在我国,由于缴费年限不足等客观原因,达到法定退休年龄的劳动者并不必然满足享受基本养老保险待遇的条件。尽管人社部曾在《对十二届全国人大四次会议第4419号建议的答复》中指出,劳动者只要达到法定退休年龄,无论其是否享受养老保险待遇,劳动合同自然终止。但《最高法院民一庭关于达到法定退休年龄人员的用工认定》中认为,劳动者已经达到退休年龄而未依法享受基本养老保险待遇的并不意味着劳动关系必然自动终止,法院应当对《实施条例》第二十一条的适用情形作实质审查,并基于劳动者无法享受基本养老保险待遇的原因而认定是否可以终止劳动关系。

1)部分地方立法口径

除国家层面,各地立法口径也存在差异。我们通过梳理部分地区的法律法规,以此作为示例,对于尚未依法享受基本养老保险待遇的超龄劳动者与用人单位之间的关系认定,大致可以分为以下三类观点:

a. 构成劳务关系:如北京、深圳、浙江、山东、四川和安徽等地倾向于认为超龄劳动者与用人单位形成的用工关系应当按照劳务关系处理,而一般不具体区分超龄劳动者是否实际享受养老保险待遇。

b. 构成劳动关系:如上海、江苏等地则倾向于认为一定情况下超龄劳动者可以与用人单位之间形成“特殊劳动关系”。以江苏地区相关规定为例,倘若用人单位与尚未领取基本养老保险待遇的超龄劳动者之间发生用工争议,双方之间用工情形符合劳动关系特征的,则按劳动关系特殊情形处理。

c. 应结合劳动者未享受养老保险待遇的原因或用工关系建立的时间等认定:如天津、河南等地则认为超龄劳动者和用人单位之间的关系性质不应一概而论,而应当根据该等劳动者未享受养老保险待遇的原因(如用人单位对此有无过错)或用工关系建立的时间(如该等劳动者是否在达到法定年龄前后均在同一用人单位工作)等进行实质性判断。

2)部分地区裁审实践观点

各地裁审实践中对尚未依法享受基本养老保险待遇的超龄劳动者与用人单位之间的关系认定并不统一,甚至存在裁审实践观点与地方立法口径不相一致的情况。例如:

a. 裁审观点一:双方之间构成劳务关系

北京地区的裁审机关一般认为无论超龄劳动者是否享受基本养老保险待遇,其与用人单位之间的劳动合同自然终止,双方之间不再成立劳动关系。例如,在(2021)京民申8255号案例中,法院认为,劳动者达到法定退休年龄与劳动者开始依法享受基本养老保险待遇的情形,均可产生劳动合同终止的法律效果。此外,广东地区裁审案例(如(2020)粤0306民初39604号、(2022)粤01民终7267号)普遍也持此观点。

b. 裁审观点二:双方之间构成劳动关系

部分裁审机关认为,尚未享受基本养老保险待遇的超龄劳动者仍然可以与用人单位构成劳动关系。例如,尽管山东曾出台相关意见明确规定用人单位与超过法定退休年龄人员发生的争议不属于劳动争议,但在一些个案(如(2020)鲁0691民初3873号)中,法院认为,案涉员工因其缴费年限不足尚未享受基本养老保险待遇,用人单位仅以案涉员工达到法定退休年龄与其解除劳动合同,系违法解除。据此,法院实际上认为,对于尚未依法享受基本养老保险待遇的超龄劳动者,其与用人单位之间仍然可以构成劳动关系。

此外,在超龄劳动者未享受基本养老保险待遇但继续留在原用人单位工作的情况下,裁审机关可能基于双方之间继续用工情形符合劳动关系特征,进而认定双方之间劳动关系存续。例如,(2023)沪0116民初1938号案例中,上海法院持此观点。相反,如果超龄劳动者与用人单位建立用工关系时已达到法定退休年龄,则裁审机关可能基于该超龄劳动者已不具备建立劳动关系的主体资格,认定再就业的超龄劳动者和用人单位之间应按劳务关系处理(如(2024)沪0118民初4173号、(2022)沪0105民初1397号)。

c. 裁审观点三:应结合劳动者未享受养老保险待遇的原因进行认定

部分地区的裁审机关并不当然将劳动者是否达到法定退休年龄或是否依法享受基本养老保险待遇作为判定其与用人单位之间关系性质的唯一标准,而是倾向于实质性审查劳动者未享受养老保险待遇的原因,进而对双方的关系性质进行认定。

例如,在最高院2024年公布的人民法院案例库的(2022)新民再229号案件中,新疆高院认为,若单独以劳动者是否享受基本养老保险待遇作为唯一标准来判断劳动合同是否终止,则可能对用人单位有失公平,但如果因劳动者达到法定退休年龄直接赋予用人单位的劳动合同终止权,在一定程度上也会对劳动者合法权益造成损害,因此应当具体审查劳动者不能享受基本养老保险待遇的原因是否与用人单位有关,以认定双方之间的关系性质。此案例也呼应了最高院民事审判第一庭编著的《最高人民法院新劳动争议司法解释(一)理解与适用》中的观点。

2. 不同关系认定下,超龄劳动者是否可以享受工伤保险权益?

目前立法层面对于超龄劳动者与用人单位的关系性质以及工伤保险权益保护的法律规定不够明确,致使实践中超龄劳动者工伤认定相关争议频发。甚至在裁审机关与行政机关之间,也存在观点冲突。在部分案例中,裁审机关认定超龄劳动者与用人单位之间系劳务关系,但人社部门却支持了超龄劳动者的工伤认定[1]。不同裁审机关的观点冲突、以及部分裁审机关与行政机关之间的分歧,更加凸显了统一超龄劳动者工伤保险权益保护立场的必要性。

基于不同的关系认定,超龄劳动者工伤保险权益保护现状大体可分为以下几种情形:

(1)传统观点:以劳动关系作为超龄劳动者享受工伤保险权益的前提

传统意义上,如《工伤保险条例》相关规定,裁审实践大多将劳动关系的认定视为适用工伤保险权益的前提条件。地方层面,多省市也出台了相关规定,尽管细节之处存在些微不同,但整体上均系对《工伤保险条例》之规定精神予以重申。例如广东、浙江、重庆、辽宁、江西和吉林等地均曾出台相关文件,明确对于构成劳务关系的超龄劳动者不予受理工伤认定申请。

多地裁审机关也基本遵循上述观点,将超龄劳动者与用人单位之间的劳动关系作为前者享有工伤保险待遇的前提。例如,在(2023)京0113民初3615号案例中,北京法院认为案涉员工已经达到法定退休年龄,其与所在单位之间按劳务关系认定,进而不予支持工伤认定相关主张。相反,对于认定为劳务关系的,裁审机关倾向于认为劳动者可以基于民事侵权途径诉请用人单位赔偿。在(2018)沪0115民初92785号案例中,上海法院驳回了用人单位关于按工伤标准进行赔偿的主张,认为雇员在从事雇佣活动中遭受人身损害,雇主应当承担民事赔偿责任。

(2)特殊情形:特定情况和特定身份的超龄劳动者工伤保障问题

事实上,最高院和人社部关注到了超龄劳动者的工伤权益保护问题,因而相继发布了特定情形和特定身份下超龄劳动者适用《工伤保险条例》的例外规定,未涉及对双方构成劳动关系或劳务关系认定的直接讨论。例如:

1)特殊情形之一:超龄劳动者未享受基本养老保险待遇且超龄前后始终在同一单位工作的

人社部《关于执行〈工伤保险条例〉若干问题的意见(二)》(“《人社部意见(二)》”)第二条第一款规定:“达到或超过法定退休年龄,但未办理退休手续或者未依法享受城镇职工基本养老保险待遇,继续在原用人单位工作期间受到事故伤害或患职业病的,用人单位依法承担工伤保险责任。”据此,对于未享受基本养老保险待遇的超龄劳动者而言,若其在超龄前后均在同一用人单位工作的,根据《人社部意见(二)》此条规定,该超龄劳动者有权依法享受工伤保险权益。

对此特殊情形,裁审实践中也基本上遵循《人社部意见(二)》的指示精神,倾向于保障超龄前后在同一用人单位工作的超龄劳动者的工伤保险权益。例如,在(2020)粤19行终31号案例中,东莞中院基于《人社部意见(二)》的规定,认为应当适用《工伤保险条例》有关规定对达到退休年龄前后均在Y公司工作的王某进行工伤认定,Y公司作为用工单位,应承担工伤保险责任。

2)特殊情形二:用人单位已经为超龄劳动者缴纳了工伤保险费

《人社部意见(二)》第二条第二款规定:“用人单位招用已经达到、超过法定退休年龄或已经领取城镇职工基本养老保险待遇的人员,在用工期间因工作原因受到事故伤害或患职业病的,如招用单位已按项目参保等方式为其缴纳工伤保险费的,应适用《工伤保险条例》。”此外,最高院行政审判庭在《关于离退休人员与现工作单位之间是否构成劳动关系以及工作时间内受伤是否适用<工伤保险条例>问题的答复》([2007]行他字第6号)中同样认为,“根据《工伤保险条例》第二条、第六十一条等有关规定,离退休人员受聘于现工作单位,现工作单位已经为其缴纳了工伤保险费,其在受聘期间因工作受到事故伤害的,应当适用《工伤保险条例》的有关规定处理。”

因此,在用人单位已经为超龄劳动者缴纳了工伤保险费的特殊情形下,立法层面似乎也不再局限于讨论超龄劳动者与用人单位之间的关系性质,而是倾向于直接支持该等超龄劳动者适用《工伤保险条例》享受工伤保险权益。这一立法精神在(2021)京03民终20054号、(2023)沪02行终9号等案例的裁审观点中也有所体现。

3)特殊情形三:超龄劳动者系特殊劳动者群体

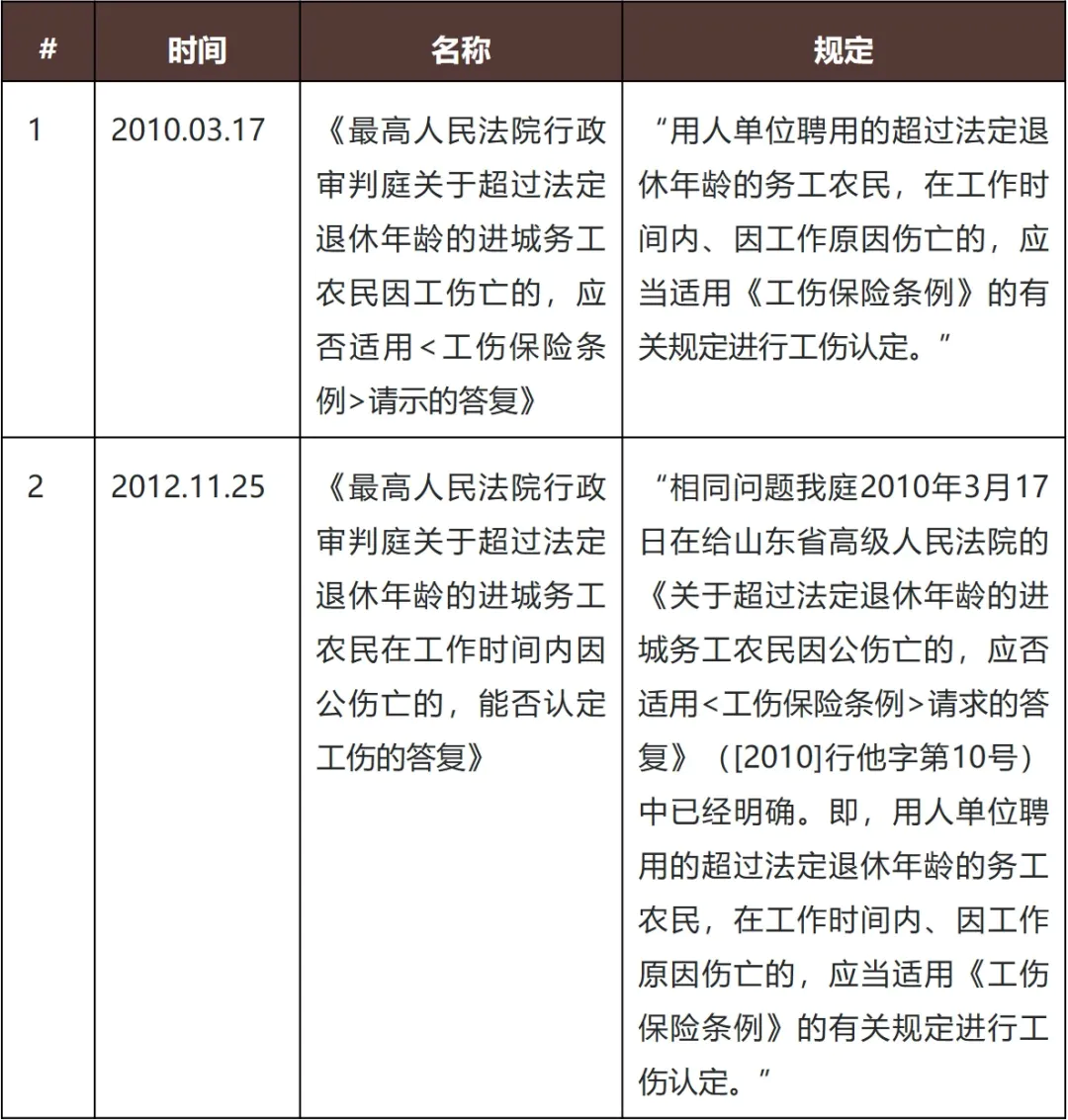

最高院曾多次针对务工农民这一特殊身份的超龄劳动者的工伤权益保障表示出倾向性保护意见。例如:

据此,裁审机关也通常倾向于保护务工农民这类超龄劳动者的工伤保险等权益。例如,在(2024)苏02行终44号案例中,江苏法院认为,将超过法定退休年龄的进城务工农民纳入《工伤保险条例》保障范围,符合《工伤保险条例》第一条“保障因工作遭受事故伤害或者患职业病的职工获得医疗救治和经济补偿”的立法目的,有利于保障劳动者的合法权益。

(3)有益探索:将劳动关系与超龄劳动者工伤保险权益保障予以“脱钩”

尽管目前法律层面为被认定为劳务关系的超龄劳动者保有民事救济途径,但在我国现行民法体系下,侵权责任通常以用工单位的过错为赔偿依据,且民事诉讼遵循“谁主张、谁举证”的基本举证原则。对于超龄劳动者而言,一方面其可能缺乏证据收集意识,在实际案例中难以举证,另一方面在事故发生后,对于事故成因的过错分析也很难“非黑即白”地一概而论。因此,事实上,超龄劳动者通过民事途径获得救济赔偿存在一定难度。

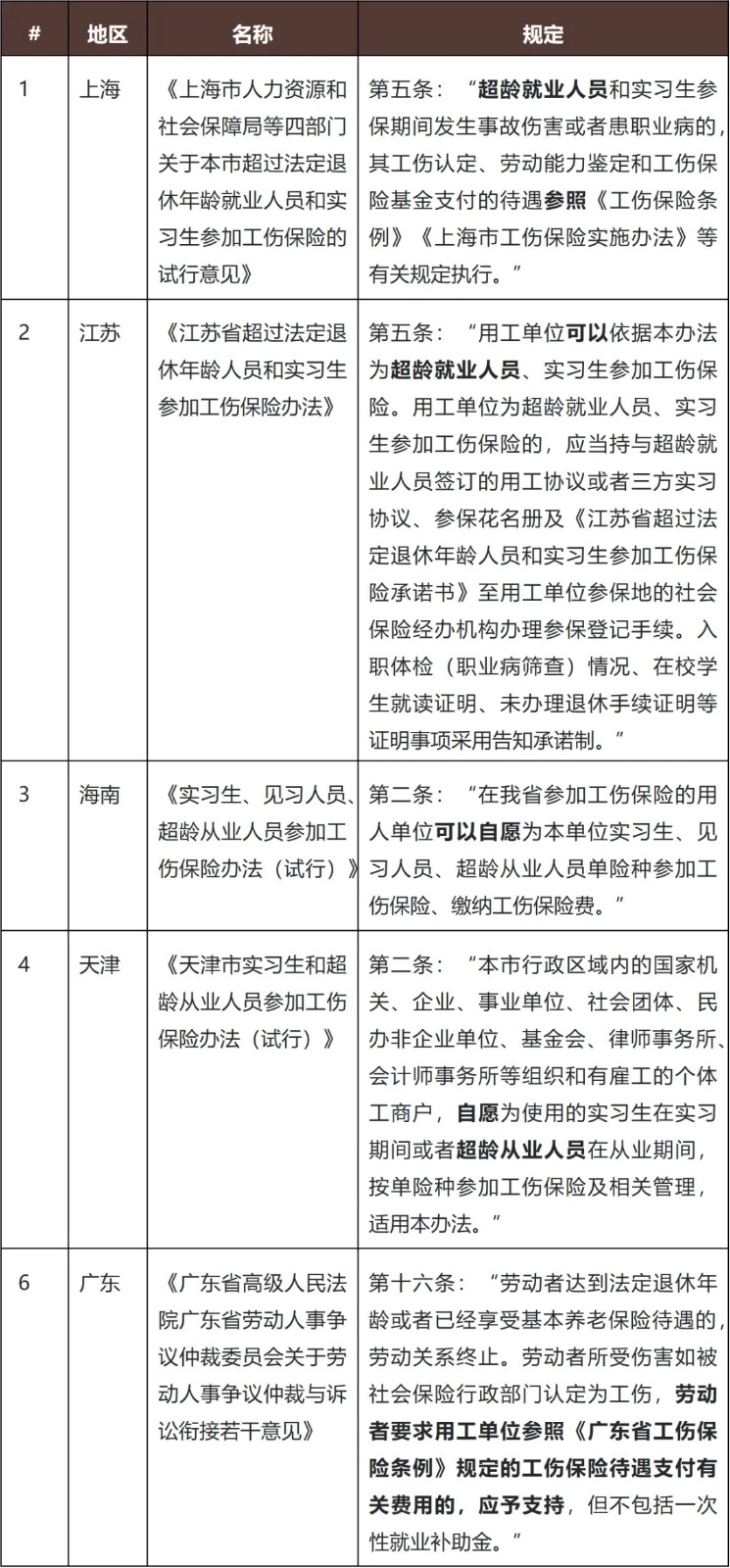

在此背景下,近年来,逐渐有新的观点认为应当将工伤保险等社会保障权益与劳动关系的认定进行“解绑”,避免因用人单位和超龄劳动者关系性质的不确定性而引发超龄劳动者工伤保险权益等基本权益保障“缺位”的问题,以释放更大的“银发经济”动能。地方立法层面对此进行了一些有益探索,例如上海、江苏、海南、天津、广东等地陆续发布政策将超龄劳动者纳入工伤保险参保对象,或如广东等地允许超龄劳动者参照《工伤保险条例》向用人单位主张相关民事赔偿费用,而不再具体区分超龄劳动者与用人单位之间是何种关系。

由此,部分裁审机关也不再着重论述超龄劳动者与用人单位之间的关系性质,而系以是否存在相关行政部门出具的工伤认定书作为认定超龄劳动者是否可享受工伤保险权益的标准。例如,在(2023)京03民终18338号案例中,北京法院认为,虽然公司主张其与王某之间为劳务关系,故不应适用《工伤保险条例》进行赔偿,但王某受到事故伤害后,现已被北京市朝阳区人力资源和社会保障局认定为工伤,且已被鉴定为职工工伤与职业病致残等级标准拾级,一审法院基于此支持了王某要求该公司承担工伤保险待遇赔偿的请求,并无不当。公司并未就工伤认定结论申请行政复议,故在已有工伤认定的情形下,该公司再否认其应承担工伤保险责任,并无依据。

三、 拭目以俟:用人单位如何合规管理超龄劳动者工伤保险事宜?

纵观我国立法和裁审实践现状,因缺乏统一的上位法规定而使得超龄劳动者工伤保险权益保障存在立法口径和裁审观点不一致的情况,但从最高院、人社部及各地立法和裁审机关的有益探索,可窥见我国保障超龄劳动者工伤保险权益、实现“劳有所保”“老有所为”的积极态度和决心。

如何保护超龄劳动者的工伤保险权益,已成为我国积极应对老龄化和保障超龄劳动者职业风险的重要命题。《最高人民法院关于审理劳动争议案件适用法律问题的解释(二)(征求意见稿)》[2]和《办法》的相继出台,在一定程度上确定了加大对超龄劳动者工伤保险等基本劳动权益保障的整体方向,但未来在实操层面具体如何落地、是否能终结现有立法和裁审实践观点不一之局面,有待配套规定和政策出台细化后再进一步观察。

在此之前,考虑到现有裁审实践观点的分歧和不确定性,我们提示企业:

● 提前梳理现有超龄劳动者基本情况,例如是否系超龄前后均在用人单位工作、是否已经享受基本养老保险待遇(如否,具体原因和障碍)、是否为超龄员工缴纳工伤保险等;

● 在劳动者满足法定退休条件时,及时处理其劳动关系终止和退休手续;对于退休返聘人员,及时与其签订书面协议,明确双方权利义务,例如工伤保险的待遇及费用承担等;

● 根据企业自身用工环境和实际情况,考虑为超龄劳动者购买商业保险作为补充,有效应对用工风险。

扫码进入小程序版

扫码进入小程序版