承租人变出租人的情形,,在新租赁准则中被称为“转租,实务中比较常见的就是“二房东”。

转租情况下,原租赁合同和转租赁合同通常都是单独协商的,交易对手也是不同的企业,新准则要求转租出租人对原租赁合同和转租赁合同分别根据承租人和出租人会计处理要求,进行会计处理。也就是说,作为“二房东”,一方面需要按照承租人身份对原租赁合同进行会计处理,另一方面还需要出租人身份对转租合同进行会计处理,需要分别进行会计处理,不能简单抵消处理。

承租人在对转租赁进行分类时,转租出租人应基于原租赁中产生的使用权资产,而不是租赁资产(如作为租赁对象的不动产或设备)进行分类。原租赁资产不归转租出租人所有,原租赁资产也未计入其资产负债表。因此,转租出租人应基于其控制的资产(即使用权资产)进行会计处理。

原租赁为短期租赁,且转租出租人作为承租人已按照新准则采用简化会计处理方法的,应将转租赁分类为经营租赁。

【案例4-1】转租赁的出租在会计上构成融资租赁的财税处理

甲企业(原租赁承租人)与乙企业(原租赁出租人)就5000平方米办公场所签订了一项为期5年的租赁(原租赁:2019年1月1日至2023年12月31日)。在第3年年初(2021年1月1日),由于疫情影响导致甲企业的业务萎缩,退租将承担高额违约金,因此将该3000平方米办公场所转租给丙企业,期限为原租赁的剩余3年时间(转租赁)。原租赁合同约定租赁单价为63元/㎡*月(含税,简易计税),转租单价60元/㎡*月(含税)。签署租金均在每年年初支付租金,原租赁合同折现率为6%。

上述租赁过程中均开具增值税专用发票,甲企业为一般纳税人。假设不考虑初始直接费用。

问题:甲企业2021年的财税处理

解析:

(一)会计处理

1.转租赁的会计处理分析

甲企业应基于原租赁形成的使用权资产对转租赁进行分类。本例中,转租赁的期限覆盖了原租赁的所有剩余期限,综合考虑其他因素,甲企业判断其实质上转移了与该项使用权资产有关的几乎全部风险和报酬,甲企业将该项转租赁分类为融资租赁。

甲企业的会计处理为:

(1)终止确认与原租赁相关且转给丙企业(转租承租人)的使用权资产,并确认转租赁投资净额;

(2)将使用权资产与转租赁投资净额之间的差额确认为损益;

(3)在资产负债表中保留原租赁的租赁负债,该负债代表应付原租赁出租人的租赁付款额。在转租期间,中间出租人既要确认转租赁的融资收益也要确认原租赁的利息费用。

2.原租赁的会计处理

(1)租赁期开始日的会计处理(2019年1月1日)

计算租赁期开始日租赁付款额的现值,并确认租赁负债和使用权资产。

在租赁期开始日,甲公司支付第1年的租金3 600 000.00元(不含税金额),并以剩余4年租金(每年360万元)按6%的年利率折现后的现值计量租赁负债。计算租赁付款额现值的过程如下:

剩余4期租赁付款额(不含税)=3 600 000×4=14 400 000.00(元);

含税租赁付款额=5 000×12×63×4=15 120 000.00(元);

税额=15 120000.00×5%/(1+5%)=720 000.00(元);

租赁负债=剩余4期租赁付款额的现值=3 600 000×(P/A,6%,4)=12 474 360.00(元);

未确认融资费用=剩余4期租赁付款额-剩余4期租赁付款颏的现值=14 400 000.00-12 474 360.00=1 925 640.00(元);

使用权资产入账价值=12474 360.00+3 600 000.00=16 074 360.00元

借:使用权资产 16 074 360.00

应交税费-应交增值税(进项税额) 180 000.00

租赁负债-未确认融资费用 1 925 640.00

应交税费-待抵扣进项税额 720 000.00

贷:租赁负债-租赁付款额 15 120 000.00

银行存款 3 780 000.00(第1年的租赁付款额)

(2)租赁期间的会计处理(2019年-2020年)

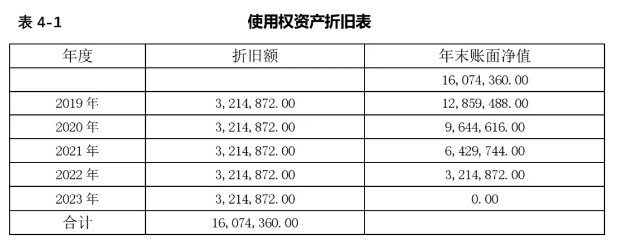

①使用权资产每年折旧额=16 074 360.00/5=3 214872.00元

会计分录:

借:管理费用-折旧费 3 214 872.00

贷:使用权资产累计折旧 3 214 872.00

说明:从第三年度开始即2021年度开始,由于转租出去60%的面积,“使用权资产”减少60%,折旧也将减少60%,因此转租赁期间折旧费按照表4-1金额的40%确认。

②融资费用摊销

需要先在Excel表格中计算融资费用分期摊销金额,详见表4-2所示:

因此,2020年应确认融资费用:

借:财务费用-融资费用 748 461.60

贷:租赁负债-未确认融资费用 748 461.60

以后各年度类似,只是按照表4-2变更融资费用的数值即可,包括转租赁期间仍然需要继续确认融资费用。

③支付租金及确认进项税额

支付租金:

借:租赁负债-租赁付款额 3 600 000.00

贷:银行存款 3 600 000.00

收到增值税专用发票确认进项税额:

借:应交税费-应交增值税(进项税额) 180 000.00

贷:应交税费-待抵扣进项税额 180 000.00

说明:转租赁期间,甲企业依然需要向房东支付租金,因此还需要继续做上述的会计分录。

3.转租赁日的会计处理

假设转租赁合同的内含利率依然为6%。

由于转租赁的房屋是营改增后通过租赁取得,不得适用简易计税,只能采用一般计税,税率9%。

因此,甲企业每年收取租金的不含税金额=3000×60×12/109%=1 981651.38元;每年税额=1 981 651.38元×9%=178 348.62元。

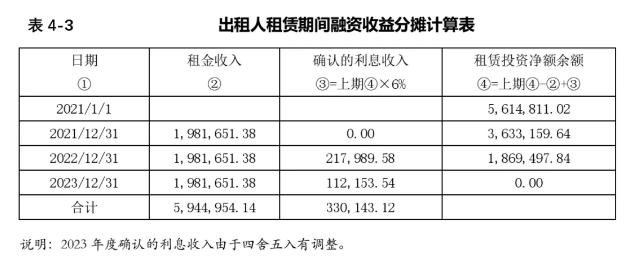

应收租赁款现值(转租后2年)=1 981 651.38×(P/A,6%,2)=3 633159.64元,未实现融资收益=1 981 651.38×2-3 633 159.64=330143.12元。

转租3000㎡占了总面积的60%,因此在转租日应按照60%结转“使用权资产”账面净值结转。

借:应收融资租赁款-租赁收款额 4 320 000.00(3000×60×12×2)

银行存款 2 160 000.00

资产处置损益 171 958.58(差额)

贷:使用权资产 5 786 769.60(9 644 616.00×60%)

应收融资租赁款-未实现融资收益 330 143.12

应交税费-应交增值税(销项税额) 178 348.62(2 160 000.00×9%/1.09)

应交税费-待转销项税额 356 697.24(4 320 000.00×9%/1.09)

4.转租赁后会计处理

(1)转租赁期间作为出租人融资费用的分摊与确认

计算过程详见表4-3所示。

因此,2022年应确认的转租期间融资收益:

借:应收融资租赁款-未实现融资收益 217 989.58

贷:财务费用-融资费用 217 989.58

2023年应确认的转租期间融资收益:

借:应收融资租赁款-未实现融资收益 112 153.54

贷:财务费用-融资费用 112 153.54

(2)转租赁期间收到租金的会计处理

①收到租金(2022年和2023年度)

借:银行存款 2 160 000.00(3000×60×12)

贷:应收融资租赁款-租赁收款额 2 160 000.00(3000×60×12)

②确认租金收入的销项税额

借:应交税费-待转销项税额 178 348.62(2 160 000.00×9%/1.09)

贷:应交税费-应交增值税(销项税额) 178 348.62(2 160 000.00×9%/1.09)

(3)转租赁期间其他事项的会计处理

在转租赁期间,甲企业的原租赁合同依然有效、承租人身份依然存在,因此甲企业依然需要确认承租期间的融资费用、租金支付、支付租金的进项税额、剩余部分的“使用权资产”折旧等,在前面的相关会计处理中,均已分别说明,此处不再赘述。

(二)税务处理及税会差异分析与纳税调整

对于本案例中承租与出租的税务处理,与平常的税务处理并无本质区别,因此此处重点分析转租赁涉及的税务处理。

在转租赁过程中,不需要缴纳房产税和土地使用税,但是签订的租赁合同需要按规定缴纳印花税。

1.转租赁中出租类型的税务分类

在本案例中,虽然会计上把转租赁的出租分类为“融资租赁”。但是,由于房屋是通过经营租赁取得,转租赁属于典型的“二房东”,在税务实务中对于该类行为均继续按照“经营租赁”处理,因此本案例的转租赁的出租在税务上分类为“经营租赁”。

2.转租赁产生的“资产处置收益”税务处理

本案例承租确认的“使用权资产”为会计处理确认,在税务方面是不认可的,也没有计税基础,因此在税务方面压根就不存在资产的转让行为,当然也就没有资产的应税收入确认问题。

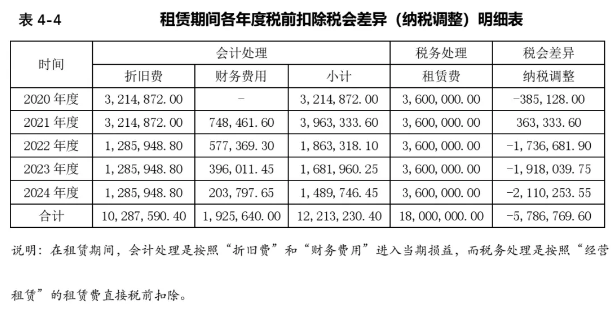

3.租赁期间(含转租期间)税会差异

(1)租赁期间各年度税前扣除税会差异(纳税调整)

计算详见表4-4所示。

(2)转租赁期间收益的税会差异(纳税调整)

计算详见表4-5所示。

通过对比表4-4与表4-5可以发现,两表的“税会差异(纳税调整)”金额正好正负相抵后为0,充分说明在转租赁过程中产生的税会差异为暂时性差异,只是在不同纳税年度之间存在差异,最终在租期结束后差异得到弥合。

4.纳税调整

下面以2023年度企业所得税申报表填报来说明纳税调整过程。

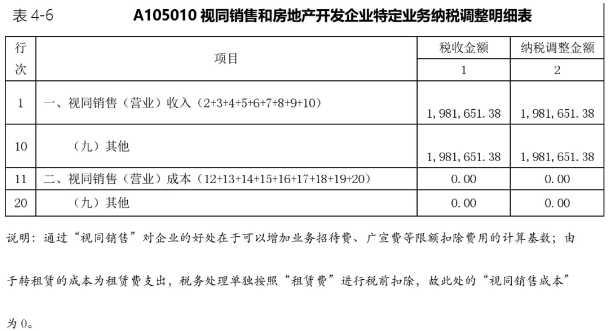

(1)第一步,调整租金收入,填写《A105010视同销售和房地产开发企业特定业务纳税调整明细表》,见表4-6所示。

对于转租赁的租赁收入,会计上按照融资租赁处理,没有直接确认租赁收入,而是按照融资收益冲减利息费用;而税务方面,按照企业所得税相关规定,转租赁取得租金收入属于应税收入。因此,对于会计没有确认收入,而税法规定属于应税收入的,按照企业所得税申报表填报规则,应做“视同销售”纳税调整。

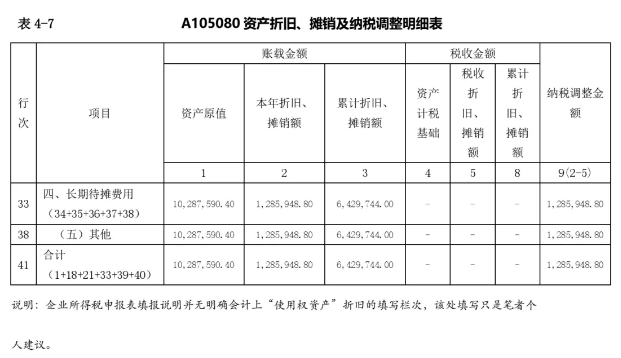

(2)第二步,填写《A105080资产折旧、摊销及纳税调整明细表》调整会计上确认的“折旧费”,见表4-7所示。

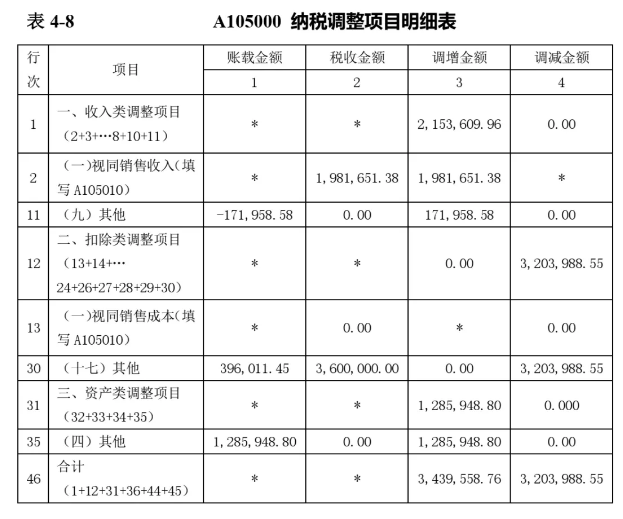

(3)第三步,填写《A105000纳税调整项目明细表》,调整会计上确认的“财务费用”、“折旧费”等,以及税务处理确认的“租赁费支出”,详见表4-8。

由于会计确认的“财务费用”和税务“租赁费支出”并无专门的调整栏次,故填写在“其他”栏。

【案例4-2】转租赁的出租在会计上构成融资租赁的财税处理

甲企业(原租赁承租人)与乙企业(原租赁出租人)就5000平方米办公场所签订了一项为期5年的租赁(原租赁)。在原租赁的租赁期开始日,甲企业将该5000平方米办公场所转租给丙企业,期限为两年(转租赁)。

分析:

1.会计处理

甲企业基于原租赁形成的使用权资产对转租赁进行分类,考虑各种因素后,将其分类为经营租赁。签订转租赁时,中间出租人在其资产负债表中继续保留与原租赁相关的租赁负债和使用权资产。在转租期间,甲企业应做如下会计处理:

(1)不终止使用权资产的确认,继续确认使用权资产的折旧费用和租赁负债的利息;

(2)确认转租赁的租赁收入。

2.税务处理

在转租时,收取租金需要按照规定缴纳增值税和企业所得税,在税务上出租类型依然分类为经营租赁。

承租取得的进项税额可以按规定抵扣,并依法税前扣除。

扫码进入小程序版

扫码进入小程序版