企业吸纳军转干部就业,能否享受限额扣减税款优惠吗?

想啥呢?这个限额扣减税款优惠只针对吸纳退役士兵的企业,军转干部只有以下两种优惠:

一、从事个体经营的军队转业干部,自领取税务登记证之日起,其提供的应税服务3年内免征增值税和个人所得税。

(一)根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件3《营业税改征增值税试点过渡政策的规定》规定:“一、下列项目免征增值税……

(四十)军队转业干部就业。

1、从事个体经营的军队转业干部,自领取税务登记证之日起,其提供的应税服务3年内免征增值税。

(二)《财政部 国家税务总局关于自主择业的军队转业干部有关税收政策问题的通知》(财税〔2003〕26号)

一、从事个体经营的军队转业干部,经主管税务机关批准,自领取税务登记证之日起,3年内免征营业税和个人所得税。

二、为安置自主择业的军队转业干部就业而新开办的企业,凡安置自主择业的军队转业干部占企业总人数60%(含)以上的,自领取税务登记证之日起,其提供的应税服务3年内免征增值税。

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件3《营业税改征增值税试点过渡政策的规定》规定:“一、下列项目免征增值税……

(四十)军队转业干部就业。

......

2.为安置自主择业的军队转业干部就业而新开办的企业,凡安置自主择业的军队转业干部占企业总人数60%(含)以上的,自领取税务登记证之日起,其提供的应税服务3年内免征增值税。

享受上述优惠政策的自主择业的军队转业干部必须持有师以上部队颁发的转业证件。

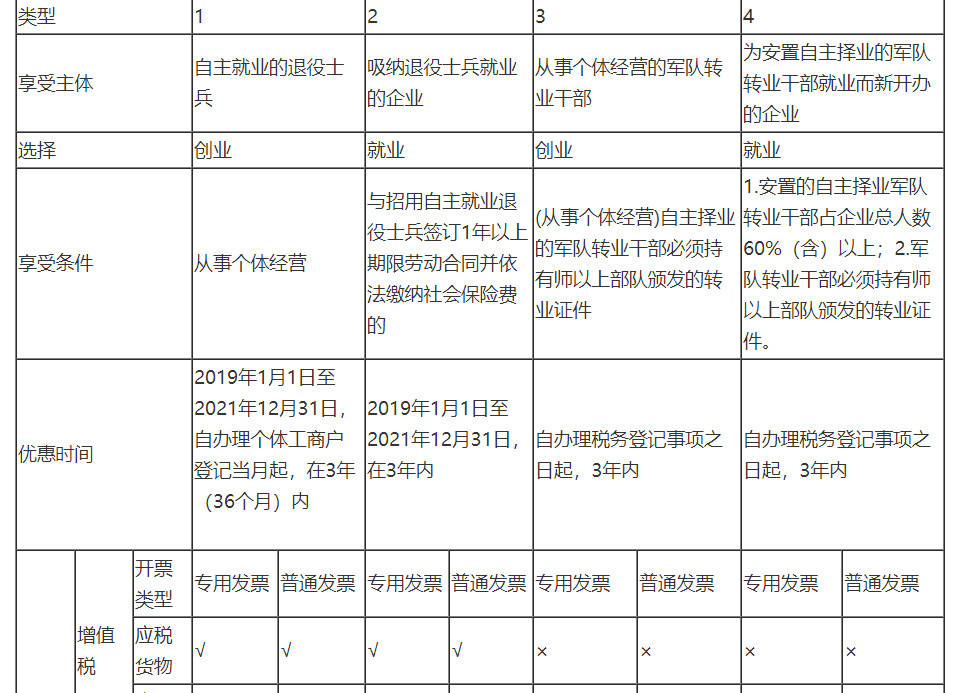

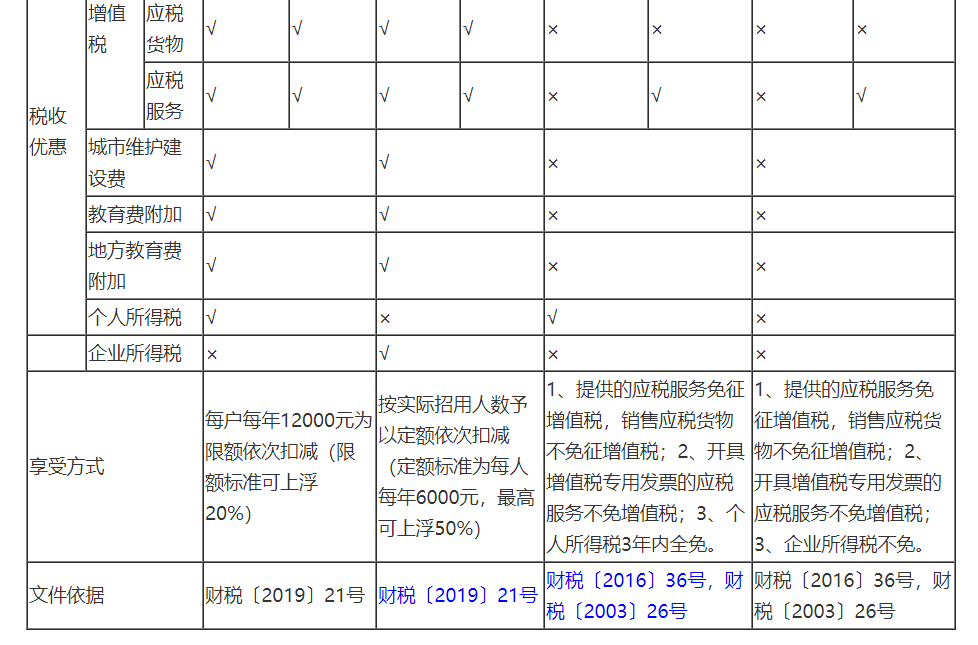

附一:军改干部与退役士兵的优惠对比

附二:

财政部 国家税务总局关于自主择业的军队转业干部有关税收政策问题的通知[条款失效]

财税〔2003〕26号 2003-04-09

各省、自治区、直辖市、计划单列市财政厅(局)、地方税务局、国家税务局:

为促进军队转业干部自主择业,现将与自主择业的军队转业干部有关的税收政策通知如下:

一、从事个体经营的军队转业干部,经主管税务机关批准,自领取税务登记证之日起,3年内免征营业税和个人所得税。

【注:根据2005.02.23财税〔2005〕18号《财政部 国家税务总局关于加强军队转业干部城镇退役士兵随军家属有关营业税优惠政策管理的通知》本文第一条规定的个体经营是指雇工7人(含7人)以下的个体经营行为,军队转业干部、城镇退役士兵、随军家属从事个体经营凡雇工8人(含8人)以上的,无论其领取的营业执照是否注明为个体工商业户,军队转业干部和随军家属均按照新开办的企业、城镇退役士兵按照新办的服务型企业的规定享受有关营业税优惠政策。】

二、为安置自主择业的军队转业干部就业而新开办的企业,凡安置自主择业的军队转业干部占企业总人数60%(含60%)以上的,经主管税务机关批准,自领取税务登记证之日起,3年内免征营业税和企业所得税。

【注:根据2008.02.22财税〔2008〕1号《财政部 国家税务总局关于企业所得税若干优惠政策的通知》,本文企业所得税优惠政策自2008年1月1日起废止。】

三、自主择业的军队转业干部必须持有师以上部队颁发的转业证件。

四、本通知自2003年5月1日起执行。

本通知生效前,已经从事个体经营的军队转业干部和符合本通知规定条件的企业,如果已经按[2001]国转联8号文件的规定,享受了税收优惠政策,可以继续执行到期满为止;如果没有享受上述文件规定的税收优惠政策,可自本通知生效之日起,3年内免征营业税、个人所得税、企业所得税。

【注:根据2008.02.22财税〔2008〕1号《财政部 国家税务总局关于企业所得税若干优惠政策的通知》,本文企业所得税优惠政策自2008年1月1日起废止。】

请遵照执行。

收藏

收藏

扫码进入小程序版

扫码进入小程序版