法规国家税务总局贵州省税务局公告2020年第16号 国家税务总局贵州省税务局关于资源税成本利润率的公告

为深入贯彻落实《中华人民共和国资源税法》,进一步规范资源税征收管理,维护纳税人合法权益,根据《财政部 税务总局关于资源税有关问题执行口径的公告》(财政部 税务总局公告2020年第34号)第三条规定,现将我省资源税成本利润率公告如下:

在我省行政区划范围内,纳税人申报的资源税应税产品销售额明显偏低且无正当理由,或者有自用资源税应税产品行为而无销售额,主管税务机关确需按资源税应税产品组成计税价格确定销售额的,组成计税价格中的成本利润率为10%。

本公告自2020年9月1日起施行。

特此公告。

国家税务总局贵州省税务局

2020年8月27日

收藏

收藏

法规黔府办发[2020]22号 贵州省人民政府办公厅关于明确贵州省资源税省以下收入分享比例的通知

各市、自治州人民政府,各县(市、区、特区)人民政府,省政府各部门、各直属机构:

《中华人民共和国资源税法》和《贵州省人民代表大会常务委员会关于贵州省资源税具体适用税率、计征方式和减征免征办法的决定》已分别经第十三届全国人民代表大会常务委员会第十二次会议和贵州省第十三届人民代表大会常务委员会第十八次会议通过,均自2020年9月1日起施行。为做好资源税相关工作,确保政策平稳延续,经省人民政府同意,现将我省资源税省以下收入分享比例明确如下,请认真执行。

贵州省除煤以外的资源税按照省、市、县20∶20∶60比例分享,煤资源税按照省、市、县40∶10∶50比例分享,自2020年9月1日起执行。

贵州省人民政府办公厅

2020年9月3日

收藏

收藏

法规国家税务总局贵州省税务局通告2020年第17号 国家税务总局贵州省税务局关于终止贵州航天金穗科技有限公司增值税税控系统技术服务的通告

根据企业生产经营管理需要,我省增值税税控系统技术维护服务单位贵州航天金穗科技有限公司(以下简称“贵州金穗”)被贵州爱信诺航天信息有限公司(以下简称“贵州航信”)吸收合并,现将终止贵州金穗增值税税控系统技术服务的有关事项通告如下:

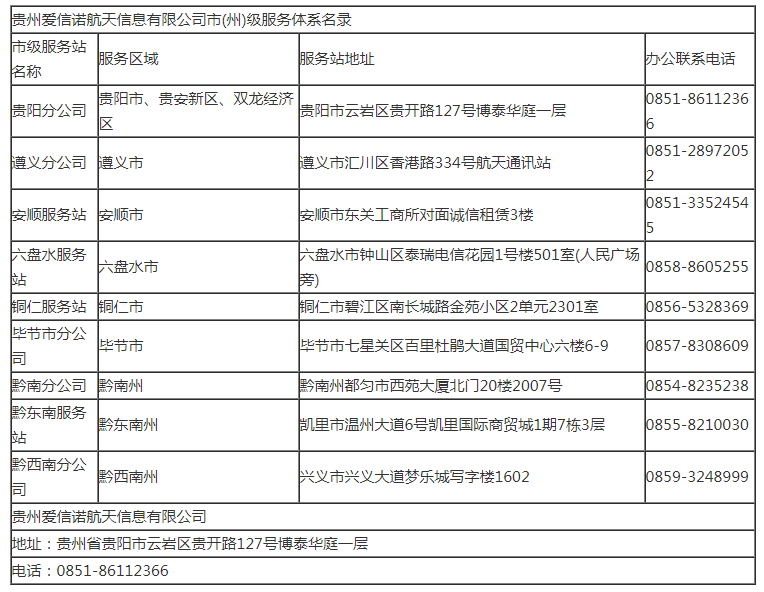

由于贵州航信吸收合并贵州金穗,自2021年元月1日起,原贵州金穗所有增值税税控开票系统和技术服务工作全部由贵州航信全面负责存续,贵州金穗依法依规解散注销。贵州航信全省统一服务热线95113,服务监督电话:0851-86816660。贵州航信在全省各市(州)设有技术服务站,市(州)级技术服务站名录如下:

特此通告。

国家税务总局贵州省税务局

2020年12月31日

收藏

收藏

法规琼地税发[2016]15号 海南省地方税务局、海南省国家税务局、海南省财政厅、海南省工商行政管理局关于停止实施股权变更税源监控登记制度的通知

各市、县、区地方税务局、国家税务局、财政局、工商行政管理局:

为切实落实好“三证合一”有关文件精神,推进简政放权、便利市场准入、鼓励投资创业、激发市场活力,决定自2016年1月1日起废止《海南省地方税务局、海南省财政厅、海南省工商行政管理局、海南省国家税务局关于建立股权变更税源监控登记制度的通知》(琼地税发[2012]65号),停止实施股权变更税源监控登记制度。

海南省地方税务局

海南省国家税务局

海南省财政厅

海南省工商行政管理局

2016年2月5日

收藏

收藏

法规海南省地方税务局公告2016年第2号 海南省地方税务局关于公开行政审批事项目录清单的公告

根据《国家税务总局关于进一步深化税务行政审批制度改革工作的意见》(税总发[2015]102号)、《国家税务总局关于规范行政审批行为改进行政审批有关工作的意见》(税总发[2015]142号)和《国家税务总局贯彻落实〈国务院关于第二批取消152项中央指定地方实施行政审批事项的决定〉的通知》(税总发[2016]23号)精神,结合工作实际,对海南地税行政审批事项进行调整,现将调整后的行政审批事项目录清单予以公布。

本公告自2016年4月15日起执行,2015年第4号公告同时废止。

特此公告。

附件:行政审批事项目录清单

收藏

收藏

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2