收藏

收藏

987

987 跨年度费用发票今年入账,意思就是发票属于以前年度。

对于以前年度发票在本年入账的,需要区分不同情况进行财税处理。

(一)可以在当年税前扣除(或属于当年的费用)的处理

在经济实务中,经常会出现提前收取费用的情况。

【案例3-1】房东在2022年的12月底前开具了2023年1月至3月房租发票31.50万元(专票,税额1.50万元),本来按照租房合同约定应该在2022年的12月31日前支付,但是因为资金临时紧张,导致实际支付时间2023年1月份,支付后房东才把发票交给甲公司。

分析:在该案例中,发票日期虽然已经跨年度,实际付款是在2023年,做账肯定是在2023年吧!难道你好意思让人家房东重新给你开具发票?因为完全就没有必要啊。如果你真的叫人家重开发票,人家绝对会耻笑你的专业素质。

按照《企业所得税法实施条例》第九条规定:企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。本条例和国务院财政、税务主管部门另有规定的除外。

因此,即便是2023年的开具的房租发票,2023年入账,虽然跨年度,也应在2023年度进行税前扣除。

会计分录:

借:管理费用——租赁费 30万元 应交税费——应交增值税(进项税额) 1.50万元

贷:银行存款 31.50万元

(说明:假定甲公司执行的是《小企业会计准则》)

(二)可以在费用发生年度税前扣除的处理

根据《企业所得税税前扣除凭证管理办法》第六条规定,企业应在当年度企业所得税法规定的汇算清缴期结束前取得税前扣除凭证。

企业所得税法规定的汇算清缴期结束日期,是指次年的5月31日。

因此,需要在税前扣除的发票,或者税前扣除需要发票,企业只要在次年的5月31日前取得都是可以的。

【案例3-2】某公司在2022年12月份在电视台投放了广告,按照合同约定在12月31日通过网银支付了广告费10.60,电视台在2023年1月4日开具了专用发票。

分析:对于该笔广告费由于是在2022年发生的,因此会计确认费用应该在2022年;税前扣除,按照《企业所得税法实施条例》第九条规定也应该是在2022年。所以,案例中虽然发票跨年度了,但是并不影响在2022年税前扣除。

账务处理如下:

1.支付费用(2022年12月31日):

借:销售费用 10万元 应交税费——待抵扣进项税额 0.6万元

贷:银行存款 10.6万元

2.收到发票后(2023年1月):

借:应交税费——应交增值税(进项税额) 0.6万元

贷:应交税费——待抵扣进项税额 0.6万元

说明:如果是小规模纳税人或者收到是不需要抵扣进项税额的普票等,第2笔会计分录就不存在,收到的跨年度发票可以直接粘贴到第1笔分录后面即可。

(三)应该追补扣除的处理

《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号,以下简称15号公告)第六条规定,根据税收征管法的有关规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。

【案例3-3】某民营公司老板在2022年12月份报销了2020年度的差旅费(理由是忘记了),里面包括了2020年度的飞机票、住宿费、餐饮发票等10万元(假定不考虑业务招待费的问题以及进项税额抵扣问题)。

分析:对于上述业务,民营企业的财务人员完全没有抵抗的能力,只能给予报销。既然报销了,企业会计上肯定需要进行账务。

1.执行《小企业会计准则》的处理

借:管理费用——差旅费 10万元

贷:库存现金等 10万元

税务上按照15号公告就需要“追补”扣除,不能在2022年度税前扣除,2022年度企业所得税纳税调整需要调增。如果企业忘记进行“追补”扣除,税务局检查发现后也不得在2022年度税前扣除。

2.执行《企业会计准则》或《企业会计制度》的处理

(1)报销:

借:以前年度损益调整 10万元

贷:库存现金等 10万元

(2)追补扣除(假设可以全部扣除):

借:应交税费——应交企业所得税 2.5万元(假定税率25%)

贷:以前年度损益调整 2.5万元

(3)结转:

借:盈余公积 0.75万元(7.5万元*10%) 利润分配——未分配利润 6.75万元

贷:以前年度损益调整 7.5万元

税务上按照15号公告就需要“追补”扣除,进行更正申报。

(四)不能追补扣除的处理

按照15号公告规定,如果时间已经超过追补的最高年限5年的,就不能追补扣除,当然也不能在报销年度扣除,如果会计上计入当期损益的,则需要纳税调增。

【案例3-4】继续利用【案例3-3】资料,假如时间已经超过5年了(民营企业老板可以任性一把,请理解啊!)

分析:由于已经超过了追补扣除的最高年限,当然就不能追补扣除,也不能在报销的当期年度扣除。

1.执行《小企业会计准则》的处理

借:管理费用——差旅费 10万元

贷:库存现金等 10万元

税务上按照15号公告不能“追补”扣除,不能在2022年度税前扣除,2022年度企业所得税纳税调整需要调增。

2.执行《企业会计准则》或《企业会计制度》的处理

(1)报销:

借:以前年度损益调整 10万元

贷:库存现金等 10万元

(2)结转:

借:盈余公积 1万元(10万元*10%) 利润分配——未分配利润 9万元

贷:以前年度损益调整 10万元

税务上按照15号公告不能“追补”扣除。由于会计上没有影响报销当期的损益,所以2022年企业所得税申报时不需要进行纳税调整。

(五)跨年度费用需要资本化的处理

由于部分费用,按照会计准则规定,由于为建造资产所发生的,需要资本化计入相关资产的成本,并不需要计入当期损益,因此对当期的纳税申报可能是没有影响的。

【案例3-5】甲公司在2022年1月收到在建工厂的设计费发票106万元,发票开具时间是2021年12月31日。该发票款项在2022年1月支付,该设计的厂房还在建设中。

解析:

借:在建工程 100万元 应交税费——应交增值税(进项税额) 6万元

贷:银行存款 106万元

(六)跨年度费用需要资本化且需要调整暂估的处理

对于已经达到预定可使用状态、但尚未办理竣工决算的固定资产,《固定资产》准则应用指南规定:应按照估计价值确认为固定资产,并计提折旧;待办理了竣工决算后,再按实际成本调整原来的暂估价值,但是不需要调整原已计提的折旧额。

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第五条规定:企业固定资产投入使用后,由于工程款项尚未结清未取得全额发票的,可暂按合同规定的金额计入固定资产计税基础,待取得发票后调整。但该项调整应在固定资产投入使用后12个月内进行。

【案例3-6】A公司建造的厂房在2022年6月达到预定使用状态并投入使用,但是因为跟建筑施工单位存在工程量计算争议,尚未办理竣工决算,按照合同预估进行了转固处理,转固金额1000万元,预计还需要支付的工程款为100万元(不含税)。从2022年7月开始按照预估金额折旧,折旧期限20年,直线法,残值率预计5%。

2023年1月,双方达成协议,A公司实际支付工程款105万元(不含税)。建筑施工单位提供了2022年12月开具专票110万元,税额9.9万元;以及2023年1月开具的红字专票5万元,税额0.45万元。

解析:

1.A公司的2022年的财税处理

(1)会计处理

①暂估入账

借:固定资产 1000万元

贷:在建工程 900万元 应付账款——预估工程款 100万元

②折旧处理

2022年折旧金额=1000*(1-5%)/20/2=23.75万元

每月折旧额=23.75/6=3.9583万元

借:制造费用 3.9583万元

贷:累计折旧 3.9583万元

(2)税务处理

根据国税函[2010]79号第五条规定,由于在12个月内,可以可暂按合同规定的金额计入固定资产计税基础,其折旧额可以税前扣除。因此,2022年度企业所得税申报时不需要进行纳税调整。

2.A公司的2023年的财税处理

(1)会计处理

借:固定资产 5万元 应付账款——预估工程款 100万元 应交税费——应交增值税(进项税额) 9.45万元

贷:银行存款 114.45万元

折旧按照调整后的金额重新在剩余期限内折旧,不调整已经按照暂估金额折旧的金额。

(2)税务处理:由于在12个月内取得发票,暂估折旧可以税前扣除不予调整;取得发票后,按照剩余金额在剩余年限内计算折旧扣除。 (七)跨年度时应对未收到发票进行暂估

为减少“追补扣除”以及调账的麻烦,对于跨年度时部分没有收到发票的情况,可以根据情况进行一些必要的“暂估”入账。

通过“暂估”入账后的成本或费用,只要在次年5月31日前收到发票等税前扣除凭证的,就可以在当年税前扣除,不再需要进行“追补扣除”。企业可以根据实际情况,对一些跨年度收到发票的情况进行“暂估”入账,包括但不限于以下情况:

1.存货的暂估入账

存货的暂估入账,属于教科书级的经典“暂估”。在企业使用ERP软件或有进销存系统财务软件中,存货的暂估入账基本上都可以由系统自动完成。

存货的暂估入账,意义在于确保企业存货数量不出现负数,以及确保收入与成本的匹配。

2.差旅费的暂估入账

差旅费在所有教科书中,均没有暂估入库的案例。但是,按照权责发生制原则,纳税年度发生的差旅费如果跨年度报销的,严格按照税法规定,就不能在报销年度进行税前扣除,而是需要追补至发生年度进行税前扣除。

比如,员工出差时间是2022年12月份,发生的交通费、住宿费等发票显示的时间也都是2020年12月份,但是由于员工到年底依然出差在外,等到回公司报销的时间就是2023年1月份了。

《企业所得税法实施条例》第九条规定:企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。本条例和国务院财政、税务主管部门另有规定的除外。

《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)第六条规定,根据税收征管法的有关规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。

跨年度的差旅费用虽然可以通过追补扣除的形式进行税前扣除,但是操作非常复杂,对于这种可以明显预见可以在汇算清缴结束前取得税前扣除凭据的,不建议通过追补扣除办理,而是直接在纳税年度直接按照“暂估”金额入账。

当然,对于差旅费的“暂估”不是乱估,最好让出差部门或出差人员进行合理的预计。

借:管理费用/销售费用

贷:其他应付款-差旅费暂估入账

等到出差人员实际报销时再冲减暂估的负债,如果费用金额有差异的,再调整费用金额。

当然,如果差旅费金额比较小,影响不大的,或者主管税务局默认企业在1月份可以报销并税前扣除上年度的差旅费的,实务中也是可以不暂估差旅费。

2.广告费的暂估入账

与差旅费类似,企业投放的广告已经实际发生,但是因为各种情况,可能导致既没有付款,也没有收到发票;或是已经付款,但是没有收到发票。

说明:这里是借用“暂估入账”的概念,说明企业只要实际发生的费用支出,不管是否收到发票,以及是否付款,会计上都应及时确认。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 “一项应税交易”中工程企业混合销售行为判定与税率适用研究

- 2 《增值税法》重塑出口退税(一):免退和免抵退

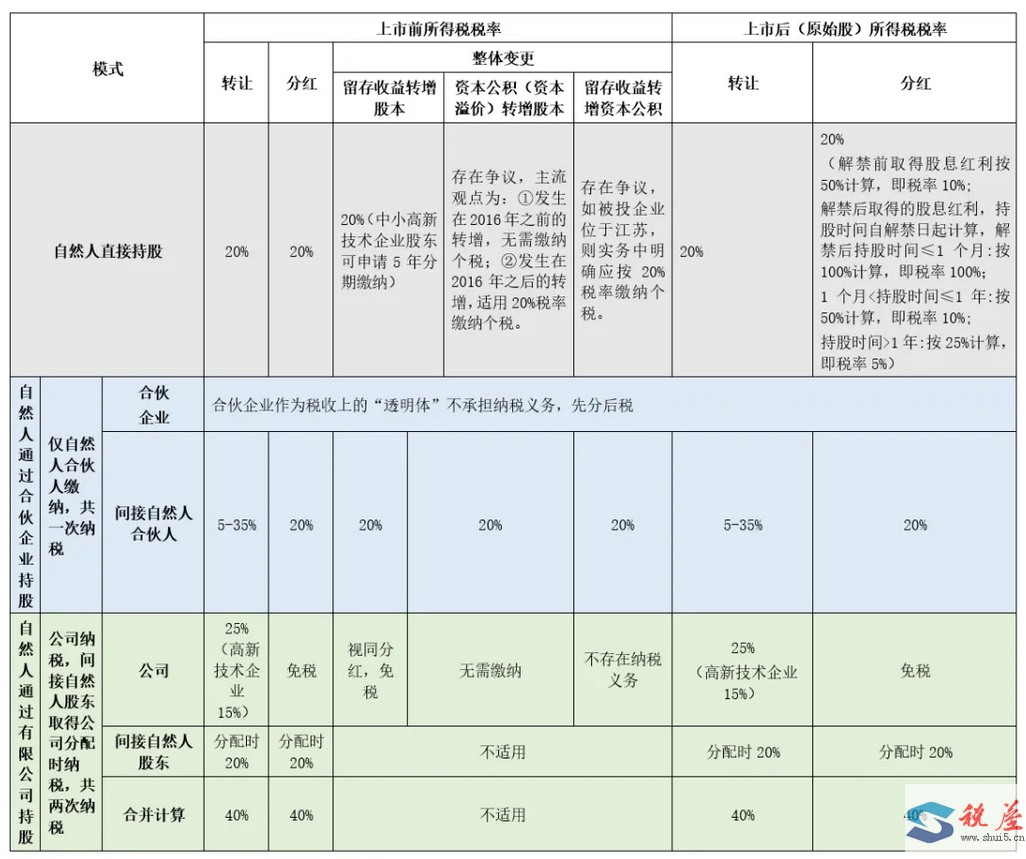

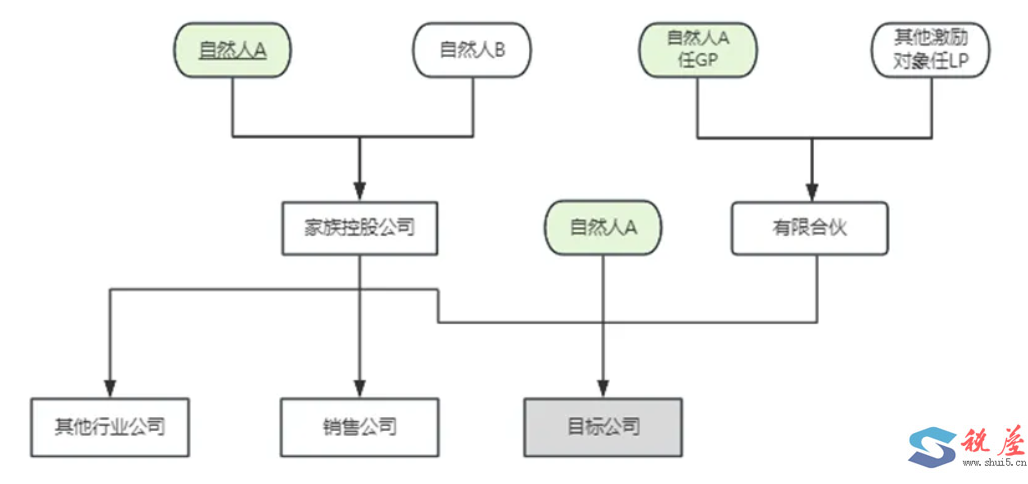

- 3 股权架构中的税负陷阱

- 4 再谈增值税“不具有合理商业目的”

- 5 向境外支付佣金,到底该如何缴税?

- 6 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 7 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 8 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 9 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 10 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书