收藏

收藏

44

44 2024年7月二十届三中全会中共中央《关于进一步全面深化改革 推进中国式现代化的决定》明确指出,“促进平台经济创新发展,健全平台经济常态化监管制度”。加之,中央持续推进统一大市场建设、清理各地不合法的返税和财政奖补政策。在此背景下,2024年下半年以来,各地爆发了多起灵活用工平台涉嫌虚开的案件,相较于空壳公司暴力虚开以及实体公司恶意虚开,由于部分灵活用工平台依托地方招商引资政策,且参与人众多,各参与人的主观认知和客观参与程度存在不同,在处理此类案件中,需要考虑到上述因素,按照主客观相一致、罪刑责相适应的原则予以处理,才能实现刑法设立相关罪名的宗旨,同时实现对相关犯罪嫌疑人的公平公正处理。

结合近期我们代理的相关灵活用工虚开案件,对此类案件涉及到的重要问题和辩护方向,分析如下:

一、对于依托地方招商引资政策成立的灵活用工平台公司,不应认定为“空壳公司”和“虚开平台”。

2024年以来,八部门联合打击涉税违法犯罪的重点之一就是开展“空壳公司”专项治理。所谓空壳公司通常指的是没有实际业务、资产或员工,很可能被用来进行非法活动的公司。一些灵活用工公司依托地方招商引资政策和发展“楼宇经济”政策,在当地园区设立公司,从事灵活用工业务,开展劳务外包业务,与单纯的“空壳公司”和“虚开平台”,有本质的不同。实际上,对于该问题的认定并不困难,可以通过当地政府出台的相关招商引资政策、政府审批文件、签署的招商引资协议、公司业务合同、开展的实际业务等予以证明。

但是,由于2024年以来,国家推进统一大市场的建设,包括审计署、国家税务总局开展地方不合法返税、财政奖补的清理,各地政府已经喊停了相关政策,地方政府对于之前出台的财政奖补等政策,有意或无意的回避,对于相关涉嫌虚开案件企业在寻求地方政府证明和支持的过程中,会面临很大的困难。

二、基于地方招商引资政策的灵工平台虚开案,由于参与人主观认知不同,不应一概认定为团伙犯罪。

由于涉案灵工企业存在正常业务和虚开业务,对于灵工企业的参与人,实际上存在不同的认知,以我们代理的相关案件为例,部分人员仅仅负责地方政府的外联工作,不参与任何具体经营业务的决策和经营管理业务的开展,其对公司业务的认知仅限于利用地方财政财政奖补政策开展灵活用工业务,对于实际业务开展中是否存在虚开是缺少认知的。认定犯罪团伙的前提是主观方面必须是共同故意,即所有参与者都明确知道自己在犯罪。因此,对于灵工平台虚开案,需要结合其业务开展的背景,区别对待正常业务和虚开业务,考查具体参与人的具体分工和主观认知,而不是轻易将所有人员认定为团队犯罪。

三、对于“没有实际业务”和“虚开”金额的认定,应结合灵活用工平台的业务模式,严格按照刑法及两高司法解释标准,不应扩大化。

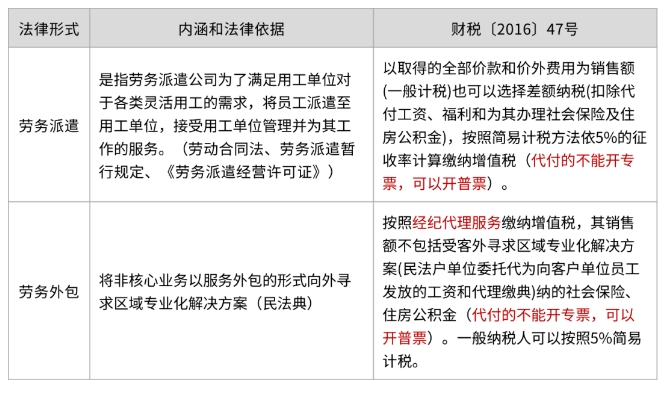

近年来,由于平台经济的发展需要,灵活用工企业处于野蛮发展状态,与网络货运等业务已形成较为规范的政策依据相比,目前,对于灵活用工甚至还缺少规范的定义,对于实务中出现的各种形态,从其法律依据和性质上可以分为两类,一类是劳务派遣型的灵活用工,另一类是劳务外包型的灵活用工,两类在财税处理上也存在一定的差异,具体如下:

可以看出,灵活用工平台有一个重要的职能是代发薪资等服务,按照财税[2016]47号的规定,对于代发的薪资、社保等费用,可以开具增值税普通发票,不能开具增值税专用发票。因此,部分灵工平台将上述不能开具增值税专用发票的业务开具了增值税专用发票,属于违反税法规定,而不能将其认定为没有实际业务。按照两高最新司法解释(法释[2024]4号),此类行为的法律责任认定,如果达到入刑标准,界定为“虚抵进项税额”,认定为逃税罪“欺骗、隐瞒”手段更为准确,其本质是通过虚开的方式偷逃增值税。

从另外一个角度来看,虚开案件一个典型的特征是存在资金回流,在前述业务类型中,灵工平台支付的款项是灵工人员(代发放工资社保等),而非回流至用票企业或其控制的人员,是不存在资金回流的。

四、对于上下游主体的主观状态应分别考查,对于上下游是否共谋,应基于客观证据材料,而不能做有罪推定。

在灵活用工平台涉嫌虚开案件中,由于上下游信息的不对称,对于涉嫌虚开的业务,上下游主体可能存在以下几种主观认知情形:(1)下游有意提供虚假信息,上游灵工开票方完全不知情;(2)下游有意提供虚假信息,上游灵工开票方没有审核,主观上处于放任状态;(3)下游有意提供虚假信息,上游灵工开票方知情并配合开具发票。因此,对于灵工平台虚开业务的认定,应对上下游主体的主观状态分别考查。实务中,由于下游企业主体众多,且调查成本和难度大,司法机关在处理过程中,应秉持客观态度,依据收集的相关证据,准确做出判定,而不能因为上述困难,进行有罪推定。

五、对于造成国家税款损失的认定,应基于增值税抵扣模式的特点,对上下游进行具体分析,明确责任主体。

近年来,包括最高院、最高检通过发布司法案例、意见等形式,一再重申“主观上没有骗抵国家税款目的,客观上没有造成国家税款损失”不认定为虚开增值税专用发票罪。对于上述两个考量因素,我们认为主观状态是首要因素,目前在学术和实务界,普遍认为虚开增值税专用发票属于非法定的目的犯,对于主观上没有骗抵国家增值税税款的当事人不应认定虚开增值税专用发票罪。此外,对于造成国家税款损失,应具体考查其形成原因和责任主体,特别是需要充分考虑增值税专用发票属于抵扣纳税模式,对于灵工平台依据下游提供的信息开具发票,并且履行了纳税义务的,且主观上没有与下游合谋骗抵国家税款的,下游利用灵工平台开具的增值税专用发票虚抵增值税税款造成国家税款损失的,其责任主体应由下游提供虚假信息的主体承担。

六、对于主观上没有骗抵国家增值税税款目的,客观上没有实施虚开行为的参与人,不应认定为增值税专用发票罪或非法出售增值税专用发票罪。

根据刑法及最新两高司法解释,虚开行为的认定核心是没有实际业务,具体表现为“是指有为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的”。在灵工平台涉嫌虚开的案件中,部分当事人仅负责地方政府关系对接和协调,且对灵工平台的经营管理、财务、人事等均不参与,对于涉案企业及相关人员开展业务的具体流程不知道,从未与下游涉嫌虚开用工企业进行过业务对接,对于涉嫌虚开增值税专用发票的行为,是完全不知情的。根据刑法主客观相一致原则,以及两高最新司法解释、相关判例,该情形下不应认定构成虚开增值税专用发票罪。还需要注意的是,2024年两高司法解释发布以来,司法机关对于主观上骗抵税款目的证据不足的案件,倾向于按照非法出售增值税专用发票罪定罪量刑,我们认为,对于灵工企业的参与人应分别考查,对于主观上没有骗抵国家增值税税款目的,客观上没有实施虚开行为的参与人,也不符合非法出售增值税专用发票罪的立法目的和犯罪构成,也不应认定为非法出售增值税专用发票罪。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2