一、法律如何规定“对赌协议”?对赌协议中的“利润补偿”是否可以看作是“一揽子协议”呢?

《最高人民法院关于印发<全国法院民商事审判工作会议纪要>的通知》规定:“实践中俗称的‘对赌协议’,又称估值调整协议,是指投资方与融资方在达成股权性融资协议时,为解决交易双方对目标公司未来发展的不确定性、信息不对称以及代理成本而设计的包含了股权回购、金钱补偿等对未来目标公司的估值进行调整的协议。”首先要明确的是,对赌是对什么赌?投资方投资,融资方给予一定承诺(必然是与目标公司的业绩、利润等影响目标公司价值相关的承诺),承诺未实现,融资方则要给予补偿,其本质来看,双方是对目标公司的价值进行对赌,这也是为什么“对赌协议”又称“估值调整协议”的原因。另外,“对赌协议”通常都不是一个协议,会有融资协议和对赌失败的协议(股权回购或金钱补偿协议),并且同时签订或在交易开始前签订,所以实践中几乎统一认定“对赌协议”是一揽子不可分割且非相互独立的协议。

二、“业绩补偿”税法上如何评价?可以要求退税吗?

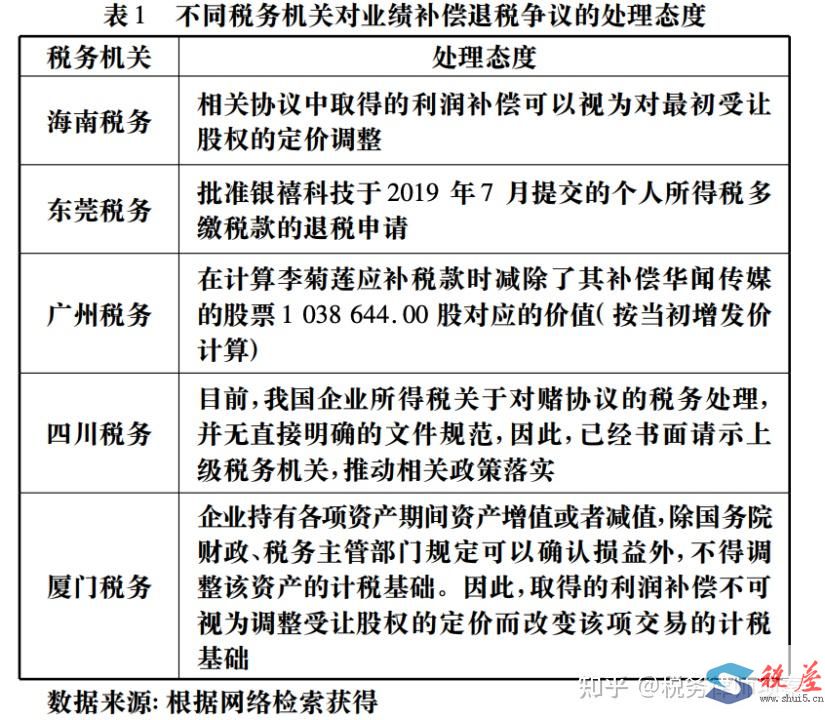

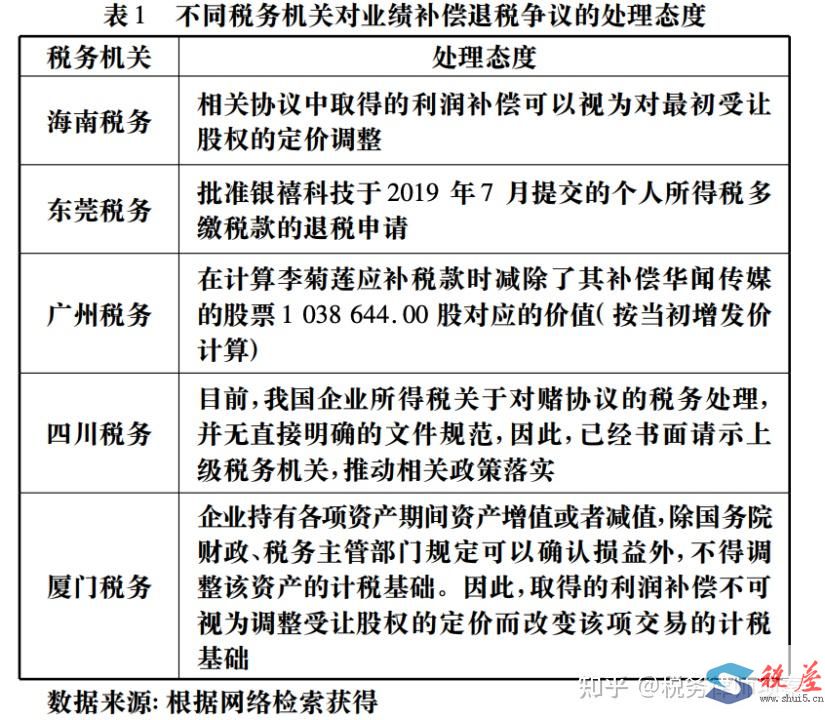

从“对赌”的失败后果来看,融资方可能要承担股权回购或金钱补偿的后果,融资方是否可以要求退税,关键是看“业绩补偿”的性质,实践中存在极大争议。有的税务机关认为“业绩补偿”是融资方对投资方的独立补偿,与目标公司的价值无关,不予退税。有的税务机关认为“利润补偿”就是对目标公司价值的调整,认为可以退税。

那么“利润补偿”究竟应为何种性质呢?是否是对目标公司价值的调整呢?是否可以退税呢?

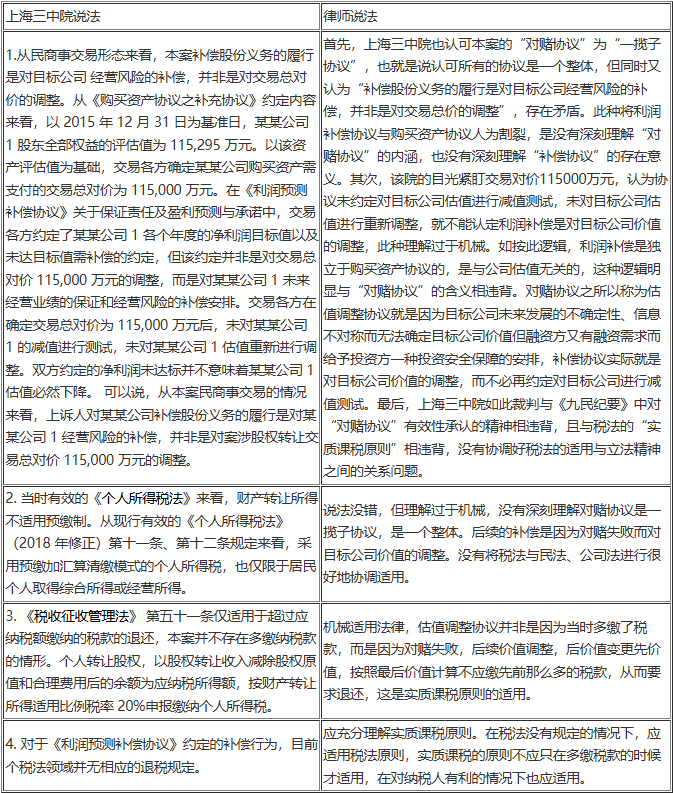

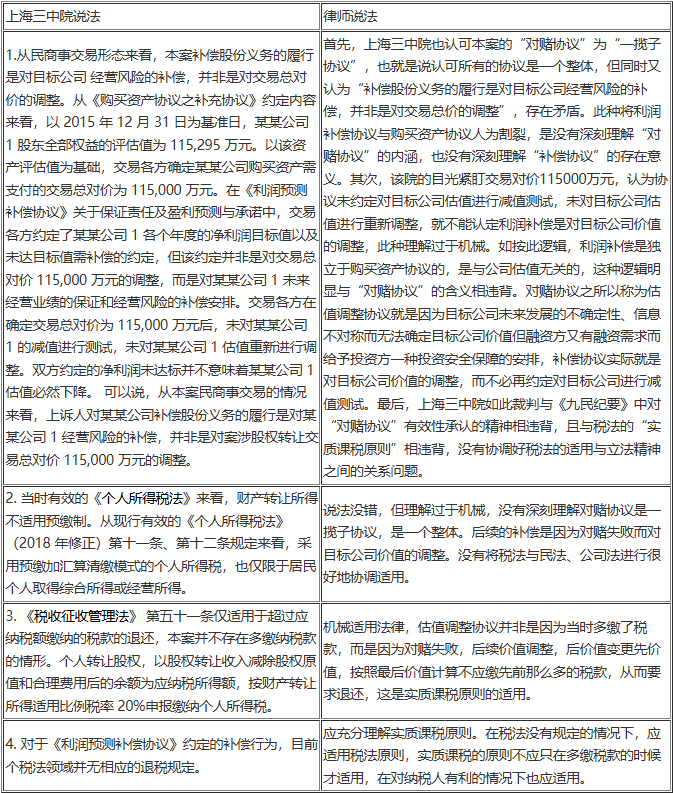

本律师认为,法律上认为对赌协议是对目标公司的价值进行对赌,利润补偿协议与融资协议构成一揽子协议,那么其实就是对目标公司的价值进行调整。相当于投资方与融资方对目标公司暂估了一个价值(由于信息的不对称,该价值暂无法确定,只能通过市场检验之后确定),此时根据税法,纳税人依照税法规定纳税没有问题。但是只有最终看业绩或利润是否达标,目标公司的价值实际才确定,此时应再根据确定的价值调整税收。《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》[国家税务总局公告2014年第67号]第九规定:“纳税人按照合同约定,在满足约定条件后取得的后续收入,应当作为股权转让收入。”该规定实际是“实质课税原则”的适用。而实质课税不应仅在多征税款时适用,在有利于纳税人、应予退税的情况下也应适用。综上,本律师认为应当退税。

(一)税法与民法、公司法之间的衔接与适用?

不同法律是调整不同主体之间关系的规范,所以不同主体间的法律关系就应以相应的法律规定为准。但是不同法律之间不应是相互割裂和矛盾的,而应是协调统一的。就比如说,平等主体之间的法律关系应以民法的规定为准,是否征税应以不同税种的法律规定为准,但是判断是否征税除了要看税法的特别规定外还要以民法的规定为基础。就对赌协议而言,法律已经认为“赌对协议”为“估值调整协议”,且为一揽子协议,那么税法就应以此为基础进行征税。如在目标公司价值未确定的情况下,暂按融资协议价值依据税法以“股权转让”进行征税没有问题,但在之后约定业绩或利润没有达到,目标公司价值最终确定的情况下,应按目标公司实际价值进行征税,对之前的税款进行调整。从税法层面上来说,在税法没有特别规定的情况下,应适用税法的原则进行征税,如实质课税原则。

(二)《九民纪要》肯定对赌协议有效性的精神

《最高人民法院关于印发<全国法院民商事审判工作会议纪要>的通知》规定:“人民法院在审理‘对赌协议’纠纷案件时,不仅应当适用合同法的相关规定,还应当适用公司法的相关规定;既要坚持鼓励投资方对实体企业特别是科技创新企业投资原则,从而在一定程度上缓解企业融资难问题,又要贯彻资本维持原则和保护债权人合法权益原则,依法平衡投资方、公司债权人、公司之间的利益。”所以,人民法院在审判时,应理解对赌协议的市场与经济意义,不应机械执法,要理解对赌协议有效的背后意义,协调税法的适用,发挥司法的能动性,否则将可能与赌对协议有效性的立法精神相违背。如果在目标公司价值降低的情况下仍然拒绝退税,那么融资人的最终税负就会高于法定税负,融资人在最初签订对赌协议的时候就会考虑业绩和利润的设定,最终就可能会影响投资人的投资,反而与法律认可对赌协议的有效性精神相违背,这不是税法适用的正确思路。

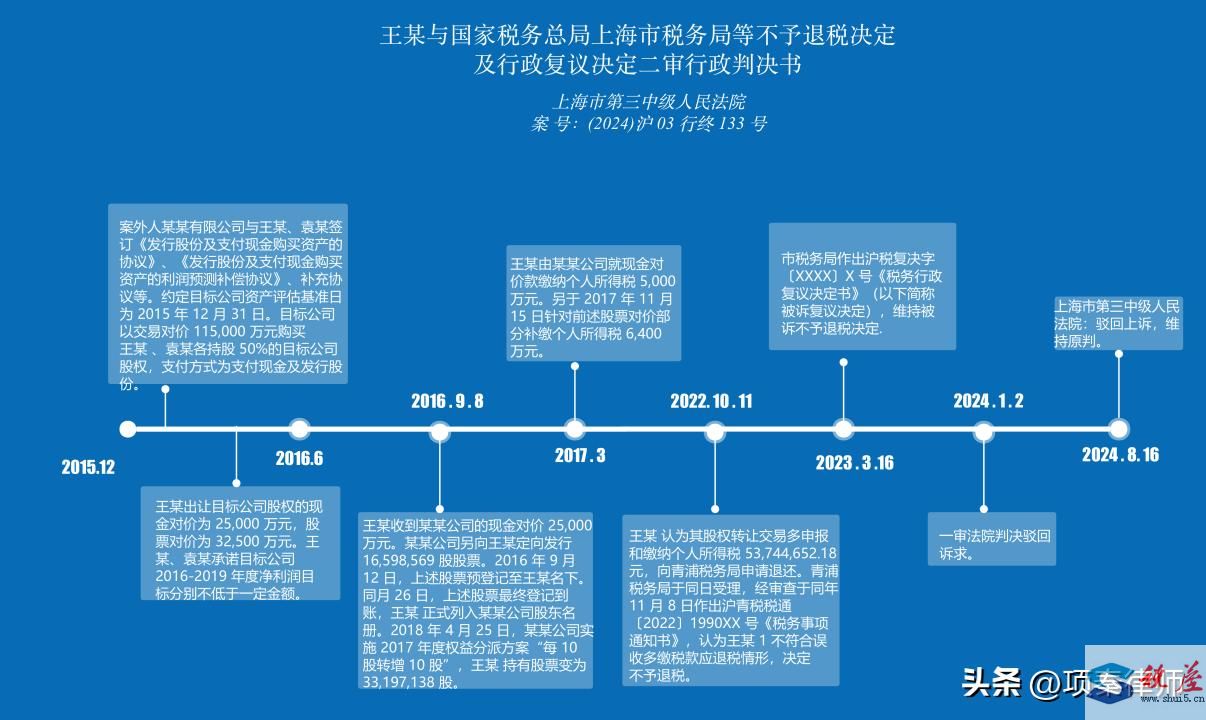

三、上海市第三中级人民法院(2024)沪03行终133号案件的反思与评析

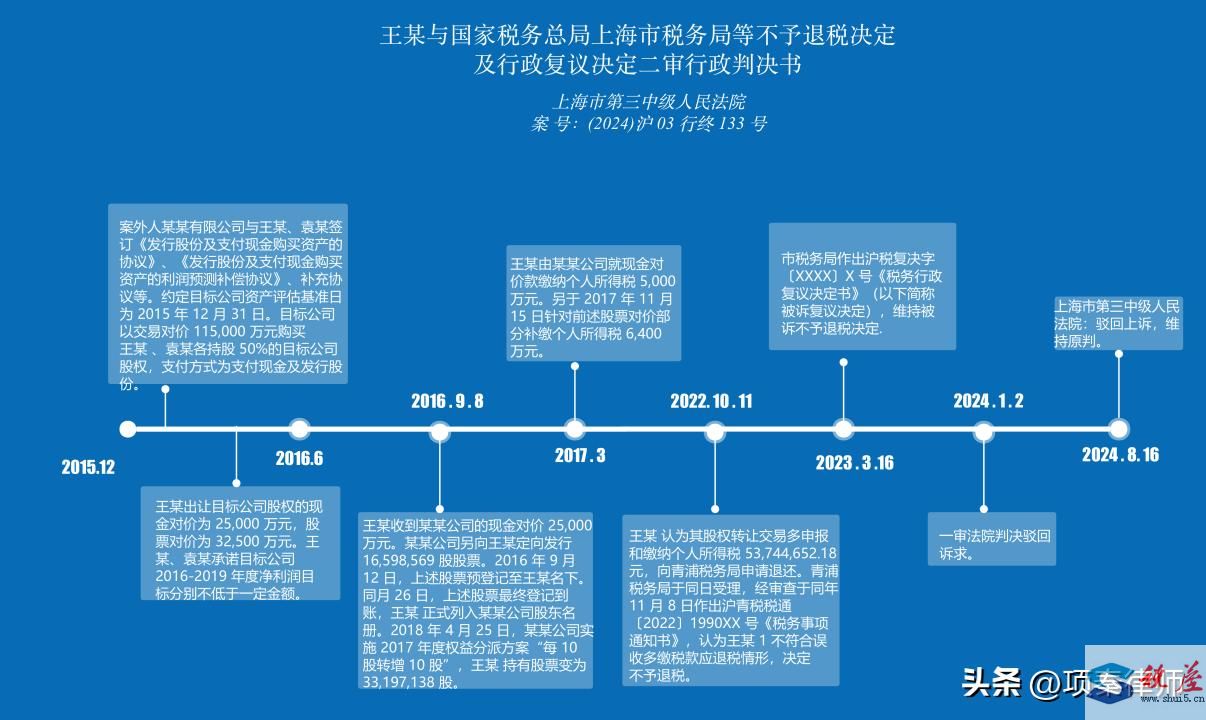

案件事实脉络:

上海三中院“驳回上诉,维持原判”的理由如下:

收藏

收藏

1185

1185  我要补充

我要补充

0

0