收藏

收藏

1251

1251 为推动《财政部 税务总局 人力资源社会保障部 农业农村部关于进一步支持重点群体创业就业有关税收政策的公告》(2023年第15号)和《财政部 税务总局 退役军人事务部关于进一步扶持自主就业退役士兵创业就业有关税收政策的公告》(2023年第14号)有效落实,进一步优化征管操作流程,加强部门协作,提高纳税人享受政策便利度,现就重点群体和自主就业退役士兵创业就业税收政策(以下简称“政策”)有关执行问题公告如下:

一、关于重点群体从事个体经营税收政策

(一)申报享受

纳入全国防止返贫监测和衔接推进乡村振兴信息系统的脱贫人口(含防止返贫监测对象,以下简称“脱贫人口”)、在人力资源社会保障部门公共就业服务机构登记失业半年以上的人员、零就业家庭和享受城市居民最低生活保障家庭劳动年龄内的登记失业人员、毕业年度内高校毕业生,向税务部门申报纳税时,填写《重点群体或自主就业退役士兵创业信息表》(附件1),通过填报相关纳税申报表享受政策,并按以下要求留存资料备查:

1.脱贫人口享受政策的,由其留存能证明相关人员为脱贫人口的材料(含电子信息)。

2.登记失业半年以上人员、零就业家庭和城市低保家庭的登记失业人员享受政策的,由其留存《就业创业证》《就业失业登记证》,或人力资源社会保障部门出具的其他能证明相关人员登记失业情况的材料(含电子信息)。

3.毕业年度内已毕业的高校毕业生享受政策的,由其留存毕业证、中国高等教育学历认证报告或国(境)外学历学位认证书和《就业创业证》(含电子信息);尚未毕业的,由其留存学生证或其他能够证明学籍信息的材料和《就业创业证》(含电子信息)。

(二)税费款扣减限额及顺序

1.重点群体从事个体经营的,以申报时本年度已实际经营月数换算其扣减限额。换算公式为:扣减限额=年度限额标准÷12×本年度已实际经营月数。

2.纳税人在扣减限额内,每月(季)依次扣减增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税。城市维护建设税、教育费附加、地方教育附加的计税依据是享受本项税收优惠政策前的增值税应纳税额。纳税人本年内累计应缴纳税款小于上述扣减限额的,减免税额以其应缴纳税款为限;大于上述扣减限额的,以上述扣减限额为限。

二、关于企业招用重点群体税收政策

(一)向人力资源社会保障部门申请

1.企业持下列材料向县级以上(含县级)人力资源社会保障部门提交申请:

(1)招用重点群体清单,清单信息应包括招用重点群体人员姓名、公民身份号码、类别(脱贫人口或登记失业半年以上人员)、在本企业工作时间。

(2)企业与招用重点群体签订的劳动合同(含电子劳动合同),依法为其缴纳养老、工伤、失业保险的记录。上述材料已实现通过信息共享、数据比对等方式审核的地方,可不再要求企业提供相关材料。

2.县级以上人力资源社会保障部门接到企业报送的材料后,重点核实以下情况:(1)招用人员是否属于享受税收优惠政策的人员范围;(2)企业是否与招用人员签订了1年以上期限劳动合同,并依法为招用人员缴纳养老、工伤、失业保险。

3.人力资源社会保障部门核实后,对符合条件的企业核发《企业吸纳重点群体就业认定证明》或出具相关证明材料(含电子信息);具备条件的,也可通过信息交换的方式将审核情况及时反馈至税务部门。

4.招用人员发生变化的,企业应向人力资源社会保障部门办理变更申请。

(二)向税务部门申报享受政策

1.企业向税务部门申报纳税时,填写《重点群体或自主就业退役士兵就业信息表》(附件2),通过填报相关纳税申报表申报享受政策。

2.企业应当留存与重点群体签订的劳动合同(含电子劳动合同)、为职工缴纳的社会保险费记录(含电子信息)备查。

招用脱贫人口的,还需留存能证明相关人员为脱贫人口的材料(含电子信息)备查。

招用登记失业半年以上人员的,还需留存其《就业创业证》《就业失业登记证》,以及人力资源社会保障部门核发的《企业吸纳重点群体就业认定证明》或出具的相关证明材料(含电子信息)备查;已通过信息交换的方式将审核情况反馈至税务部门的地区,可不再要求企业留存相关材料。

(三)税费款扣减限额及顺序

1.企业应当以本年度招用重点群体人员申报时已实际工作月数换算扣减限额。实际工作月数按照纳税人本年度已为重点群体依法缴纳社会保险费的时间计算。计算公式为:

扣减限额=∑每名重点群体本年度在本企业已实际工作月数÷12×年度定额标准

2.企业在扣减限额内每月(季)依次扣减增值税、城市维护建设税、教育费附加和地方教育附加。企业本年内累计应缴纳税款小于上述扣减限额的,减免税额以其应缴纳税款为限;大于上述扣减限额的,以上述扣减限额为限。城市维护建设税、教育费附加、地方教育附加的计税依据是享受本项政策前的增值税应纳税额。

3.纳税年度终了,如果企业实际减免的增值税、城市维护建设税、教育费附加和地方教育附加小于年度扣减限额,企业在企业所得税汇算清缴时以差额部分扣减企业所得税。当年扣减不完的,不再结转以后年度扣减。

三、关于自主就业退役士兵创业就业税收政策

(一)自主就业退役士兵从事个体经营的,向税务部门申报纳税时,填写《重点群体或自主就业退役士兵创业信息表》(附件1),通过填报相关纳税申报表申报享受政策。

(二)企业招用自主就业退役士兵就业的,向税务部门申报纳税时,填写《重点群体或自主就业退役士兵就业信息表》(附件2),通过填报相关纳税申报表申报享受政策。

(三)纳税人享受自主就业退役士兵创业就业政策的税款扣减额度、顺序等方面的规定比照重点群体创业就业税收优惠政策执行。

(四)纳税人应当按照《财政部 税务总局 退役军人事务部关于进一步扶持自主就业退役士兵创业就业有关税收政策的公告》(2023年第14号)第四条的规定留存相关资料备查。自主就业退役士兵的退役证件遗失的,应当留存退役军人事务管理部门出具的其他能够证明其退役信息的材料(含电子信息)。

四、关于征管操作口径

(一)同一重点群体人员或自主就业退役士兵开办多家个体工商户的,应当选择其中一户作为政策享受主体。除该个体工商户依法办理注销登记、变更经营者或转型为企业外,不得调整政策享受主体。

(二)同一重点群体人员或自主就业退役士兵在多家企业就业的,应当由与其签订1年以上劳动合同并依法为其缴纳养老、工伤、失业保险的企业作为政策享受主体。

(三)企业同时招用多个不同身份的就业人员(包括脱贫人口、登记失业半年以上人员、自主就业退役士兵、自主择业军队转业干部、随军家属、残疾人等),可按照规定分别适用对应的政策。

(四)企业招用的同一就业人员如同时具有多重身份(包括脱贫人口、登记失业半年以上人员、自主就业退役士兵、自主择业军队转业干部、随军家属、残疾人等),应当选定一个身份享受政策,不得重复享受。

(五)为更好促进重点群体或自主就业退役士兵就业,对于企业因以前年度招用重点群体或自主就业退役士兵就业符合政策条件但未及时申报享受的,可依法申请退税;如申请时该重点群体或自主就业退役士兵已从企业离职,不再追溯执行。

五、关于税收优惠政策管理

(一)农业农村部建立全国统一的全国防止返贫监测和衔接推进乡村振兴信息系统,供各级农业农村、人力资源社会保障、税务部门查询脱贫人口身份信息。农业农村部门为纳税人提供脱贫人口身份信息查询服务。

(二)人力资源社会保障部门为纳税人提供登记失业半年以上人员身份信息查询服务。

(三)退役军人事务部汇总上年度新增自主就业退役士兵信息后30日内将其身份信息交换至税务总局。

(四)各级税务部门加强税收优惠政策日常管理,对享受政策的人员信息有疑问的,可提请同级人力资源社会保障、农业农村、教育、退役军人事务部门核实;同级人力资源社会保障、农业农村、教育、退役军人事务部门应在30日内将核实结果反馈至税务部门。

(五)《就业创业证》已与社会保障卡等其他证件整合或实现电子化的地区,可根据实际情况以其他证件或电子信息代替《就业创业证》办理业务、留存相关电子证照备查。

(六)各级税务、人力资源社会保障、农业农村、教育、退役军人事务部门可根据各地实际情况,优化部门间信息共享、审核、协查等事项的具体方式和流程。

本公告自2024年1月1日起施行。《国家税务总局 人力资源社会保障部 国务院扶贫办 教育部关于实施支持和促进重点群体创业就业有关税收政策具体操作问题的公告》(2019年第10号)和《财政部 税务总局 退役军人事务部关于进一步扶持自主就业退役士兵创业就业有关税收政策的公告》(2023年第14号)附件《自主就业退役士兵本年度在企业工作时间表(样表)》同时废止。

特此公告。

附件:

1.重点群体或自主就业退役士兵创业信息表(样表).docx

2.重点群体或自主就业退役士兵就业信息表(样表).docx

国家税务总局 人力资源社会保障部

农业农村部 教育部

退役军人事务部

2024年3月29日

关于《国家税务总局 人力资源社会保障部 农业农村部 教育部 退役军人事务部关于重点群体和自主就业退役士兵创业就业税收政策有关执行问题的公告》的解读

为推动《财政部 税务总局 人力资源社会保障部 农业农村部关于进一步支持重点群体创业就业有关税收政策的公告》(2023年第15号)和《财政部 税务总局 退役军人事务部关于进一步扶持自主就业退役士兵创业就业有关税收政策的公告》(2023年第14号,以下分别简称“15号公告”“14号公告”)有效落实,国家税务总局、人力资源社会保障部、农业农村部、教育部、退役军人事务部联合发布了《关于重点群体和自主就业退役士兵创业就业税收政策有关执行问题的公告》(2024年第4号,以下简称《公告》)。现解读如下:

一、《公告》的基本框架和主要内容是什么?

为支持重点群体和自主就业退役士兵创业就业,国家实施了专项税收优惠政策(以下简称政策)。2023年8月,财政部、税务总局联合相关部门发布公告,明确政策延续实施至2027年12月31日。为推动政策有效落实,税务总局针对政策执行过程中纳税人、基层税务机关反映较多的问题,会同相关部门进一步明确了部分征管操作口径,细化了征管操作流程,有利于提高纳税人享受政策便利度。

《公告》共有6部分内容。第一部分明确了重点群体从事个体经营享受政策的办理方式,主要包括不同类型重点群体需要留存备查的资料,申报享受政策时需要填报的信息,以及税费款扣减限额及顺序;第二部分明确了企业招用重点群体享受政策的办理方式,主要包括向人力资源社会保障部门申请、向税务部门申报等具体流程,申报享受政策时需要填报的信息和留存备查资料,以及税费款扣减限额及顺序;第三部分明确了自主就业退役士兵创业就业享受政策的办理方式,主要包括申报享受政策时需要填报的信息,其他事项的办理方式比照重点群体创业就业税收优惠政策执行;第四部分明确了部分征管操作口径,包括同一人员开办多家个体户、在多家企业就业,企业招用的同一人员具有多重身份、同时招用多种身份人员,以及以前年度招用相关人员申请追溯享受,如何适用政策的问题;第五部分优化政策管理方式,主要是明确了重点群体身份信息查询渠道和部门信息交换方面的规定,明确《就业创业证》的替代选项,并为基层优化管理方式留出空间;第六部分明确《公告》执行时间和政策衔接事项。

二、与以前年度相比,《公告》的主要变化有哪些?

《公告》总体上以往的框架与内容。主要的变化有:

(一)明确部分征管操作口径

1.企业同时招用多个不同身份的就业人员(包括:脱贫人口、登记失业半年以上人员、自主就业退役士兵、自主择业军队转业干部、随军家属、残疾人等),可按照政策规定分别适用对应的政策。例如,某企业招用的人员中,既有脱贫人口,也有自主就业退役士兵,还有残疾人。符合相关政策规定的,可以分别就招用这些人员适用重点群体就业税收优惠政策、自主就业退役士兵就业税收优惠政策和残疾人就业税收优惠政策。

2.企业招用的同一就业人员如同时具有多重身份,应当选定一个身份享受政策,不得重复享受。例如,企业招用的员工A,既是脱贫人口,也是自主就业退役士兵,企业应当为该员工选定一个身份享受政策,不得既享受招用重点群体就业税收政策,又享受招用自主就业退役士兵就业税收政策。

3.对于企业因以前年度招用重点群体或自主就业退役士兵就业符合政策条件但未及时申报享受的,可依法申请退税;如申请时该重点群体或自主就业退役士兵已从企业离职,不再追溯执行。

作出上述规定,主要是考虑到14号公告、15号公告明确规定单个重点人群享受政策的时长为3年(36个月),重点群体或自主就业退役士兵从某家企业离职后在其他企业再就业的,仍可在剩余期限内享受政策。为更好保障重点群体或自主就业退役士兵后续就业,由再次招用该重点群体或自主就业退役士兵的企业优先享受政策更为妥当。

(二)取消重点群体从事个体经营向人力资源社会保障部门申请的程序

此前公告要求登记失业半年以上的人员,零就业家庭、享受城市居民最低生活保障家庭劳动年龄的登记失业人员,以及毕业年度内高校毕业生从事个体经营的,向创业地县以上人力资源社会保障部门提出申请,然后再向税务部门申报享受优惠。为便利纳税人,结合税收征管实际,《公告》取消了这一环节,此类纳税人向主管税务机关申报纳税时直接享受优惠。

(三)优化需要填写的信息表内容

为帮助纳税人准确适用政策,对于从事个体经营的重点群体和自主就业退役士兵,《公告》增加了填写创业信息表的环节。相关人员申报纳税时在电子税务局填写相关基本信息即可,其中重点群体填写姓名、公民身份号码、人员类型;自主就业退役士兵填写姓名、公民身份号码、退役证件类型、退役时间。

此外,对于企业招用重点群体人员或自主就业退役士兵,《公告》优化了需要填写的信息项目,主要是招用人员的入职时间、离职时间。

(四)明确税费款扣减限额的计算方式

1.《公告》明确,相关人员从事个体经营的,以申报时本年度已实际经营月数换算扣减限额;企业招用其就业的,以本年度招用相关人员申报时已实际工作月数换算扣减限额。后续随着实际经营时间或招用人员实际工作时间增加,扣减限额相应增加。例如:

(1)某自主就业退役士兵甲于2024年1月创办个体工商户A,假设当地的限额标准为每户每年24000元,A按季申报缴纳增值税及附加、个人所得税,那么其于2024年4月就一季度所属期税款办理纳税申报时的扣减限额=24000/12×3=6000(元),于2024年7月就二季度所属期税款办理纳税申报时的扣减限额=24000/12×6=12000(元)。三季度、四季度类推计算,扣减限额分别为18000元、24000元。

(2)某企业B于2024年1月招用脱贫人口乙,2月招用登记失业半年以上人员丙,与两人均签订了3年期限劳动合同,并自当月起依法缴纳社会保险费。B企业未招用其他重点群体人员或自主就业退役士兵。

假设B企业按季申报缴纳增值税及附加税费,当地的定额标准为每人每年7800元,那么B企业于2024年4月就一季度所属期税款办理纳税申报时的扣减限额=7800/12×(3+2)=3250(元),于2024年7月就二季度所属期税款办理纳税申报时的扣减限额=7800/12×(6+5)=7150(元)。三季度、四季度类推计算,扣减限额分别为11050元、14950元。

纳税人申报纳税时,本年度累计扣减的税费款,不能超过扣减限额。如纳税人在前期由于限额不足导致多缴税款,可申请退还。

2.《公告》明确,城市维护建设税、教育费附加、地方教育附加的计税依据是享受政策前的增值税应纳税额。纳税人因适用该政策而扣减增值税,不影响城市维护建设税、教育费附加、地方教育附加的税基的计算。

(五)推动电子信息应用,优化政策管理方式

随着信息化不断发展,此前公告规定的部分证明材料已取消或实现电子化。《公告》规定,《就业创业证》已与社会保障卡等其他证件整合或实现电子化的地区,可根据实际情况以其他证件或电子信息代替《就业创业证》办理业务、留存相关电子证照备查;人力资源社会保障部门核实企业提交的申请后,对符合条件的企业核发《企业吸纳重点群体就业认定证明》或出具相关证明材料(含电子信息);具备条件的,也可通过信息交换的方式将审核情况及时反馈至税务部门。此外,《公告》还授权各地根据实际情况,优化部门间信息共享、审核、协查等的具体方式和流程,以充分契合各地征管实际,发挥部分地区信息化优势。

三、企业如何确定招用人员的身份信息?

对于脱贫人口和登记失业半年以上人员,《公告》明确,各级农业农村部门为企业提供脱贫人口身份信息查询服务;各级人力资源社会保障部门为企业提供登记失业半年以上人员身份信息查询服务。企业招用脱贫人口、登记失业半年以上人员的,如有需要,可以向当地人力资源社会保障部门、农业农村部门查询。

对于自主就业退役士兵,企业可查阅并留存自主就业退役士兵的退役证件。如退役证件遗失,应当留存退役军人事务管理部门出具的其他能够证明其退役信息的材料。

四、《公告》自2024年1月1日起执行。《公告》发布前已办理申报并缴纳税款的纳税人,是否需要追溯调整?

如已扣减税费款不超过按照《公告》规定计算的扣减限额,继续按照《公告》规定享受政策即可。如已扣减税费款超过按照《公告》规定计算的扣减限额,暂不能继续申报享受政策;待后续经营时间或招用人员实际工作时间增加,扣减限额大于0后,可继续申报享受政策。

推荐阅读

智能推荐

- 1 “一项应税交易”中工程企业混合销售行为判定与税率适用研究

- 2 《增值税法》重塑出口退税(一):免退和免抵退

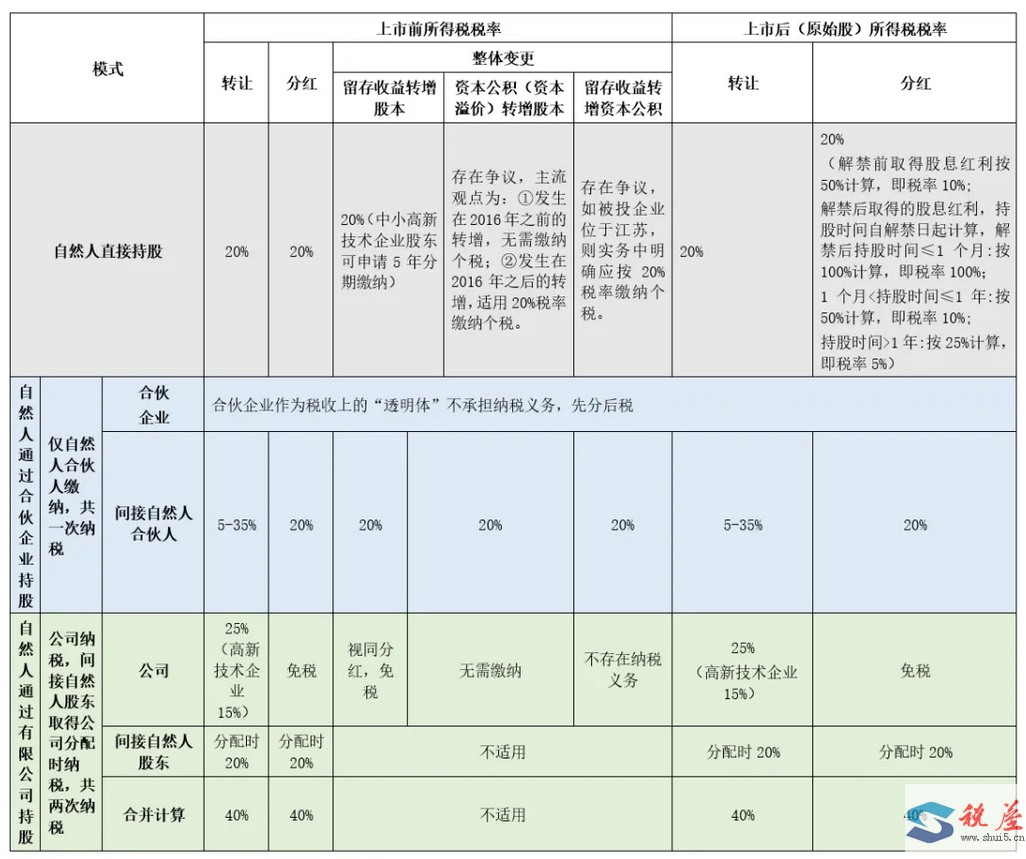

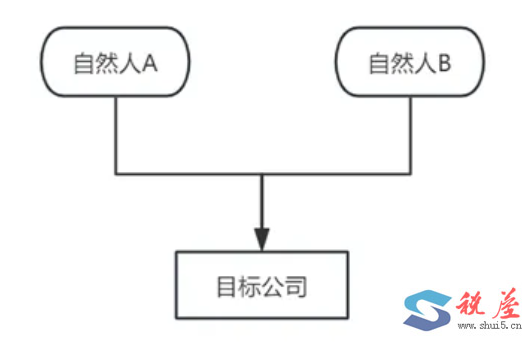

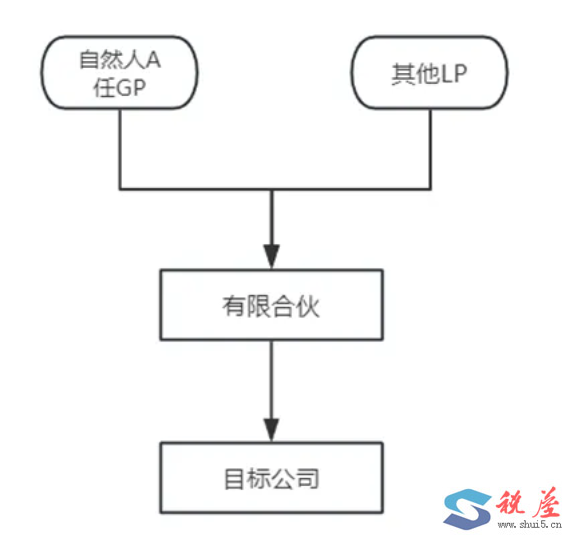

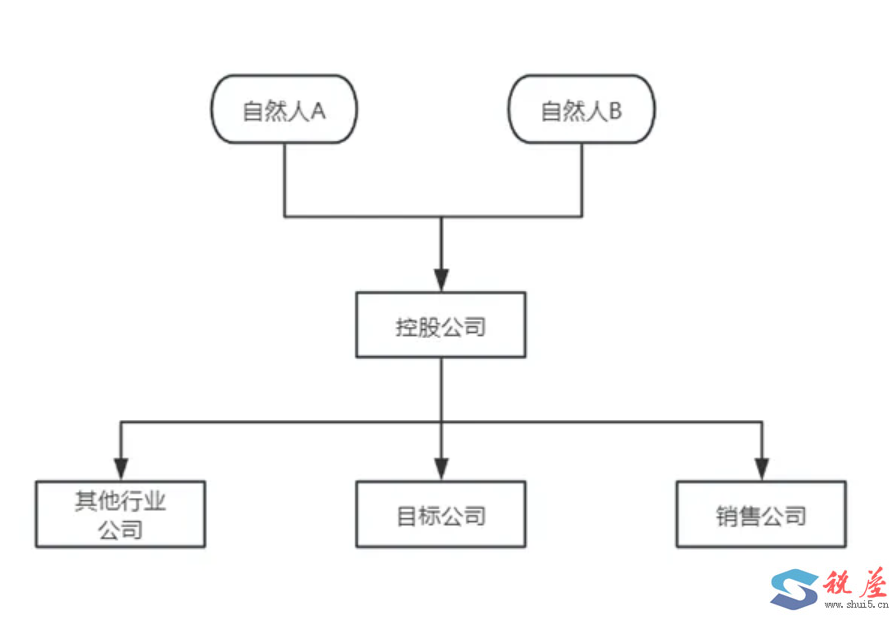

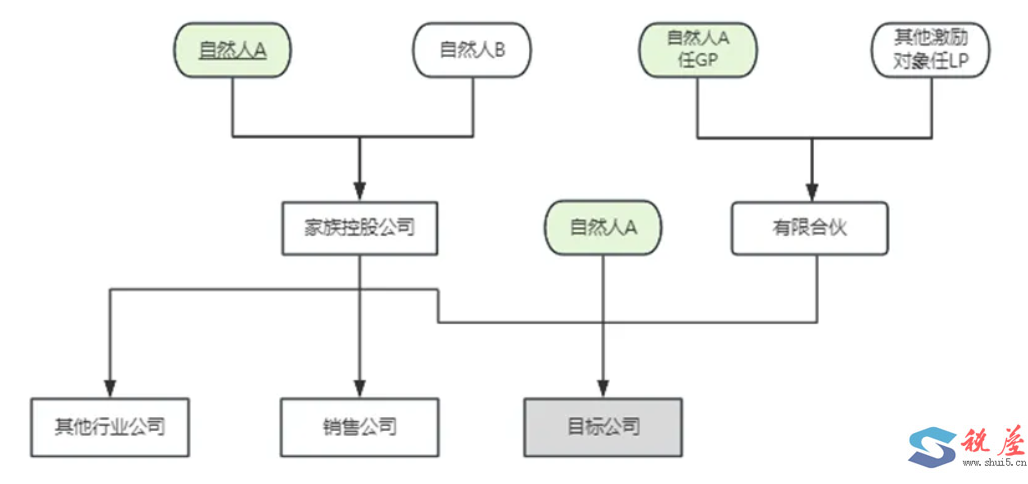

- 3 股权架构中的税负陷阱

- 4 再谈增值税“不具有合理商业目的”

- 5 向境外支付佣金,到底该如何缴税?

- 6 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 7 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 8 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 9 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 10 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书