符合哪些条件可以适用税务行政处罚“首违不罚”?

发文时间:2021-04-02

来源:12366

收藏

收藏

736

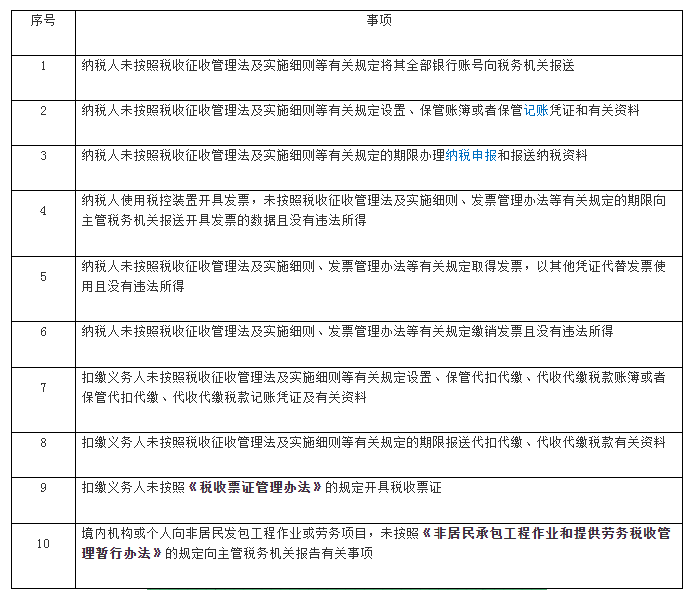

736 根据《国家税务总局关于发布《税务行政处罚“首违不罚”事项清单》的公告》(国家税务总局公告2021年第6号)规定,对于首次发生清单中所列事项且危害后果轻微,在税务机关发现前主动改正或者在税务机关责令限期改正的期限内改正的,不予行政处罚。自2021年4月1日起施行。

税务行政处罚“首违不罚”事项清单

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 “首违不罚”并非所有税收违法行为都适用

- 2 行政处罚法修订对税务行政处罚的影响

- 3 税务行政处罚如何适用主观过错要件

- 4 关于《国家税务总局关于发布<税务行政处罚“首违不罚”事项清单>的公告》的解读

- 5 “首违不罚”清单制度,实践中有哪些问题需要注意

- 6 (2017)吉0702行初19号松原市宁江区温馨鸟沿江店诉松原市国家税务局稽查局税务行政处罚一审行政判决书

- 7 原告四川省国惠置业有限公司诉被告国家税务总局广汉市税务局税务行政处罚行政行为一案判决书

- 8 (2020)吉0102行初38号吉林省龙霖煤炭经销有限公司诉国家税务总局吉林省税务局稽查局税务行政处罚决定一审行政判决书

- 9 京税稽二罚告[2021]1002号 国家税务总局北京市税务局第二稽查局税务行政处罚事项告知书文书送达公告