收藏

收藏

1462

1462 01、抛出疑问

新收入准则从2020年1月1日开始执行,到现在已经快2年了。在执行的过程中,对收入确认的大致处理事实上未发生改变,但是对复杂收入的判断过程,有了更多准则上的指引。

具体在实务中的问题,无非集中在合同负债和合同资产的适用场景和具体应用、总额法和净额法的区分、运输费用在哪个科目列示更合适等。

而对于控制权的转移,相对于之前的“风险报酬”转移,虽然实质上是存在细微变化的,但在实务中的运用前后未发生大的变化。

今天,我们来聊聊销售过程中经常会出现的现金折扣和商业折扣,在新旧准则中的处理。处理的结论并不是最重要的,而是这一思考的过程,值得回味。

02、简单了解“是什么”

尽管对商业折扣、现金折扣已基本了解,我们还是先来说说,什么是商业折扣、现金折扣。

商业折扣

是指企业按照商品的零售价格开出发票,在此基础上给予买方一定比例的销货折扣。

比如出售一批图书,大于5000册可以在定价基础上按折扣率95%来计算;大于1万册可以在定价基础上按折扣率90%来计算。这就是我们所说的商业折扣。

现金折扣

指销货方为鼓励购货方在规定的期限内尽快付款,而协议许诺给予购货方的一种折扣优待,即从应支付的货款总额中扣除一定比例的金额。

现金折扣通常以分数形式反映,如2/10(说明10天内付款可得到2%的折扣)、1/20等。

我们知道,在实际的销售过程中,通过双方的协商谈判,会存在各式各样的销售优惠,包括折扣、折让、返利、补贴等。我们选取其中最有代表性的商业折扣和现金折扣,来看看新旧收入准则的处理差异。

03、相关规定

有关于商业折扣,它实际影响了合同的交易价格,也就是收入五步法模型中的第四步。而交易价格,则和以下要素有关:

可变对价

合同中的重大融资成分

非现金对价

应付客户对价

而商业折扣,则和可变对价有关。可变对价为:

可变对价

合同中的交易对价可能是固定的,也可能因折扣、折让、返利、退款、奖励积分、激励措施、业绩奖金、索赔等因素而变化。

合同中存在可变对价的,企业应当对计入交易价格的可变对价进行估计。

在存在商业折扣的情况下,可变对价比较好确定,因为商业折扣是具体的折扣比例,因此按折扣后计算的销售金额,即为交易价格。同时这部分会计确认的收入,由于和开票金额一致,也不会存在财税差异,是很容易被理解的做法。

但现金折扣,应该按照如何来处理,这是存在疑惑的。在2020年12月发布的准则实施问答中,对现金折扣的处理有这样一句话:

企业在销售商品时给予客户的现金折扣,应当按照《企业会计准则第14号——收入》(财会〔2017〕22号)中关于可变对价的相关规定进行会计处理。

这段内容有点模棱两可,说按照可变对价的相关规定进行会计处理,但也没说就按照可变对价来处理,还是说要判断是否属于可变对价的范畴。关键没有具化案例,所以实务中也没获得统一。

那今天,我们来看看具体的案例怎么样处理。

04、案例分析

案例一:鼎通精密

这是一家主营通讯高速连接器、汽车连接器、微细电子连接器的企业,典型的制造业,申请在科创板上市。目前已在科创板上市,代码为688668。

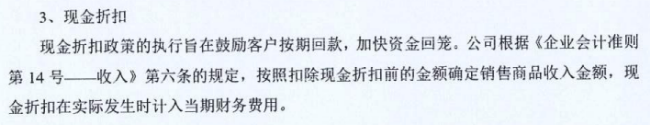

这家单位对现金折扣的会计处理是这样的:

也就是说,未按照可变对价的处理来做,现金折扣是计入财务费用的。但审核没有对此再提出疑问,目前也通过审核了,这是否值得我们参考?

我们发现,这次问询是在2020年8月回复的,当时财政部也没有出实施问答。在当时的情况下,对于现金折扣的处理,仍是按照旧收入准则下的方式来执行,是能被监管认可的一种做法。

我们再来看看案例二。

案例二:三生国健

三生国健公司是一家研发和生产抗体药物的创新型生物医药企业。也是申请在科创板上市,目前已通过审核。

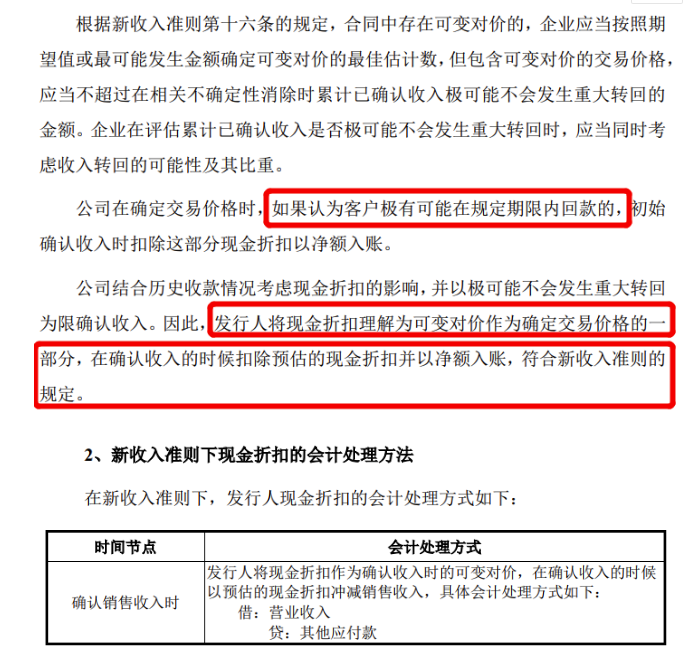

值得注意的是这家单位是从18年1月1日就开始执行新收入准则的。具体新旧准则对现金折扣的不同做法如下:

在旧准则下,公司将现金折扣计入财务费用;在新准则下,公司按照“扣除现金折扣”后的金额确认为营业收入,在现金折扣实际发生时,再确认营业收入。

这是和鼎通精密完全不一样的做法。这家单位也通过审核了,也是监管所认可的做法。

我们不禁很纳闷,到底该如何做呢?上述2个案例都是在财政部的实施问答之前。那我们就来找一个在实施问答之后的案例,来看看是怎么来处理的。

案例三:东利机械

东利机械是一家从事汽车零部件的研发、生产和销售的公司,申请在创业板上市,目前仍在审核过程中。这家公司对现金折扣的会计处理是这样的:

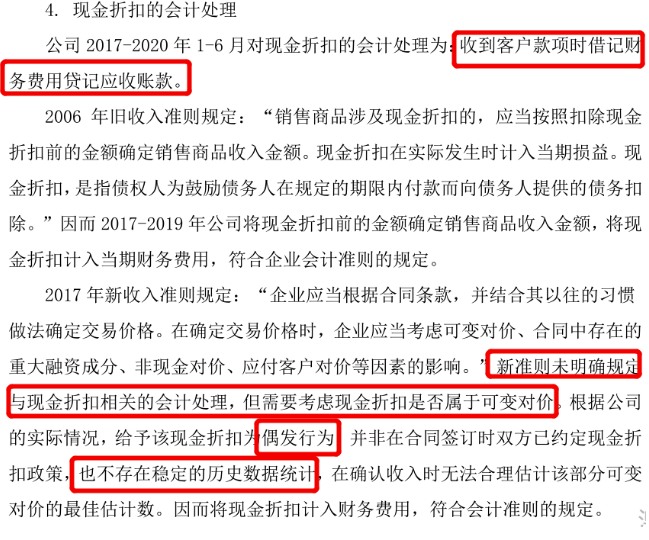

这是2020年12月回答的反馈。回复中说到,需要考虑现金折扣是否属于可变对价。也就是现金折扣是否会影响到事实上的交易价格。要说完全没有影响,那也不太实际。

公司对此会计处理的解释是,现金折扣属于偶发行为,意思是对交易价格的影响不广泛,比较小。同时又解释说不存在稳定的历史数据统计,因此将现金折扣计入财务费用。

审核好像也没有不认可。所以目前确实对现金折扣的做法没有得到统一。

对于应该如何来处理,实质上是判断“现金折扣”这一经济行为,主要是为了融资,还是基于销售。虽然现金折扣具有一定的融资性质,但我个人认为,实质仍是基于销售出发的,为了保障回款尽快收回,提高资金周转效率。

因此,应按照可变对价的规定来做,参考案例二“三生国健”的做法。也欢迎大家一起探讨。当然,基于可变对价的预计估计值,每个企业的情况又会不太一样。

05、总结

我们简单来总结一下,划下小黑板:

商业折扣在新旧收入准则下的会计处理一致,且税务和会计处理也是一致的;

现金折扣在新收入准则下的会计处理在实务中尚未达成一致,我更倾向于以可变对价的方式来处理,而不是计入财务费用;

在具体考虑第2点所述的会计处理时,如何来合理预估准确的交易价格,显得有难度。同时,税务和会计下确认收入的口径也会存在差异;

具体如何来处理,仍需要结合每家公司的实际情况出发。

最后,希望本文对你有所启发~

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2