收藏

收藏

14

14 根据国家税务总局公告2025年第1号结合汇总纳税企业申报情况,优化总分机构分摊税款计算方法,并对《跨地区经营汇总纳税企业年度分摊企业所得税明细表》(A109000)及《企业所得税汇总纳税分支机构所得税分配表》(A109010)的表样和填报说明进行调整。按照调整后的规则,企业先对全年应纳税款进行分摊,再由总、分机构分别抵减其已分摊预缴税款,并计算本年应补退税金额。

根据《国家税务总局关于<印发跨地区经营汇总纳税企业所得税征收管理办法>的公告》(国家税务总局公告2012年第57号)第五条规定:当年撤销的二级分支机构,自办理注销税务登记之日所属企业所得税预缴期间起,不就地分摊缴纳企业所得税。

那么,当年度内发生二级分支机构注销情形,补税情况较之前是否会发生变化,或导致多缴纳税款呢?

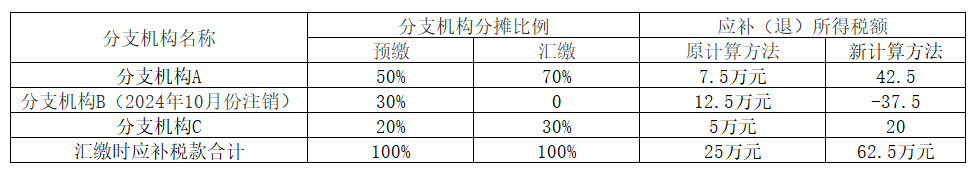

【案例】甲公司是2023年在北京市注册成立的企业,不属于小型微利企业。甲公司分别在山东省、天津市、河北省设立了分支机构A、B、C。2024年,甲企业全年预缴了250万元,其中,总机构预缴了125万元,A、B和C按照50%、30%、20%的分摊比例,分别预缴了62.5万元、37.5万元、25万元。甲公司2024年度汇缴应纳税额300万元,其中2024年10月B分支机构注销,A的分配比例是70%,C的分配比例是30%。

1.原计算方法

第一步,整体计算企业本年应补(退)税额。

甲企业应补(退)税额:300-250=50万元

第二步,根据分摊比例分别计算总分机构应补退税额。

总机构应补(退)税额:50×50%=25万元

分支机构A应补(退)税额:50×50%×70%=17.5万元

分支机构C应补(退)税额:50×50%×30%=7.5万元

2.新计算方法

第一步,根据分摊比例计算总分机构全年实际应纳所得税额。

甲企业:300万元

总机构:300×50%=150万元

分支机构A:300×50%×70%=105万元

分支机构B:300×50%×0%=0万元

分支机构C:300×50%×30%=45万元

第二步,计算总分机构分摊应补(退)所得税额。

总机构应补(退)税额:150-125=25万元

分支机构A应补(退)税额:105-62.5=42.5万元

分支机构B应补(退)税额:0-37.5=-37.5万元

分支机构C应补(退)税额:45-25=20万元

案例中,由于分支机构B在预缴环节已经注销,按新计算方法计算后,分支机构A在汇算清缴时应补税42.5万元,分支机构C应补税20万元,导致分支机构合计补税的税款大于实际应补税款25万元。只有将分支机构预缴期间的税款返还给公司,公司预缴税款才等于实际应预缴税款。但是分支机构B已经注销,如何将税款退还,实操如何进行,建议国税总局提供后续具体指引。

建议可在分支机构B注销环节,主管税务局将预缴的企业所得税就返还至分支机构的税款户中。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2