收藏

收藏

1109

1109 2016年9月20日,中华人民共和国财政部、国家税务总局发布《关于完善股权激励和技术入股有关所得税政策的通知》(以下简称“101号文”),规定对符合条件的非上市公司股票期权、股权期权、限制性股票和股权奖励实行递延纳税政策。实践中,对于非上市公司通过员工持股平台实施股权激励是否适用101号文规定的递延纳税政策存在较大的争议。本文结合递延纳税的政策规定、各地主管税务机关的处理口径以及相关案例,对非上市公司通过员工持股平台实施股权激励的税务处理问题进行研究。

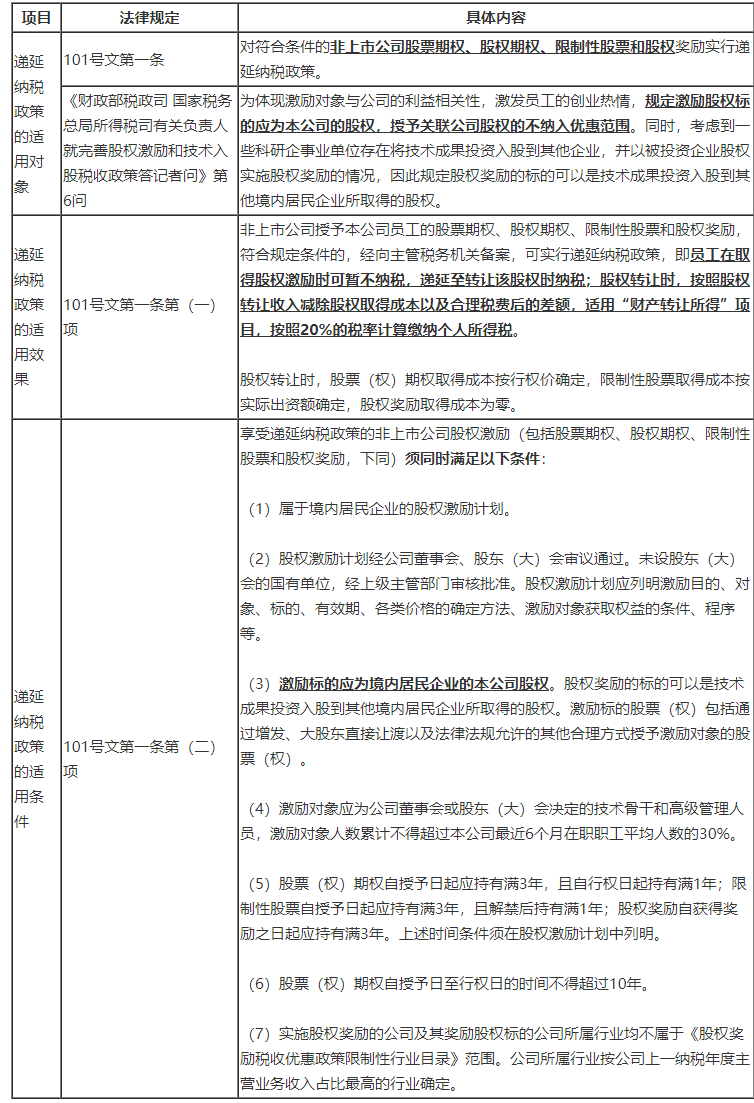

一、递延纳税的政策规定

关于非上市公司实施股权激励涉及递延纳税的政策规定如下:

上述规定明确适用递延纳税政策的激励股权标的应为“本公司股权”,实践中存在争议的点主要集中在如何理解“本公司股权”,即通过员工持股平台间接实施股权激励的情形下,员工不直接取得本公司股权,而是通过取得持股平台股权/合伙份额间接取得公司股权的情形是否属于“本公司股权”的范畴,是否可以适用递延纳税政策,对此,现行法律法规、政策解读中均未予以明确。

二、各地主管税务机关的处理口径

经电话咨询国家税务总局12366纳税服务平台(咨询时间:2024年4月,咨询电话:12366),国家税务总局老师认为,101号文中没有明确排除员工持股平台实施股权激励适用递延纳税政策,只要符合101号文规定的条件和情形即可适用,但是由于101号文中也未明确通过员工持股平台实施股权激励这种间接持股情况是否属于持有本公司股权,该种涉及判定的内容需要咨询当地主管税务机关。

实务中,各地主管税务机关对于非上市公司通过员工持股平台实施股权激励是否适用递延纳税政策存在不同的理解,部分地区主管税务机关认为非上市公司通过员工持股平台实施股权激励适用递延纳税政策,部分地区主管税务机关认为不适用,具体如下:

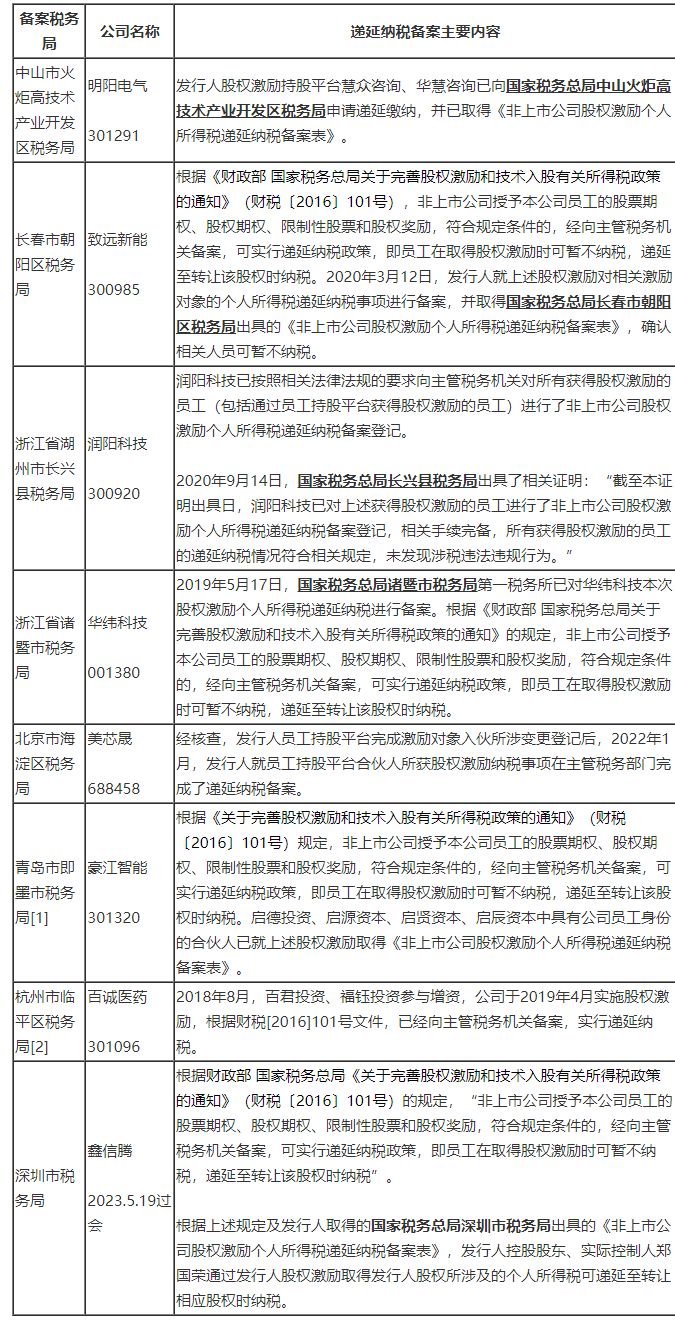

(一)适用递延纳税政策的地区

经检索A股上市公司公开披露信息,部分公司在上市前,在当地税务主管机关成功办理了员工持股平台递延纳税备案,部分案例列示如下:

(二)不适用递延纳税政策的地区

1. 重庆

2023年6月,重庆市税务局发布《支持企业上市涉税事项办理工作指引2.0版》,该文件中明确由于激励对象限于本公司员工,因此通过员工持股平台间接实施股权激励不属于税法所规定的股权激励,不适用101号文政策。

2. 成都

2024年4月,经电话咨询成都市高新区税务局(咨询电话:028-61512366),相关人员表示通过员工持股平台实施股权激励员工并非直接持有公司股权,不符合财税101号文的规定,不适用递延纳税政策,应当正常纳税。

3. 北京

2018年10月,北京市税务局在《2018年10月征期企业所得税热点问题》中明确表示:“根据《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税[2016]101号)有关规定精神,享受递延纳税政策的激励对象主要限于个人,由于财税[2016]101号对激励对象有人数的限制,持股平台的情况较为复杂,目前激励对象不包括对持股平台的激励。”

但值得关注的是,北京市税务局官网上已经无法找到该问答,且2022年北京地区存在非上市公司就通过员工持股平台实施股权激励在主管税务部门成功办理递延纳税备案的情况(详见本文“二、/(一)”部分美芯晟案例)。

由此可见,北京市税务局对于非上市公司通过员工持股平台实施股权激励是否适用递延纳税政策的理解可能发生了变化,北京地区的非上市公司如涉及该等情况,需与主管税务机关就最新的递延纳税政策适用口径进行沟通。

三、个人所得税处理方式

根据前文分析,非上市公司通过员工持股平台实施股权激励是否可以适用递延纳税政策,各地主管税务机关的理解和判定标准并不统一。下文将从是否适用递延纳税政策的不同情况,分析非上市公司通过员工持股平台实施股权激励涉及的个人所得税处理方式。

(一)适用递延纳税政策时个人所得税处理方式

根据101号文第一条的规定,若非上市公司通过员工持股平台实施股权激励适用递延纳税政策,则非上市公司在主管税务机关办理递延纳税备案[3]后,员工在取得股权激励时可暂不纳税,递延至转让该股权时纳税;股权转让时,按照股权转让收入减除股权取得成本以及合理税费后的差额,适用“财产转让所得”项目,按照20%的税率计算缴纳个人所得税。股权转让时,股票(权)期权取得成本按行权价确定,限制性股票取得成本按实际出资额确定,股权奖励取得成本为零。

(二)不适用递延纳税政策时个人所得税处理方式

若非上市公司通过员工持股平台实施股权激励不适用递延纳税政策,则员工取得激励股权时点以及股权转让时点的个人所得税需分别处理。

1.激励股权取得时点税务处理分析

101号文第四条第(一)项规定:“个人从任职受雇企业以低于公平市场价格取得股票(权)的,凡不符合递延纳税条件,应在获得股票(权)时,对实际出资额低于公平市场价格的差额,按照‘工资、薪金所得’项目,参照《财政部 国家税务总局关于个人股票期权所得征收个人所得税问题的通知》(财税[2005]35号)(以下简称“35号文”)有关规定计算缴纳个人所得税。”

《国家税务总局关于股权奖励和转增股本个人所得税征管问题的公告》(国家税务总局公告2015年第80号)第一条规定:“(一)股权奖励的计税价格参照获得股权时的公平市场价格确定,具体按以下方法确定:2.非上市公司股权的公平市场价格,依次按照净资产法、类比法和其他合理方法确定。”

《国家税务总局关于股权激励和技术入股所得税征管问题的公告》(国家税务总局公告2016年第62号)第一条规定:“(四)《通知》所称公平市场价格按以下方法确定:2.非上市公司股票(权)的公平市场价格,依次按照净资产法、类比法和其他合理方法确定。净资产法按照取得股票(权)的上年末净资产确定。”

综上,员工取得激励股权时点,需对实际出资额低于公平市场价格的差额,按照“工资、薪金所得”在获得激励股权时计算缴纳个人所得税。

2.激励股权转让时点税务处理分析

《中华人民共和国个人所得税法》第三条第(三)项规定:“利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。”

《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税[2000]91号)第四条规定:“个人独资企业和合伙企业(以下简称企业)每一纳税年度的收入总额减除成本、费用以及损失后的余额,作为投资者个人的生产经营所得,比照个人所得税法的“个体工商户的生产经营所得”应税项目,适用5%-35%的五级超额累进税率,计算征收个人所得税。

前款所称收入总额,是指企业从事生产经营以及与生产经营有关的活动所取得的各项收入,包括商品(产品)销售收入、营运收入、劳务服务收入、工程价款收入、财产出租或转让收入、利息收入、其他业务收入和营业外收入。”

实务中,员工通过有限合伙企业持股平台转让激励股权时,具体适用“经营所得”还是“财产转让所得”应税项目,各地主管税务机关的理解口径不一致,如遇该等情况,需与当地主管税务机关进行沟通确认。

四、结语

非上市公司股权激励的税务处理问题历来受到监管机构的重点关注,非上市公司通过员工持股平台实施股权激励是否可以适用递延纳税政策,目前规则层面尚未明确,实践中各地主管税务机关的理解亦存在差异。为降低非上市公司通过员工持股平台实施股权激励的税务风险,非上市公司在实施股权激励计划前,应提前咨询当地主管税务机关,再结合咨询结果制定和实施股权激励计划。

引用来源:

[1]由于公开信息中未明确提及办理递延纳税备案的主管税务机关名称,此处填写注册地址对应地区的税务局。

[2]由于公开信息中未明确提及办理递延纳税备案的主管税务机关名称,此处填写注册地址对应地区的税务局。

[3]备案流程参考《国家税务总局关于股权激励和技术入股所得税征管问题的公告》(国家税务总局公告2016年第62号)第一条的规定,具体为(五)企业备案具体按以下规定执行:1.非上市公司实施符合条件的股权激励,个人选择递延纳税的,非上市公司应于股票(权)期权行权、限制性股票解禁、股权奖励获得之次月15日内,向主管税务机关报送《非上市公司股权激励个人所得税递延纳税备案表》、股权激励计划、董事会或股东大会决议、激励对象任职或从事技术工作情况说明等。实施股权奖励的企业同时报送本企业及其奖励股权标的企业上一纳税年度主营业务收入构成情况说明。

(六)个人因非上市公司实施股权激励或以技术成果投资入股取得的股票(权),实行递延纳税期间,扣缴义务人应于每个纳税年度终了后30日内,向主管税务机关报送《个人所得税递延纳税情况年度报告表》。

(七)递延纳税股票(权)转让、办理纳税申报时,扣缴义务人、个人应向主管税务机关一并报送能够证明股票(权)转让价格、递延纳税股票(权)原值、合理税费的有关资料,具体包括转让协议、评估报告和相关票据等。资料不全或无法充分证明有关情况,造成计税依据偏低,又无正当理由的,主管税务机关可依据税收征管法有关规定进行核定。”

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2