收藏

收藏

544

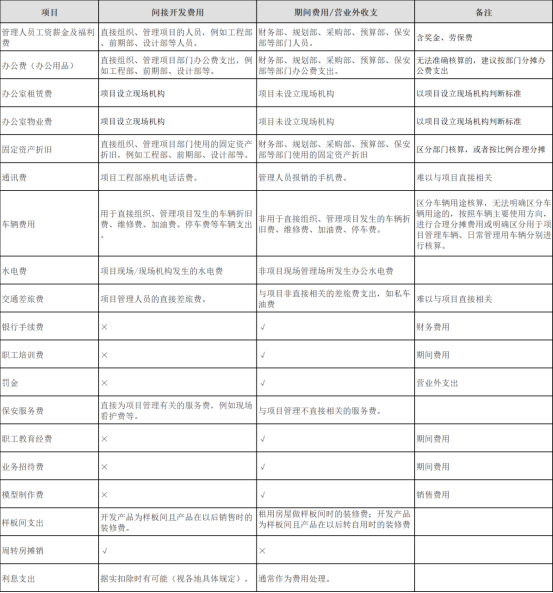

544 对于房地产开发企业而言,分清"开发间接费用"和"期间费用"是个难点,实务中,笔者发现很多房企存在账务处理将不符合开发间接费核算要求的工资社保、福利费、办公费、水电费、固定资产折旧费、业务招待费、差旅费、车辆费用、劳保费、银行手续费、办公室租赁费、办公室物业费、培训费、罚金、奖金等均计入开发间接费核算的情况,将应费用化的支出进行了成本化处理的现象,与现行财税政策规定不符,而某项费用作为“间接开发费用”还是作为“期间费用”处理,对后续企业所得税汇算清缴、土地增值税清算的影响是很大的,笔者就曾碰到过某房企因开发间接费核算不合规,账面列支归集的3100万开发间接费被鉴证事务所直接调减1900万,从而直接导致土地增值税比财务部预计税负高出近600万的情况,以至于财务部门主管因此被炒鱿鱼。由此可见,能够准确归集开发间接费对于房企而言十分关键,所以,为了能够准确归集开发间接费以达到透过财务数据能够真实反映项目成本、费用支出,实现在开发过程中相对精准的进行成本费用管控、对税费提前进行相对准确的预测和规划的效果,实务中,笔者建议按照以下标准确区分"开发间接费用"和"期间费用"。

另外,实务中,因开发间接费的性质界定在税法规定上存在一定程度上的模糊性,容易被有意无意的进行扩大化解释,所以,有人认为开发间接费就是个“大箩筐”,啥都可以往里面装,而且怀着一种和税务局、会计师事务所打心理战的侥幸心理,故意混同开发间接费与期间费用,把费用性质的支出也统统放进开发间接费,赌的是万一鉴证单位标准不严,可能调减后的开发间接费比实际发生的开发间接费支出还要高一些,还能因此占到一些税收上的便宜!笔者认为,此举有风险,操作需谨慎,希望引起大家的重视。

政策参考:

《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)第二十七条开发产品计税成本支出的内容如下:(六)开发间接费。指企业为直接组织和管理开发项目所发生的,且不能将其归属于特定成本对象的成本费用性支出。主要包括管理人员工资、职工福利费、折旧费、修理费、办公费、水电费、劳动保护费、工程管理费、周转房摊销以及项目营销设施建造费等。

根据《中华人民共和国土地增值税暂行条例实施细则》(财法字〔1995〕6号)第七条第二项规定,开发土地和新建房及配套设施(以下简称房地产开发成本)的成本,是指纳税人房地产开发项目实际发生的成本(以下简称房增开发成本),包括土地征用及拆迁补偿费、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用。……开发间接费用,是指直接组织、管理开发项目发生的费用,包括工资、职工福利费、折旧费、修理费、办公费、水电费、劳动保护费、周转房摊销等。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2