收藏

收藏

551

551 一、前言

如果可以先收取会员费,这应该会是很多企业的梦想。收取会员费有两个突出的优点:

第一,还没有销售商品或提供劳务,就已经获得了现金流入,现金为王的说法不是没有道理的,很多企业最后都死在现金短缺上了;

第二,增加客户黏性,花钱办的会员卡,消费者使用频率更高,虽然这个属于沉没成本,但大众的心理还是钱得花值了,不能白花了。

在正式展开讨论之前,先举个Costco之外的例子,你花钱办了京东的plus会员,还会再办理苏宁易购的吗?你买了优酷的会员还舍得再买爱奇艺的吗?

一般人不会,如果你又买了其他的会员,也不能说你不是一般人,只不过你可能比较任性,有钱任性。

另外,个人在一家企业集中消费会降低成本,这不仅适用于企业,比如,满多少立减这样的活动,通常分散购物更贵。

二、会员费的背景

根据以上的叙述也可以初步得出,不是谁都可以收取会员费,可以收取会员费的企业得有一定是市场势力,一般得需要消费者经常性购买。

在收取会员费之外,另外收取商品或服务费,这在经济学中被称为两部费:消费者需要先支付入场费,才可以再购买商品或服务。

通过会员费的收取可以识别出购买和支付意愿更强的消费者,在通过不同的会员等级,进一步识别会员的消费和支付意愿,传统上认为这有利于攫取消费者剩余,即缩减消费者愿意支付的价格与实际支付的价格之差。

企业要实现预期利润最大化需要在会员费和商品款之间取得平衡,如果会员费收费过高,不仅减少了会员资格的销售,这些失去资格的非会员当然也不能带来收入;如果会员费低,则需提高商品售价来增加收入,商品售价的提高势必要导致商品销售量的下降。会员费和后期商品如何定价需要企业仔细权衡。

三、Costco业务模式

好市多(Costco),又名开市客,是美国最大的连锁会员制仓储量贩店,于1976年加州圣迭戈成立的Price Club,七年后华盛顿州西雅图成立的好市多,在2009年是美国第三大、世界第九大零售商。好市多是会员制仓储批发俱乐部的创始者,成立以来即致力于以可能的最低价格提供给会员高品质的品牌商品。

企业要想取得商业成功,体现在财务上的不外乎开源节流,即增加收入和减少成本费用。而减少成本费用的方法往往更传统和容易模仿,各企业之间互相效仿。甚至可以进行跨行业的学习,比如找一个控制成本方面做得好的企业进行学习,通过对比,发现不足之处,进而改善,降低成本。

(一)Costco的成本之道

1.存货管理

Costco在产品的选择上,不追求品类的过分齐全,往往选择广受欢迎的产品,对产品的型号和颜色等也根据消费者的需求进行选择和采购,力求没有积压库存,这导致了其存货周转率高,减少了资金占用。

2.门店成本

Costco的门店往往选在偏僻之处,一般不是选择租赁,而是自有物业,装修等也尽量简洁,这样较大的减少了成本支出。

3.议价能力

通过大规模的采购,与供应商建立紧密的合作伙伴关系,而能够以更低的价格采购产品。

4.自有品牌的威慑

“Kirkland Signature”是Costco的自有品牌,如果供应商的产品价格高,质量差,而又没有更好的替代厂商,Costco将自行设计和生产该产品,这样原供应商不仅失去了一个重要的客户和销售渠道,还增加了一个强劲的竞争对手,这对保证供应商低价优质有一定的威慑作用。

以上是Costco在节流方面,也就是在控制成本方面的主要举措,这保证了公司在成本方面的竞争优势。但,成本管控方面其实各家大同小异,家乐福和沃尔玛不也是如此吗?Costco的主要特色还主要体现在开源——收入方面。

(二)Costco的收入之道

Costco秉承“低价+高品质+优质服务”的价值主张,其经营逻辑锁定超低毛利率,毛利率不超过14%是Costco在商品销售上最为严格的规则。

Costco的定价策略是商品低价,仅保证覆盖商品成本和期间费用,不从商品销售中获得利润,而是主要通过收取会员费增加利润。这在零售业,乃至与很多其他行业相比也是比较另类和难以实现的。

为了更多的增加会员费收入,Costco不止是区分了个人会员和企业会员两大类,而且对会员等级也进行了区分。除了企业会员附属卡外,所有付费会员均有资格升级为高级会员卡,额外年费的金额因地区而异,美国和加拿大为60美元。高级会员购买指定的商品,每年可享有消费总额2%的现金回赠,并可在全球的Costco门店内抵用。

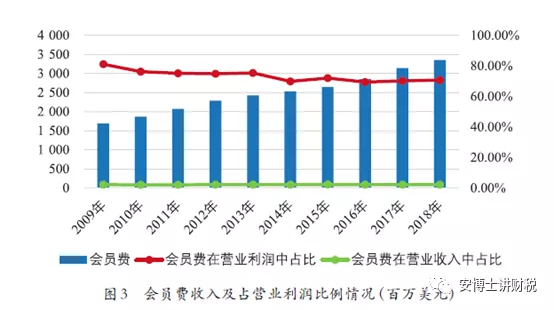

上图对Costco的业务进行了颇为直观和形象的描述:

绿颜色的会员费收入占总收入比例几乎显示不出来,只是比0%略高,远低于10%;

红颜色的会员费利润占比则表现出了完全不同的情形,占利润比高达80%左右。

四、业财探讨

很多人,包括一些专家,对以上的情况惊呼,对会员费占营业利润比例高感到惊奇,以为发现了什么新大陆,有了什么理论发现,实际不然。

以上图表的描述没有什么奇怪,如果感到奇怪,只是说明其不懂经济学和会计学。单纯的看待会员费收入的意义不大,只看会员费收入会给人误导,甚至提出大力发展会员费模式,减少对商品销售依赖的建议。

在会计核算时,商品收入有明确的商品进货成本与之匹配,而由于零售业的低毛利和大量销售,必然会出现商品销售收入很大的情况;会员费我们按照会员的有效期间按期确认收入,但并没有对应的成本进行结转,导致会员费的收入等于其毛利和利润。

在会员制的业务模式之下,先有会员资格才可能有后边的商品销售,两个业务实际为一个业务,不能割裂开来看待和分析。如果商品类型过少,门店过少,门店环境不佳和销售人员服务态度不令人满意。那么会员卡也是卖不出去的,这些是收取会员费的基础,否则会员费便是无源之水无本之木。

请回到我们文章开头的部分,在两部费之下,企业要做的是整体利润最大化,需要平衡好会员费与产品价格,以达到整体利润最大。

对于Costco,由于产品的价格是涵盖了产品采购成本和分摊的期间费用,那么会员资格当然是销售的越多越好,会存在某些会员支付完会员费,但不怎么购物,这时候,企业可能白得了会员费。

本文参考了360百科《好市多》;郭家荣何瑛,《Costco商业模式创新及其价值创造分析》,《财务与会计》在此对作者表示感谢。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2