收藏

收藏

1039

1039 《财政部 国家税务总局关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税〔2016〕140号)第二条规定:纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第4点所称的金融商品转让。但是,对于纳税人购入基金,并没有按照合同持有至到期,而是中途赎回了基金,这种是否属于金融商品转让,是否要征收增值税,大家是税收执法实践中还是有不同的理解。

一种观点就是,140号文明确规定了,纳税人只有购入基金,持有至到期,才不属于金融商品转让。而如果你在该基金没有到期前,只是中途赎回基金,则不应该适用140号文第二条的规定,应该按金融商品转让缴纳增值税。

第二种观点认为,纳税人中途赎回基金,不同于将该基金转让给第三方。如果是金融商品转让,在转让前和转让后,基金份额还是存在,这种才需要缴纳增值税。而基金的赎回,在赎回后,基金份额不存在了,因此赎回属于“提前持有至到期”,也应该适用140号文的规定,不属于金融商品转让,不缴纳增值税。

但是,持第一种观点的人就认为持第二种观点的人属于玩文字游戏,搞出一个什么提前持有至到期的概念,从而不能完全认同第二种观点。

因此,我们对于基金的赎回是否属于金融商品转让,是否要缴纳增值税,还是要回归交易的实质,从基础法律关系入手去分析这个问题。

实际上,我们要看到,《财政部 国家税务总局关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税〔2016〕140号)对于资管计划增值税的规定有两条:

第一条:非保本收益分配不征收增值税——《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第1点所称“保本收益、报酬、资金占用费、补偿金”,是指合同中明确承诺到期本金可全部收回的投资收益。金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。

第二条:资管计划持有至到期,不属于金融商品转让,不征收增值税——纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第4点所称的金融商品转让。

这里,我们首先要告诉大家的是,从基础法律关系入手,我们最后实际可以得到一个重要的结论,就是:

140号文第一条规定=140号文第二条规定(也就是说,140号文第一条和第二条规定表达的意思在本质上是一样的)

为什么呢,我们就要从资管计划的基础法律关系入手来看这个问题:

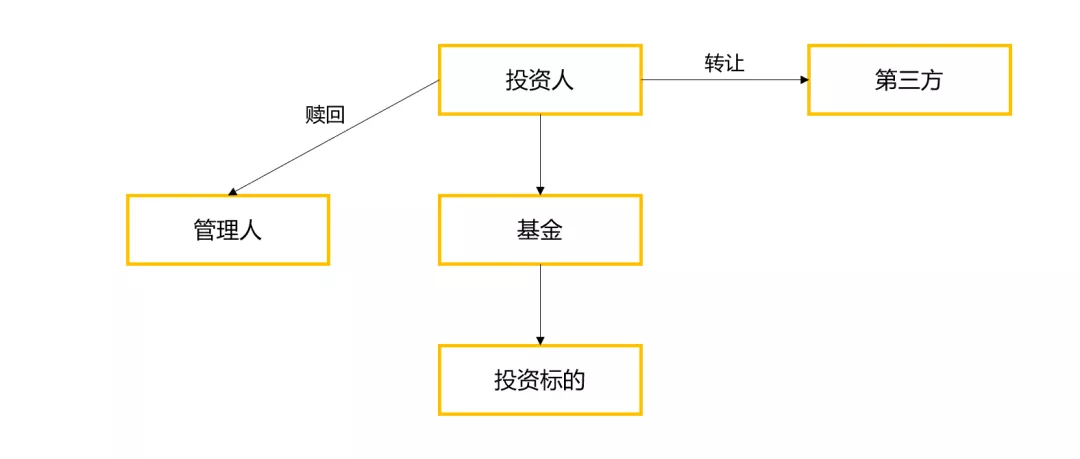

对于投资人将持有的基金份额转让给第三方,这个属于金融商品转让,应该缴纳增值税是没有疑问的。首先,财税[2016]36号文中,其他金融商品明确包括基金等各类资管计划。其次,投资人将基金份额转让给第三方,在转让前和转让后,基金份额还是继续存在的,也符合金融商品转让的增值税链条抵扣的特征。

但是,基金的赎回为什么就不属于金融商品转让呢?我们要从资管计划的法律关系入手。所有的资管计划,包括基金其实基础法律关系都是基于《信托法》,即投资人基于对管理人的信任,把资金托付给具有专业的第三方管理、运用,以获得投资收益,投资人承担风险并享受收益。在基金的赎回中,实际上是投资人向管理人发出指令,要求取回其投资本金和对应的投资收益。在这个指令下,管理人需要按照目前持有的投资标的的市场价值,卖出相关金融商品,实现货币资金后,向投资人返还投资本金,分配投资收益。

因此,在基金的赎回中,管理人要向投资人返还投资本金,分配投资收益,就需要按投资人发出赎回指令时点的市场价值卖出投资标的,这个卖出标的过程中产生的金融商品转让行为,按照财税〔2016〕140号第四条的规定,应该由基金管理人为纳税人,按照金融商品转让缴纳增值税。

第二步,管理人卖出投资标的,在基金账户有了可分配的现金后,再向投资人返还投资本金(基金份额灭失),同时分配这部分本金对应的投资收益。

所以,基金的赎回,从基础法律关系上来看,实质是基金管理人向基金的投资人返还投资本金和分配投资收益的过程。

鉴于这部分投资收益,管理人是根据投资人发出赎回指令的时点,按照市场价值卖出对应金融商品实现的,这个对投资人没有任何保本的承诺,且这个收益也是根据市场波动决定的,风险由投资人自行承担。因此,在投资人赎回基金的过程中,管理人从投资人返还投资本金本身就不是增值税应税行为,同时,分配这部分投资收益,正属于财税〔2016〕140号第一条中的非保本投资收益的分配,不属于利息收入,不征收增值税。

所以,理解了这一点,大家就能理解我们上面说的那句话“140号文第一条规定=140号文第二条规定(也就是说,140号文第一条和第二条规定表达的意思在本质上是一样的)”。原因就是,资管计划只有至到期,管理人到期按照市场价格卖出所有投资标的,然后向投资人返还本金和分配投资收益,这种情况下不属于金融商品,不征收增值税,本质上还是说的140号文第一句话的意思,就是资管计划到期,向投资人分配的收益属于非保本收益,不征收增值税。

因此,基金的赎回,为什么不属于金融商品转让,不征收增值税,我们从基础法律关系和交易实质入手就能有更加深刻的认识,而不再是在字面意思层面做文字游戏式的解读了。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2