2024年6月13日,山东宏创铝业控股股份有限公司(股票代码:002379,股票简称:宏创控股)发布了《关于向全资子公司划转部分资产并增资的公告》,主要内容如下:

一、资产划转情况概述

随着企业的业务发展,为提高经营管理效率,进一步优化公司内部资源和资产结构,公司拟对现有资产及资源进行整合,将公司冷轧业务相关的资产及负债划转至公司全资子公司滨州鸿博铝业科技有限公司(以下简称“鸿博铝业”),并以划转的净资产对鸿博铝业进行增资。

二、划转双方的基本情况

1. 划出方:山东宏创铝业控股股份有限公司

2.划入方:滨州鸿博铝业科技有限公司

3. 双方关系:鸿博铝业为宏创控股的全资子公司,宏创控股直接持有其100%股权。

三、本次资产划转方案

(一)资产划转范围及基准日

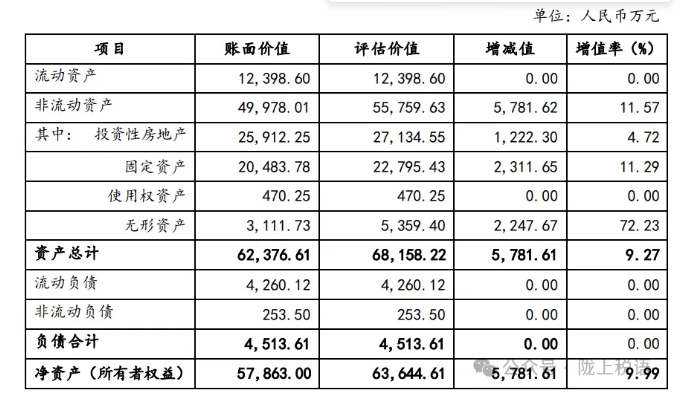

本次划转拟以2023年12月31日为基准日,将现有冷轧业务涉及的相关资产、负债按照账面净值划转至鸿博铝业,同时公司拟根据实际情况将与冷轧业务相关的资质、合同及其他相关权利与义务一并转移至鸿博铝业。青岛德铭资产评估有限公司以2023年12月31日为基准日,采用资产基础法进行评估,于2024年6月7日出具了[2024]德铭评字第057号《山东宏创铝业控股股份有限公司拟增资涉及的冷轧业务相关资产和负债价值资产评估报告》,截止2023年12月31日,公司冷轧业务相关净资产在评估基准日的评估值为63,644.61万元,较其账面值57,863.00万元,增值5,781.61万元,增值率9.99%。具体情况如下:

截至2023年12月31日,本次划转的资产总计62,376.61万元,其中负债4,513.61万元,净资产57,863.00万元。划转基准日至实际划转日期间发生的资产、负债变动,公司将根据实际情况进行调整,最终划转的资产、负债以划转实施结果为准。预计划转净资产不超过57,863.00万元,其中20,000.00万元增加鸿博铝业的注册资本,其余转入鸿博铝业的资本公积。

本次划转资产权属清晰,本次划转资产不存在抵押、质押或者其他第三人权利,不存在重大争议、诉讼或仲裁事项,不存在查封、冻结等妨碍权属转移的情况。

(二)划转涉及的业务及员工安置

本次划转前的公司涉及的冷轧业务相关资质、合同、人员及其他相关权利与义务一并根据实际情况转移至鸿博铝业。按照“人随业务、资产走”的原则,公司和鸿博铝业将按照国家有关法律、法规的规定,在履行必要的程序后,为相关员工办理相关劳动合同的重新签订、社会保险转移等手续。

(三)划转涉及的税务安排

本次划转拟适用特殊性税务处理,具体以税务部门的认定为准。

(四)划转涉及的债权债务转移及协议主体变更安排

对于公司已签订的涉及业务的协议、合同等,将办理协议、合同主体变更手续,将合同、协议的权利义务转移至鸿博铝业;依法或依约不能转移的协议、合同、承诺仍由公司继续履行。

(五)价款支付

本次资产划转不涉及价款支付。

四、本次划转对公司的影响

1、本次划转有利于完善公司组织结构和管理体系,提高公司经营管理效率,进一步优化公司内部资源,优化资产结构,促进公司健康发展。

2、本次划转在公司合并报表范围内进行,不会导致公司合并报表范围变更,不会对公司财务状况和经营成果产生重大影响,也不存在损害上市公司或股东利益的情形。

五、本次划转可能存在的风险

本次资产划转能否适用特殊性税务处理尚需税务部门认定;划转的债务(如有)需要取得债权人同意,合同主体的变更尚需取得合同对方的同意和配合。

注:

1.对100%直接控制的居民企业之间,以及受同一或相同多家居民企业100%直接控制的居民企业之间按账面净值划转股权或资产,凡具有合理商业目的、不以减少、免除或者推迟缴纳税款为主要目的,股权或资产划转后连续12个月内不改变被划转股权或资产原来实质性经营活动,且划出方企业和划入方企业均未在会计上确认损益的,可以选择按以下规定进行特殊性税务处理:

1)、划出方企业和划入方企业均不确认所得。

2)、划入方企业取得被划转股权或资产的计税基础,以被划转股权或资产的原账面净值确定。

3)、划入方企业取得的被划转资产,应按其原账面净值计算折旧扣除。

政策依据:

2.[税收政策]财税[2009]59号:关于企业重组业务企业所得税处理若干问题的通知

五、企业重组同时符合下列条件的,适用特殊性税务处理规定:

(一)具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的。

(二)被收购、合并或分立部分的资产或股权比例符合本通知规定的比例。

(三)企业重组后的连续12个月内不改变重组资产原来的实质性经营活动。

(四)重组交易对价中涉及股权支付金额符合本通知规定比例。

(五)企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

3.[税收政策]总局公告2011年第13号:关于纳税人资产重组有关增值税问题的公告:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

4.《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号,2016年3月23日)(附件2第一条第二项)

(二)不征收增值税项目。

……

5.在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为。

收藏

收藏

1295

1295

扫码进入小程序版

扫码进入小程序版