不征税发票税前扣除

案例:A房地产公司有自有车辆,耗油量较大,为减少开支,办理了加油站的充值油卡,享受95折加油优惠。充值时加油站向A公司开具不征税发票“预付卡销售”。

问:(1)是否可以凭不征税发票税前扣除?

(2)后续实际消费油卡加油时,是否可要求加油站开具发票?

案例 解析

答:(1)可以扣除。国家税务总局办公厅于2018年6月发布了2018年第28号公告及公告解读,在公告解读第三条第八款中明确了预付卡充值和销售取得发票可以税前扣除。原文如下:“企业在境内发生的支出项目虽不属于应税项目,但按国家税务总局规定可以开具发票的,可以发票作为税前扣除凭证,如《国家税务总局关于增值税发票管理若干事项的公告》(国家税务总局公告2017年第45号)附件《商品和服务税收分类编码表》中规定的不征税项目等。”

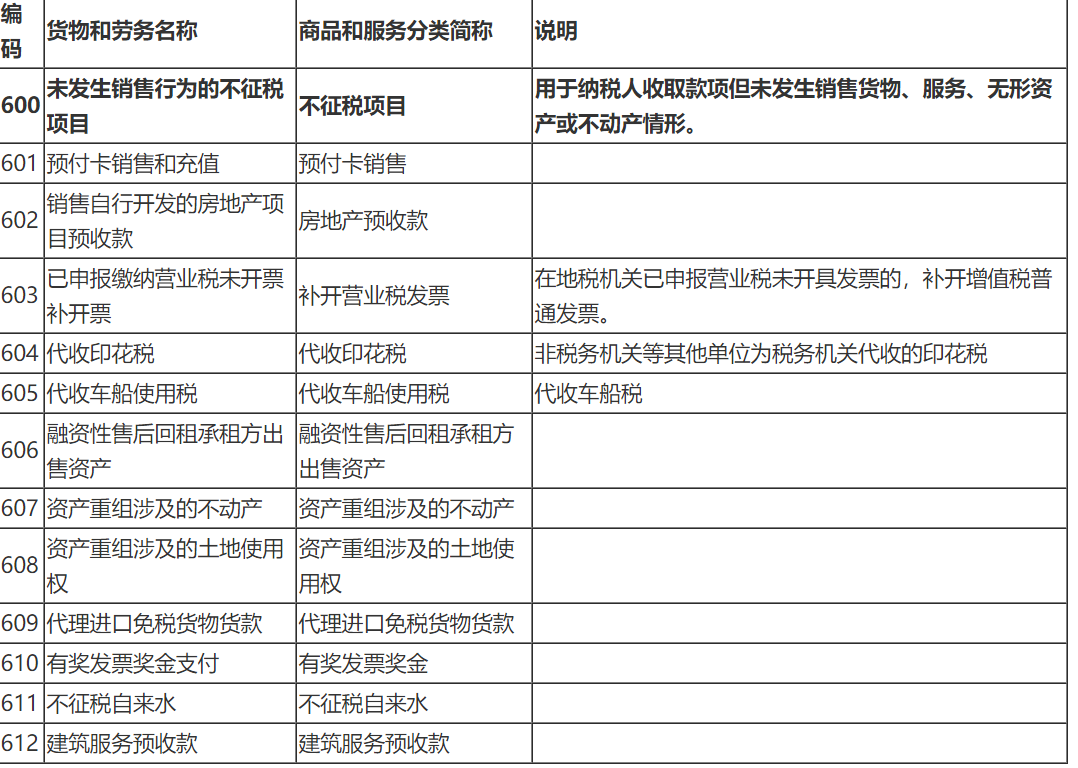

不征税项目明细如下:

(2)存在争议。根据国家税务总局公告2016年第53号第三条第三款“持卡人使用单用途卡购买货物或服务时,货物或者服务的销售方应按照现行规定缴纳增值税,且不得向持卡人开具增值税发票。”

但2002年发布的《成品油零售加油站增值税征收管理办法》(国家税务总局令第2号)与国家税务总局公告2016年第53号存在冲突,《国家税务总局令第2号》第十二条规定:发售加油卡、加油凭证销售成品油的预售单位在发售加油卡或加油凭证时可开具普通发票,如购油单位要求开具增值税专用发票,待用户凭卡或加油凭证加油后,根据加油卡或加油凭证回笼纪录,向购油单位开具增值税专用发票。

注

2002年发布的《国家税务总局令第2号》未失效,但时间早于2016年第53号公告。油卡作为特殊事项,是适用2002年的特殊规定,还是适用2016年的新规定?尚未明确。

除油卡外的预付卡,后续发生实际业务消费预付卡时,只产生增值税纳税义务,但均不得再开具发票。

进项

如果取得了增值税专用发票,则进项可以抵扣,如果不能取得,则损失进项。

关联问题

预付卡的销售方和售卡方不一致时,如何进行税务处理?

此种情况是指,加油站作为销售方,制作加油卡,交由第三方出售(比如常见的各类便利店、银行代售等),售卡方是第三方。

售卡方向购买方收取价款,开具不征税发票,客户收到不征税发票。

销售方向售卡方开具增值税普通发票,备注栏注明“收到预付卡结算款”。

销售方后续提供服务或销售商品时缴纳增值税,售卡方以销售方的普通发票作为预付卡预收资金不交税的凭证(无进项可抵扣)。

也就是说第三方代收代付的款项不交税。加油站仍然在实际提供加油服务时缴纳增值税。

【政策依据】《成品油零售加油站增值税征收管理办法》(国家税务总局令第2号)第十二条规定:发售加油卡、加油凭证销售成品油的纳税人(以下简称“预售单位”)在售卖加油卡、加油凭证时,应按预收账款方法作相关账务处理,不征收增值税。预售单位在发售加油卡或加油凭证时可开具普通发票,如购油单位要求开具增值税专用发票,待用户凭卡或加油凭证加油后,根据加油卡或加油凭证回笼纪录,向购油单位开具增值税专用发票。接受加油卡或加油凭证销售成品油的单位与预售单位结算油款时,接受加油卡或加油凭证销售成品油的单位根据实际结算的油款向预售单位开具增值税专用发票。”

收藏

收藏

958

958  我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版