收藏

收藏

876

876 房地产企业的核心利益不是收入,不是成本,而是成本分摊!

本文将重点介绍房地产项目的成本构成、分摊原则及核算建议,并梳理了中央及各地关于土地增值税清算成本分摊的方法及政策法规。土地增值税清算中不同业态成本分摊问题——清算中共同成本分摊应采用什么方法?清算中商铺与住宅成本是否应一致?

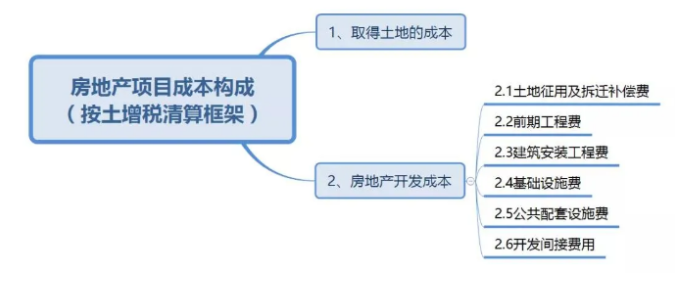

房地产项目成本构成

首先,我们按照土地增值税清算的框架,房地产项目的成本主要由取得土地的成本和房地产开发成本两大部分组成,如下图:

房地产项目建设周期相对较长,成本构成纷繁复杂,全面理解及准确计算房地产项目的成本是房企测算项目利润的关键。在确定各要素分摊原则前,需要先搞清楚以下两个问题:

1关于土地增值税清算单位问题

规划部门为主,结合发改委、建设部门的相关项目资料+分期。一句话,根据项目实际情况决定。不唯证照。

2清算单位中的清算对象问题

220号规定三分法。

187号二分法。

规程规定不同类型分别清算。

不同分法,影响土地增值税额。

细分对企业不利。

二分法:普通住宅、非普通与非住宅,辽宁执行二分法。

三分法:普通住宅、非普通、非住宅。江苏执行三分法。

四分法:普通住宅、非普通、非住宅、别墅。青岛执行四分法。

国家与省没有统一规定的,各地自行处理。

国税发2007年132号文:土地增值税清算鉴证规则规定:普通、非普通二分法进行审核。

国家税务总局《关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发[2006]187号)第一条规定:“土地增值税以国家有关部门审批的房地产开发项目为单位进行清算,对于分期开发的项目,以分期项目为清算单位。

开发项目中同时包含普通住宅和非普通住宅的,应分别计算增值额。

成本要素间分摊原则

成本分摊方法包括占地面积法、建筑面积法、预算造价法、直接成本法、层高系数法,同时各地区也有相特别适用方法,此外,大家还应具体注意以下原则:

(1)取得土地的成本/土地征用及拆迁补偿费的分摊原则:

土地成本包括土地出让金和缴纳的相关税费。

应用占地面积法和建筑面积法进行分摊,且应注意以下细节。

--分期开发的项目,可以按占地面积分摊。

--对同一项目里不同类型的建筑物土地成本按照建筑面积进行分摊。

--对占地相对独立的不同类型房地产,可按该类型房地产占地面积占该项目房地产总占地面积的比例计算分摊土地成本。

(2)前期工程费、基础设施费、公共配套设施费、开发间接费用分摊原则:可售建筑面积法、占地面积法。

(3)建筑安装工程费分摊原则:直接成本法、可售建筑面积法、层高系数建筑面积分摊法。

房地产成本核算建议

对于房地产项目成本核算,各地对于成本对象是如何做分类的?以下几点建议也供大家参考:

1、根据核算指引中成本核算对象的确定原则,合理确定成本核算对象,可参考项目档案,并考虑业态、项目分期等情况,将成本核算对象分为以下部分:

(1)可售部分:住宅、公寓、写字楼、可售商铺、可售地下车位、按销售处理的回迁房等;

(2)自持部分;

(3)公共配套部分;

(4)其他:无偿提供或低于成本价销售的回迁房等。

其中,公共配套部分及无偿提供或低于成本价销售的回迁房等作为过渡成本核算对象。即先做为单独的成本归集对象,归集汇总后再在其他成本核算对象间分配。以回迁房为例,房企无偿移交开发产品视同销售的税务处理如何分析?

2、成本核算应在日常工作中完成,即应做好日常成本台帐的编制,每月成本台帐的数据应与财务系统核对一致,并定期与成本部核实,为成本分配提供可靠的依据。

3、对于签订的每一份合同或发生的每一项无合同成本支出,由成本部依据合同及相关文件结合实际情况,协助财务部明确其受益对象和分配原则。在合同的审批过程中,由成本部在经济合同审批表中标明成本支出的受益对象及对应科目;对于无合同成本支出,由成本部在成本支出审批单中标明成本支出的受益对象及对应科目,以保证成本支出列支口径的一致性且方便于两部门定期对账。

4、要求财务部和成本部定期核实每个合同的结算值或最新预估值。对于应缴未缴的政府行政事业性收费(如报批报建费等)以及尚未签订合同但已经发生的成本,应预估金额,避免出现缺项、漏项、甩项,且核实结果须经财务部、成本部主管领导签字确认;

5、对于入伙项目,公共配套设施尚未建造或尚未完工的,若已在售房合同、协议或广告、模型中明确承诺建造且不可撤销,或按照法律法规规定必须配套建造的,可按预算造价合理预提建造费用,并经成本部、财务部主管领导签字确认。

6、成本核算应遵循归集、分配、二次分配、汇总、结转等完整过程,不得缺省过渡核算对象,直接在最终成本核算对象之间分配以简化分配过程。

成本分摊方法对土增税的影响

某房企分两期开发项目,一期主要为普通住宅,二期主要为别墅,则土地成本按各业态占地面积分配,一期普通住宅土地增值税预清算增值率为22%,则可选择的降低普通住宅的增值率的方法之一是什么?

将土地成本按各期项目可售建筑面积分配,则普通住宅项目比别墅项目总可售建筑面积大,分配的土地成本也会更多,整体的增值率则会下降,有可能享受20%免税优惠政策。

假设是另一种情况:

按土地成本按各期项目总可售建筑面积分配,而普通住宅项目的增值率达47%,别墅项目的增值率达51%,那我们又应该要如何降低非别墅项目的增值率?

将土地成本按业态产品土地面积分配?

可行,但需测算,因为普通住宅项目的增值率达47%,如果增加分配给别墅项目的土地成本,降低其增值率,则相当于减少分配给普通住宅项目的土地成本,提高普通住宅项目的增值率,普通住宅项目的增值率如超过50%,土地增值税税负不降反增。

所以成本分摊方法选择的不同,造成对项目土地增值税税负亦有所差异,我们需要提前测算及重点关注。同时关注当地税务机关是否有关分摊方法的规定出台,注意成本分摊规划方法的可行性。

例如:

在广州,不同清算单位的土地成本按各清算单位占地面积比分摊,不允许按建筑面积分摊,像上面的例子里,需要选择按建筑面积分摊方法,我们有什么解决方法吗?

根据穗地税函[2012]198号规定:

对于分期开发房地产项目,以分期项目作为清算单位;但是,如果分期项目符合土地增值税清算条件且未清算的,清算时应将符合清算条件的各分期项目合并作为一个清算单位。所以我们应注意将两期项目选择同样的清算时点,将其作合并为一个清算单位,就可选择按建筑面积进行分摊。清算时点的选择也是一项重要的规划因素。

成本分摊政策法规

基于以上几点,我们对土地增值税清算中央及各地的成本分摊方法的相关税收政策梳理汇总如下

成本分摊在土增清算中的筹划应用与风险管控

土地增值税清算中不同业态成本分摊问题:清算中共同成本分摊应采用什么方法?清算中商铺与住宅成本是否应一致?

在房地产企业土地增值税清算时,对于共同的成本费用如何分摊到各房地产项目中,或者同一期开发项目中的不同业态产品发生的共同成本费用,如何分摊到各业态产品中,一般有占地面积法、建筑面积法、直接成本法、工程造价法、层高系数面积法。这些成本分摊方法的运用,计算出的土地增值税税负差异较大。因此,选择共同成本费用的分摊方法对税收清算结果影响咬大

成本分摊方法的选择对土地增值税清算税负具有十分重要影响,不同的选择,可能导致的土地增值税税负不一样。

关键点一、企业如何选择分摊方法,需要在不同业态以不同口径进行测算,最终选择对企业有利的分摊方法。

不同成本分摊方法对增值税、企业所得税、土地增值税的影响比较如下:

1、增值税:无影响。

2、所得税:如果所有商品房全销售无影响,部分自持有影响,总体对于所得税影响不大。

3、土地增值税:由于土增清算采用三分法,成本在不同业态之间的分摊方法对于清算结果影响较大。

关键点二、税法关于增值税、企业所得税、土地增值税的成本分摊方法如何规定?

1、增值税:不涉及成本分摊问题。

2、所得税:国税发2009年31号文件一共规定了四种分摊方法,其中又在第三十条特别对于分摊方法应用做了界定:

企业下列成本应按以下方法进行分配:

(一)土地成本,一般按占地面积法进行分配。如果确需结合其他方法进行分配的,应商税务机关同意。

土地开发同时连结房地产开发的,属于一次性取得土地分期开发房地产的情况,其土地开发成本经商税务机关同意后可先按土地整体预算成本进行分配,待土地整体开发完毕再行调整。

(二)单独作为过渡性成本对象核算的公共配套设施开发成本,应按建筑面积法进行分配。

(三)借款费用属于不同成本对象共同负担的,按直接成本法或按预算造价法进行分配。

(四)其他成本项目的分配法由企业自行确定。

3、土地增值税:《中华人民共和国土地增值税暂行条例实施细则》第九条规定:纳税人成片受让土地使用权后,分期分批开发、转让房地产的,其扣除项目金额的确定,可按转让土地使用权的面积占总面积的比例计算分摊,或按建筑面积计算分摊,也可按税务机关确认的其他方式计算分摊。

另外还有一种特殊的土地增值税分摊方法:层高系数法,这种方法国家税务总局无明确文件,个别地方有规定。如果当地政府有规定的,可以参考当地文件执行,如果没有规定,只能自行选择设计分摊方法实现成本分摊的优化选择,尤其是对于住宅和商业,两者的层高差异较大,成本也应当有较大的差异才较为合理。

关键点三、企业清算项目成本分摊方法在税法允许范围内的空间在哪里?

1、共同成本直接成本的划分。

国税发[2009]31号文件对于这个问题的表述是:

第二十九条企业开发、建造的开发产品应按制造成本法进行计量与核算。其中,应计入开发产品成本中的费用属于直接成本和能够分清成本对象的间接成本,直接计入成本对象,共同成本和不能分清负担对象的间接成本,应按受益的原则和配比的原则分配至各成本对象。

如果某项成本可以直接归属于某个成本对象,就属于直接成本,不需要分摊,如果不能直接归属于某个成本对象,或者属于多个成本对象共有成本,则属于共同成本,需要按照一定方法分摊。

直接成本和共同成本在实务中很多情况下可以相互转换,如消防、外墙、门窗等。甚至对于土建成本,如果在决算中能够清晰区分各个业态成本,也可以从共同成本转化为直接成本。当然问题的关键还是在于,是否需要这种转换,这种转换对于结果的影响有多大?

2、共同成本能否在所有的业态中进行分摊。

分不清的共同成本应在哪些产品业态中分摊也是一个很大的问题,如果根据受益性原则,并非所有的成本都必须在所有业态中分摊,比如门窗不一定要分给地下车位,幼儿园也不一定要分给商铺。而这个选择对于结果是有影响的。

3、土地的分摊方法选择

由于其他成本基本都采用建筑面积法,土增清算中分摊方法的选择通常只局限在土地成本上,我们可以考虑以下三种思路:

第一,直接成本法。比如土地转让合同中明确不同住宅和商业地块的购地价格,那就可直接根据合同金额列支。

第二,占地面积法。对于高密度和低密度业态共有的小区,占地面积法是公平的方法。

第三,建筑面积法。如果全是低密度或者高密度业态,那么采用建筑面积法其实和占地面积法是一样的。这种方法适用于单一类型的开发产品。

综上所述,成本分摊方法选择的不同,造成对项目土地增值税税负亦有所差异!对此无论是纳税人还是税务机关,都需要有清楚的认识!

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2