编者按:在医药购销交易中,部分医疗机构为多获取医保补偿、逃避发改委、药品监督管理等部门对药品加价率的监管,要求上游药品供应商高开发票,实际结算金额与发票高开金额差价留存医院。本篇分享案例中,医院即采用前种方式,为逃避药品价格监管,要求上游药品供应商高开发票,与实际结算金额的价差计入“应付账款”科目,并将本部分价差约定为供应商让利。一审法院认为该医院的上述做法本质在于为医院谋取经营收益,其行为属于有经营行为的基础上,虚增发票金额,构成虚开发票罪。但是二审法院认为本案事实不清、证据不足,发回重审。

一、案情介绍

瓦房店轴承医院在药品采购过程中,为规避《关于进一步整顿药品和医疗服务市场价格秩序的意见》(发改价格[2006]912号)第一条:“县及县以上医疗机构销售药品,要严格执行以购进价为基础,顺加不超过15%的加价率作价”的规定,与上游26户药品供应商达成协议,上游供应商发票开具金额与实际结算金额的差价,作为供应商对瓦轴医院的让利,瓦轴医院在作账时,将发票金额与结算金额的差价计入“应付账款”科目。公诉机关认为,瓦轴医院在药品采购过程中,以让利的方式确定挂账价与实际结算价,按照挂账价开具发票,属于刑法第二百零五条之一规定的虚开发票行为,以虚开发票罪提起公诉。

二、一审判决:瓦轴医院构成虚开发票罪,涉案3人员定罪免刑

(一)瓦轴医院为避开药价监管牟取经营利益,虚增填开发票金额,应认定虚开发票罪

公诉机关庭审出示了上游26户药品供应商发票开具统计明细,各药品供应商出具的情况说明,瓦轴医院财务人员制作的挂账(开票)金额与结算额报表,并查明在实际药品结算时,瓦轴医院要求供应商签字确认实际结算金额。

法院认为,瓦轴医院高开药品价格、低于发票价结算的行为,目的在于避开国家对医疗机构利润的限制,为瓦轴医院谋取更大的经营收益,为股东获取股权增值、股份分红奠定基础。属于在有一定交易的情形下,虚增发票金额,虚开金额达1266余万元,情节严重,构成虚开发票罪,判处罚金人民币500万元。

(二)3责任人在犯罪过程中未谋取个人非法利益,定罪免刑

本案公诉机关将院长,药剂科科长、财务科科长分别作为主管人员与其他直接责任人员起诉,其中药剂科科长负责联系向供应商下达采购药品清单,接受发票及药品,财务科科长负责核算发票价与实际结算价,确认药品款项收取事宜。

由于前述3责任人均提交相关证据,证明涉案交易安排系医院集体决策,且在整个交易安排中未牟取个人非法利益,依法予以从轻处罚,均定罪免刑。

三、二审裁定:事实不清、证据不足,发回重审

一审宣判后,原审被告单位瓦房店轴承医院以及被告人不服,提出上诉。大连市中级人民法院作出(2019)辽02刑终413号《刑事裁定书》,认为本案事实不清、证据不足,裁定撤销原判、发回重审。

四、华税点评

(一)供应商放弃部分应收账款对交易价格不产生影响,不构成虚增发票金额

本案中,瓦轴医院为了降低药品加价率,以较高的中标价格与供应商签订合同,并要求供应商按照合同金额高开药品价格,就开票与实际交易情况而言是一致的。只是在付款环节,要求供应商“豁免”部分货款,将供应商“放弃”的部分货款计入“应付账款”,长期应付未付。该笔货款,实质上是向医院支付的“回扣”。供应商放弃部分应收账款对交易价格不产生影响,从法律意义而言,此举仅构成对医院享有债权的豁免。

根据《企业所得税法实施条例》第二十二条规定,其他收入,是指企业取得的除企业所得税法第六条第(一)项至第(八)项规定的收入外的其他收入,包括企业资产溢余收入、逾期未退包装物押金收入、确实无法偿付的应付款项、已作坏账损失处理后又收回的应收款项、债务重组收入、补贴收入、违约金收入、汇兑收益等。

根据国家税务总局公告2010年第19号《关于企业取得财产转让等所得企业所得税处理问题的公告》第一条规定,企业取得财产(包括各类资产、股权、债权等)转让收入、债务重组收入、接受捐赠收入、无法偿付的应付款收入等,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收人的年度计算缴纳企业所得税。

因此就本案而言,该笔款项属于瓦轴医院的营业外收入,其正确的会计处理应为“借计应付账款,贷记营业外收入。”本案中,瓦轴医院将豁免的货款长期挂账“应付账款”,未计入“营业外收入”,属于《税收征管法》第六十三条“在帐簿上不列、少列收入”的偷税行为。而对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

而根据《刑法》第二百零一条以及相关司法解释的规定,构成逃税罪,须满足(1)逃避缴纳税款数额较大并(2)占应纳税额百分之十以上(3)经税务机关依法下达追缴通知后,未补缴应纳税款,未缴纳滞纳金,拒绝接受行政处罚等条件。因此,本案应当由税务机关追究偷税责任,而非移交公安追究虚开发票的刑事责任。

(二)医药企业应预防虚开发票风险

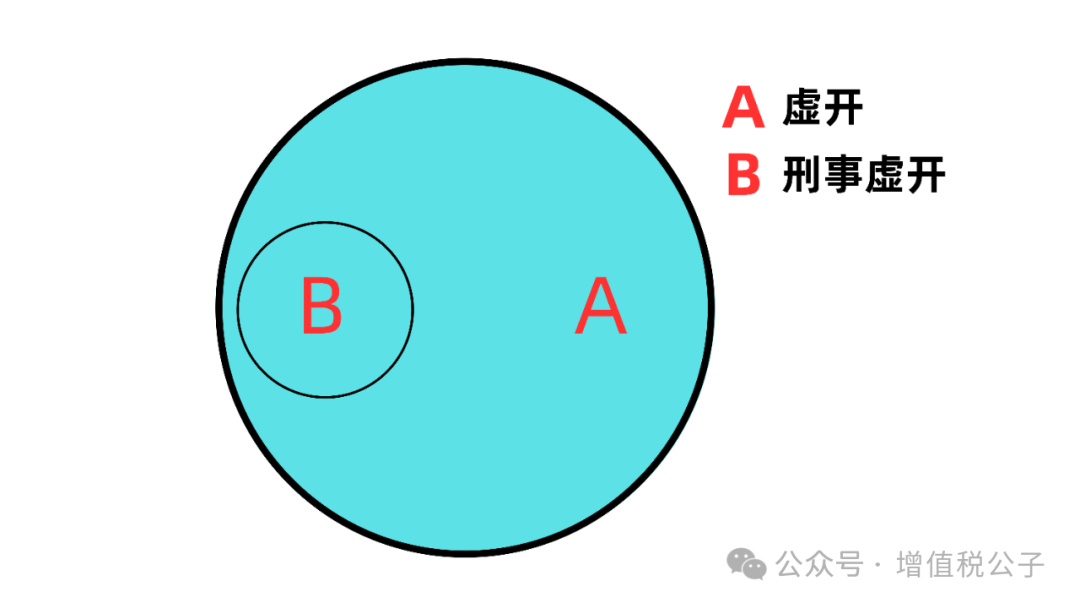

尽管本案以“事实不清、证据不足”发回重审,但是我们仍要提醒广大药企,无论虚开增值税普通发票还是增值税专用发票,在2019财政部医药行业大检查、打虚打骗专项活动中,面临的行政、刑事责任风险严峻。本案提请药企关注的问题仍在于,涉案交易安排,究竟应当如何认定药品实际价款,该种交易安排的本质与医药企业过票高开后,通过虚开发票方式提现后输出至医疗机构从性质上是否有差异?我们认为,后者建立在虚构广告、咨询等交易的基础上,所开具的发票属于虚开。而前者是一种违背医疗行业规范与道德的商业安排,旨在规避药价监管,与“无真实货物交易”下的虚开有本质区别,不宜认定为虚开刑事犯罪。

当下推行“两票制”的初衷在于,通过压缩“过票加价”环节,降低中间交易环节成本,调节药价。但由于医药行业的隐形成本仍然存在,两票制并未从根本上解决药价居高不下的难题,而只是将虚开发票的风险集中传导至生产企业,突出表现为医药生产企业的销售费用激增。销售费用的列支仍然需要通过发票实现,部分医药企业销售人员通过虚开普通发票的方式列支销售费用,成为较为高发的违法犯罪行为。根据《刑法》第205条之一的规定,虚开第205条规定以外的其他发票,情节严重的构成虚开发票罪。增值税专用发票作为可以用以抵扣进行税额的发票,因刑法第205条规定之严苛,已经为多数药企熟知并重视。但通过虚开发票方式列支销售佣金,部分药企及销售人员仍缺乏风险管控意识。

通过中国裁判文书网的数据,我们发现虚开增值税普通发票在刑事案件中出现的频率逐步上升,这个医药行业中秘而不宣的做法,足以引起广大药企重视。我们建议,在药企日常税务风险自查过程中,专门对增值税普通发票的真实性、关联性、合法性进行审查,确保税前扣除凭证的合规。

收藏

收藏

334

334

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版