收藏

收藏

741

741 为实现日后经营规模扩张,招揽人才之需,西游公司计划完善股权架构,将个人股东放置于合伙企业平台之上,未来将此合伙平台作为股权激励平台,给骨干员工奖励的同时,也能保证经营决策权不被分散。

西游公司目前的股权架构图如下:

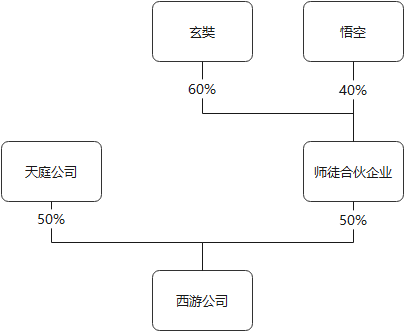

西游公司计划实现的目标股权架构图如下:

为实现上述目标股权架构,玄奘与悟空需先成立师徒合伙企业,再将玄奘和悟空个人持有的西游公司的股权转让至师徒合伙企业。

假设玄奘和悟空分别初始出资300万元和200万元实收资本入股,西游公司经营状况良好,目前尚有1000万元的未分配利润及已宣告但尚未实际支付的应付股利500万元,除实收资本1000万元及未分配利润1000万元外,无其他所有者权益。

案例解析

玄奘和悟空的情况相同,我们以悟空为例进行具体分析。

根据上述信息可知,悟空持股成本为200万元,目前股权占比对应的净资产为400万元,对应的应付股利100万元。

若玄奘和悟空均选择含权转让股权,即将获取应付股利的权利也随着股权一并转让给合伙企业,如悟空以500万元作为对价将含权股权转让给合伙企业,则悟空现在需缴纳财产转让所得个人所得税60万元((500-200)*20%),未来合伙企业分红时,悟空收到100万元股利,则需缴纳利息股息红利个人所得税20万元(100*20%),合计纳税80万元。

若玄奘和悟空均选择不含权转让股权,即保留应付股利的权利,仅将现阶段股权价值及未来价值随着股权一并转让给合伙企业,如悟空以400万元作为对价将不含权股权转让给合伙企业,则悟空现在收到100万元股利时,需缴纳利息股息红利个人所得税20万元(100*20%),转让股权需缴纳财产转让所得个人所得税40万元((400-200)*20%),合计纳税60万元。

悟空:含权转让股权是不是会导致重复征税啊?

悟空观点:含权转让股权导致那100万的应付股利在转让阶段缴了一次税,在分红阶段又缴了一次税,而不含权转让股权的情况下,只需在分红阶段缴一次税,所以含权转让股权会导致重复征税。

就此疑问,悟空来征询小必的意见,于是小必进行了进一步的深入分析。

小必解析

我们不妨先将情景简化,如悟空不是将股权转让给合伙企业,而是将股权转让给另一个自然人,悟空转让股权的计税对价将作为受让人的持股计税基础,在含权转让股权的情况下,自然人取得股权的计税基础就是500万元,未来自然人再转让股权时,如以500万元再转让,则需缴纳财产转让个人所得税0元((500-500)*20%);在不含权转让股权的情况下,自然人取得股权的计税基础就是400万元,未来自然人再转让股权时,如以500万元再转让,则需缴纳财产转让个人所得税20元((500-400)*20%)。因此,虽然前期悟空转让含权股权时多缴20万元的个人所得税,但后期自然人再转让股权时因计税基础更高则少缴200万元的个人所得税,拉通来看,并不存在重复征税的情况。

再说西游公司的情况,玄奘和悟空将股权转让给合伙企业,合伙企业受让股权的计税基础就是玄奘和悟空转让的计税对价,但是,与自然人不同,合伙企业未来转让股权时,不再适用财产转让所得税目,而是计入经营利润,适用经营所得税目,按5-35%的五级税率适用纳税。因此,含权转股与不含权转股虽然不存在重复征税的情况,但最终的纳税情况确实会有所不同,需根据合伙企业日后的经营情况具体测算判断。

案例延申

除上述的分析之外,实务中还有更多细节问题值得探讨,比如:

①分红个人所得税的纳税义务时点是宣布分配时还是实际支付时?

②自然人受让股权后若再转让的对价低于取得股权的对价,个人所得税的情况又会如何?

③合伙企业受让股权后,利息股息红利与财产转让所得如何填报?

欢迎感兴趣的朋友来和小必进一步探讨哦~

我要补充

我要补充

1

1

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2