收藏

收藏

600

600 离婚财产纠纷中的股权代持争议

离婚诉讼中,财产处置向来是双方据理力争、寸步不让的重点领域。公司股权作为一种特殊的财产,在离婚诉讼中往往伴随诸多争议。我们在实务中经常遇到的一种典型是,夫妻中一方起诉离婚并要求分割存款、房屋、股权等财产,另一方则提出股权是为他人代持,相关权益归属于他人,因此不应作为夫妻共同财产进行分割。

在之前的文章中,我们讨论了家事案件中涉金融产品代持(见《转账有风险,出资需谨慎》)和借名买房行为(见《借名买房?——有多少风险可以共担》)相关法律问题。本文,我们将借一起离婚诉讼背景下的股权代持纠纷案,探讨法院对此类纠纷通常的处理方式,以及当事人可能面临的法律风险。

基本案情

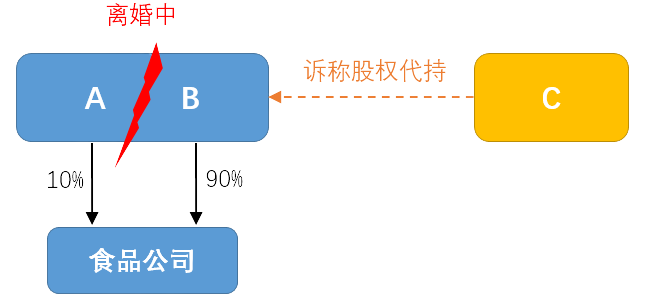

夫妻AB二人共同经营某食品公司多年,两人分别持股10%和90%,这些股权系婚后从B的亲戚C处受让而来。

随着缘分散尽、感情消逝,A起诉B要求离婚。当触及食品公司股权的评估和分割时,B提出异议,称股权明明是夫妻俩代C持有,不应分割。那边厢,C起诉A和B,主张食品公司股权为AB代持,并要求确认股权归C所有。C称,因为亲属间互相信任,才没有签订书面代持协议或口头代持协议,而且A和B多年来没有实际支付过股权转让款。

对于这“无中生有”的代持争议,A直呼荒唐。既然争议已然发生,A接下来应该如何应对呢?

01、股权代持法律关系概述

通常意义上的股权代持是指实际出资人(隐名股东)与名义出资人(显名股东)达成约定,由实际出资人出资并享有股权投资收益,名义出资人受实际出资人委托,以自己名义向公司出资并在公司股东名册及工商登记上登记为股东的一种持股方式。[1]

股权代持关系在法律上通常被认为是委托合同关系,是实际出资人与名义出资人之间基于代持合意而形成的内部关系,除非存在法律规定无效的情形,代持协议对代持双方具有法律约束力。对外,股权代持则影响到与公司、公司其他股东和债权人的权利义务关系。

因而,由于股权代持天然的隐匿性、复杂性及涉及财产的重要性,代持双方有必要签订书面协议厘清彼此的权利义务,包括确认公司情况、股权代持比例,明确股东权利如知情权、参与经营管理权、分红权、优先购买权、剩余资产分配权的行使,名义出资人代为行使相关权利的后果承担,以及委托代持的期限、解除或终止条款等。

02、出现股权代持争议时法院的处理方式

1.程序方面

与一般民商事纠纷案件不同,离婚案件通常不允许第三人参加诉讼,因为离婚案件处理的是夫妻双方基于婚姻而产生的人身关系和财产关系,是个人隐私,他人也无权干涉。因而,当其中一方提出存在股权代持时,鉴于争议涉及案外第三人利益,相关事实也难以在离婚案中查明,法院往往在离婚案中不予处理争议股权,当事人需另行解决。而在另案提起的代持纠纷诉讼中,法院将重点审查是否存在真实的股权代持关系,从而决定该部分股权后续是否应当作为夫妻共同财产进行分割。

2.实体方面

根据《最高人民法院关于适用〈中华人民共和国公司法〉若干问题的规定(三)》第二十四条第一、第二款的规定,股权代持关系的成立以股权代持合同及实际出资为要件,这也是股权代持纠纷中法院审查的重点内容。法律对于股权代持合同的形式并无限制,可以是书面形式、口头形式或其他形式。如果代持双方签署了内容明确的书面代持协议,认定代持关系通常不会有太多困难。

但实践中,由于隐名股东和显名股东之间往往关系密切,多是生意伙伴或者亲朋好友,出于信赖关系、人情因素等各方面原因,双方可能仅有粗略的口头商议,而无任何书面记载。此时,便需要结合多方面因素进行综合判断,以确定当事人是否通过具体的行为形成了“事实上的代持合意”。2022年3月1日新生效的《最高人民法院关于适用〈中华人民共和国民法典〉总则编若干问题的解释》第十八条即对如何认定“其他形式的合同”作出了规定和指引。[2]

根据我们检索的一些案例,在双方没有明确书面代持协议的情形下,法院通常会从以下几个方面来综合认定是否存在股权代持关系:

(1)出资义务履行情况。如前所述,出资(不论认缴还是实缴)是取得股东权利的实质前提。在公司有实缴资本的情况下,主张代持关系存在的隐名股东[3]需证明是由其实际履行了出资义务,相关证据通常是与公司或显名股东的转账凭证、资金流水等。相对地,否认代持关系存在的显名股东可能辩称其与隐名股东之间的资金往来是借贷、赠与或其他债权债务关系,继而否认隐名股东的付款行为构成出资。同时,出资款是否有合理的出资来源也可能成为争辩的内容并影响法官的心证。

(2)隐名股东是否行使过股东权利,如是否实际参与过公司的经营管理,是否参加过股东会、董事会或签署过相应的董事会决议、股东会决议等文件,是否收取过股东分红等。但需要注意的是,有时隐名股东能够提供其参与公司经营管理的、反映其对公司的运营决策有较大影响的证据,但这并不当然代表是在行使股东权利,因其可能担任了公司的董事、监事或高级管理岗位,基于职位因素参与公司管理并不等同于以股东身份行使股东权利,也不能证明其就具有股东身份。

(3)是否有合理的代持理由。商事行为背后总有追求利益和效率的动机支撑。代持意味着股权的实际权益归属与登记状态相分离,而这种分离会产生额外的成本和风险。因此尽管不是实质要件,但主张代持关系成立的一方总难免需要对代持的原因作出合理解释,来加强法官的心证。如果代持明显不符合各方利益,或实现不了当事人所称的需要通过代持达成的目的,不能自圆其说,法官可能会提出质疑。

(4)公司的其他股东是否知悉实际出资情况、是否知悉股权代持事宜,是否能够与当事人主张的事实相互印证。

(5)公司的盈亏风险是否实际由隐名股东承担。

(6)隐名股东是否向名义股东支付过代持相关的报酬、费用,等等。

根据民事诉讼证据规则,主张股权代持关系存在的一方需就此承担举证责任,并承担证明不力的后果。如果综合各方面事实后,仍无法达到高度盖然性的证明标准,法院将不予认同代持关系的存在。换言之,股权仍归属于登记为股东的一方配偶,另一方配偶可另行提起离婚后财产纠纷之诉,要求将相关股权作为夫妻共同财产予以分割。(股权分割也有许多值得关注的细节,可参考我们之前的文章《灵魂三问:你的、我的、我们的?——家事法中的股权问题清单(上篇)》。)

03、警示和建议

回到本文最初介绍的案例,尽管C咄咄逼人,声称当时向A和B转让食品公司股权只是走走形式,两人根本没有能力支付股权转让款,B也唯唯诺诺地对C的主张统统承认,一贯细致缜密的A还是找出了TA当时协助B共同筹资支付股转款的流水凭证。加上C拿不出其他更有说服力的证据,而夫妻俩通过受让股权变更为公司股东却有清楚的股权转让协议、股权转让款支付凭证、工商登记资料等一系列证据,法院一锤定音,判决驳回了C的诉讼请求。

尽管经历重重障碍,A最终还是幸运地夺回了属于TA的财产。但我们不得不承认,这份幸运未必属于每个身陷离婚财产纠纷的当事人。许多时候,公司的投资运营只由一方配偶操持,另一方对具体情况缺乏了解。当持股配偶意识到股权将因为离婚而要面临分割时,可能会提前布局,暗中与他人炮制出一套股权代持的假象。更有甚者,持股方可能会唆使第三人主动对其提起诉讼,利用法院判决来确认代持关系。如果另一方配偶没有及时发现异样,加入诉讼并提出有效反驳,而该案在他人与持股配偶的“通力合作”下,形成生效判决认定代持关系存在的,另一方配偶将陷入极大的被动,可能不得不通过执行异议之诉、第三人撤销之诉等其他法律救济手段去尝试推翻判决,而这些救济手段无论程序的复杂性,还是实体的困难性,都明显更为艰巨。

在文章的最后,我们希望提出一些小小的建议:

对非持股配偶:做生活的“有心人”,不做躺平的“甩手掌柜”。发挥你的智慧和能力,关心、参与家庭财富的经营管理,与伴侣携手并进、共同成长。

对持股配偶:股权代持有风险,虚假诉讼有责任。你托付财产的好兄弟,未必比你的伴侣更值得依赖。不妨回归初心,交付信任,携手付出,共同收获。

以及——遇到困难,请找专业人士!

脚注:

[1]《最高人民法院关于适用<中华人民共和国公司法>若干问题的规定(三)》(2020修正)第二十四条有限责任公司的实际出资人与名义出资人订立合同,约定由实际出资人出资并享有投资权益,以名义出资人为名义股东,实际出资人与名义股东对该合同效力发生争议的,如无法律规定的无效情形,人民法院应当认定该合同有效。

前款规定的实际出资人与名义股东因投资权益的归属发生争议,实际出资人以其实际履行了出资义务为由向名义股东主张权利的,人民法院应予支持。名义股东以公司股东名册记载、公司登记机关登记为由否认实际出资人权利的,人民法院不予支持。

实际出资人未经公司其他股东半数以上同意,请求公司变更股东、签发出资证明书、记载于股东名册、记载于公司章程并办理公司登记机关登记的,人民法院不予支持。

[2]《最高人民法院关于适用〈中华人民共和国民法典〉总则编若干问题的解释》第十八条当事人未采用书面形式或者口头形式,但是实施的行为本身表明已经作出相应意思表示,并符合民事法律行为成立条件的,人民法院可以认定为民法典第一百三十五条规定的采用其他形式实施的民事法律行为。

[3]为行文简洁,我们此处统一假设隐名股东是主张代持关系存在的原告。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2