收藏

收藏

673

673 上海强国建筑公司在厦门某区承建某写字楼的建设,这天,公司的办税员小张走进厦门税务局的办税服务厅,准备按照项目实际经营收入的0.2%申请预缴企业所得税,但是却被告知强国公司应当作为独立纳税人就地缴纳企业所得税。

这是为什么呢?

原来呀,强国公司在外出经营前没有向上海的主管税务机关申请开具《跨区域涉税事项报告表》,按照《国家税务总局关于跨地区经营建筑企业所得税征收管理问题的通知》(国税函〔2010〕156号)的规定,不能提供《跨区域涉税事项报告表》的,应作为独立纳税人就地缴纳企业所得税。

那么,跨地区经营的建安企业外出经营,

如何规范预缴企业所得税呢?

下面就让我们一一分解!

举个例子,假设厦门A建筑公司,仅有一个在广州的项目部且直属于厦门总机构。A公司2020年第四季度总利润额为1000万元,在广州的项目部经营收入为500万元。

第一步

向机构所在地主管税务机关申请开具《跨区域涉税事项报告表》。A公司在外出到广州提供建筑服务前,需要向厦门的主管税务机关申请开具《跨区域涉税事项报告表》。

开具《跨区域涉税事项报告表》,不仅是《税务登记管理办法》的要求,也是建安企业在项目所在地办理预缴企业所得税的重要办理资料。

目前,厦门市税务局电子税务局系统支持网上办理《跨区域涉税事项报告表》的开具。

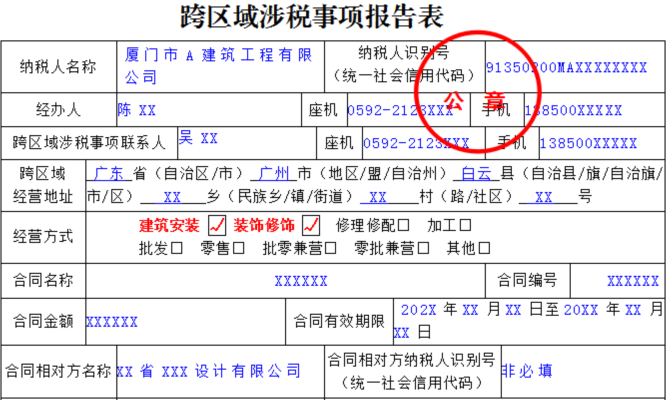

跨地区经营建筑企业向机构所在地的税务机关填报《跨区域涉税事项报告表》时,应注意该表中“经营方式”须包含“建筑安装”或“装饰修饰”类别范围(如下图所示),否则项目部所在地主管税务机关将不能使用“预缴开票”模块进行企业所得税的开票征收。

《跨区域涉税事项报告表》(局部)填表示例

第二步

厦门总机构须向广州项目部出具证明,以证明广州项目部直接属于总机构,该证明没有规定的格式或模板,由总机构自行出具。

第三步

外出经营期间在项目所在地预缴企业所得税。在广州经营期间,A公司的广州项目部应当按照项目实际经营收入的0.2%按月或按季度向广州税务局预缴企业所得税。

按上述假设,2020年第四季度,A公司广州项目部应当预缴的企业所得税为500*0.2%=1万元。

第四步

A公司按季度进行季度企业所得税申报。按上述假设,A公司第四季度应纳税额=1000*25%=25万元,但可以扣除已由广州项目部预缴的企业所得税1万元,也就是说A公司仅就24万的余额在厦门缴纳。以下是季度申报表填表示例。

企业所得税月(季)度预缴纳税申报表(A20000,局部)

如上图所示,A公司广州项目部已在广州预缴的1万元企业所得税填列在第14行“减:特定业务预缴(征)所得税额”行次中,该行次可实现自动带出项目部已在异地预缴的税款数据。2021年起,省级税务机关涉税数据传递将更加便捷、更加准确,该行次可实现更精准的自动取数。

来源:厦门税务

建安企业外出经营办税全流程

1.跨区域涉税事项报告

跨地区经营建筑企业外出经营前,应向机构所在地的税务机关填报《跨区域涉税事项报告表》。

纳税人通过电子税务局自主填报《跨区域涉税事项报告表》时,应注意表中“经营方式”须包含“19建筑安装”或“20装饰修饰”类别范围,且纳税人税务登记的“国标行业(主)或(附)”中须包含建筑业,否则项目部所在地主管税务机关将无法进行企业所得税的开票征收。

2.跨区域涉税事项报验

纳税人首次在经营地办理涉税事宜时,应向经营地的税务机关报验跨区域涉税事项。

3.预缴税款

纳税人跨地区提供建筑服务,应按规定向经营地主管税务机关预缴税款或申报纳税。

以企业所得税为例,纳税人应按项目实际经营收入的0.2%按月或按季预缴企业所得税,需要注意的是,预缴时“预缴税费属性”应选择“项目部预缴”,否则该笔预缴税款将无法申报抵扣。

4.预缴税款申报抵扣

纳税人准确预缴税款后,应及时向机构所在地税务机关进行申报纳税。

以企业所得税为例,企业所得税预缴税款应填列在《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》第15行“减:特定业务预缴(征)所得税额”行次,该栏次已实现系统自动取数,如下图所示:

5.跨区域涉税事项延期

纳税人跨区域经营合同延期的,可以向经营地或机构所在地的税务机关办理报验管理有效期限延期手续。如果纳税人跨区域涉税事项报告已超期,且未及时进行延期的,则项目部所在地主管税务机关将无法进行企业所得税的开票征收。

6.跨区域涉税事项信息反馈

纳税人跨区域经营活动结束后,应当结清经营地税务机关的应纳税款以及其他涉税事项,向经营地的税务机关填报《经营地涉税事项反馈表》。

经营地税务机关核对《经营地涉税事项反馈表》后,及时将相关信息反馈给机构所在地的税务机关。纳税人不需要另行向机构所在地的税务机关反馈。

以上就是建安企业外出经营办税全流程。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2