收藏

收藏

636

636 近期,有不少会计朋友都在咨询留抵抵欠的问题,有的是不知道报表如何填写,有的是不清楚如何进行账务处理……

今天通过一个案例,给大家梳理一下留抵抵欠相关的财税处理。

某一般纳税人A公司增值税适用一般计税,2021年1月因未及时取得进项票和资金紧张等原因,形成了18万元的增值税欠缴税额(相关附加税已按时足额缴纳),后期取得了相应的增值税专用发票,同时又采购了一批商品,因为未发生新的销售业务,2021年6月形成了23万元的增值税留抵税额,A公司了解到有留抵抵欠的政策,但具体不知道该如何适用相关政策?

首先A公司需要了解留抵抵欠的相关政策及办理流程:

根据《国家税务总局关于增值税一般纳税人用进项留抵税额抵减增值税欠税问题的通知》(国税发〔2004〕112号)规定:

为及时追缴增值税欠税,解决增值税一般纳税人既欠缴增值税,又有增值税留抵税额的问题,对纳税人因销项税额小于进项税额而产生期末留抵税额的,应以期末留抵税额抵减增值税欠税。

根据《国家税务总局关于增值税进项留抵税额抵减增值税欠税有关处理事项的通知》(国税函[2004]1197号)规定:

一、关于税务文书的填开

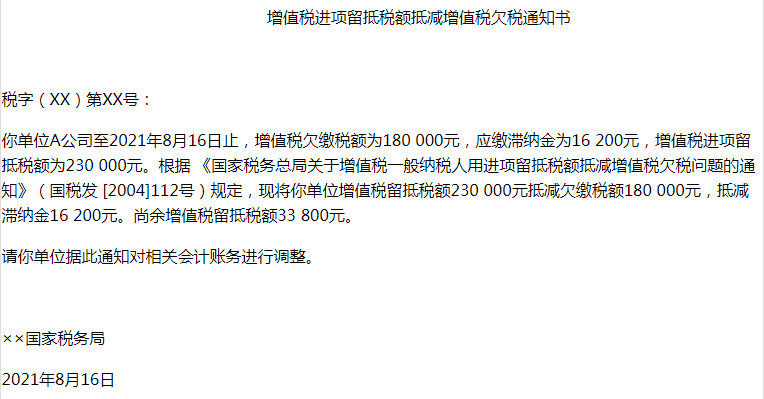

当纳税人既有增值税留抵税额,又欠缴增值税而需要抵减的,应由县(含)以上税务机关填开《增值税进项留抵税额抵减增值税欠税通知书》(以下简称《通知书》,式样见附件)一式两份,纳税人、主管税务机关各一份。

二、关于抵减金额的确定

抵减欠缴税款时,应按欠税发生时间逐笔抵扣,先发生的先抵。抵缴的欠税包含呆账税金及欠税滞纳金。

因此,我们可以知道,纳税人增值税的留抵税额可以抵减所欠的增值税款及滞纳金,同时需要取得由县级以上的税务机关填开《增值税进项留抵税额抵减增值税欠税通知书》。

A公司在2021年8月份去当地税务机关办理了相关手续,取得了《增值税进项留抵税额抵减增值税欠税通知书》。

近期,有不少会计朋友都在咨询留抵抵欠的问题,有的是不知道报表如何填写,有的是不清楚如何进行账务处理……

今天通过一个案例,给大家梳理一下留抵抵欠相关的财税处理。

某一般纳税人A公司增值税适用一般计税,2021年1月因未及时取得进项票和资金紧张等原因,形成了18万元的增值税欠缴税额(相关附加税已按时足额缴纳),后期取得了相应的增值税专用发票,同时又采购了一批商品,因为未发生新的销售业务,2021年6月形成了23万元的增值税留抵税额,A公司了解到有留抵抵欠的政策,但具体不知道该如何适用相关政策?

首先A公司需要了解留抵抵欠的相关政策及办理流程:

根据《国家税务总局关于增值税一般纳税人用进项留抵税额抵减增值税欠税问题的通知》(国税发〔2004〕112号)规定:

为及时追缴增值税欠税,解决增值税一般纳税人既欠缴增值税,又有增值税留抵税额的问题,对纳税人因销项税额小于进项税额而产生期末留抵税额的,应以期末留抵税额抵减增值税欠税。

根据《国家税务总局关于增值税进项留抵税额抵减增值税欠税有关处理事项的通知》(国税函[2004]1197号)规定:

一、关于税务文书的填开

当纳税人既有增值税留抵税额,又欠缴增值税而需要抵减的,应由县(含)以上税务机关填开《增值税进项留抵税额抵减增值税欠税通知书》(以下简称《通知书》,式样见附件)一式两份,纳税人、主管税务机关各一份。

二、关于抵减金额的确定

抵减欠缴税款时,应按欠税发生时间逐笔抵扣,先发生的先抵。抵缴的欠税包含呆账税金及欠税滞纳金。

因此,我们可以知道,纳税人增值税的留抵税额可以抵减所欠的增值税款及滞纳金,同时需要取得由县级以上的税务机关填开《增值税进项留抵税额抵减增值税欠税通知书》。

A公司在2021年8月份去当地税务机关办理了相关手续,取得了《增值税进项留抵税额抵减增值税欠税通知书》。

其次,A公司在税局办理好了留抵抵欠的手续后,需要根据国税发〔2004〕112号的规定,做如下账务处理:

1、抵减所欠税款:

借:应交税费—应交增值税(进项税额) -180 000

贷:应交税费—未交增值税 -180 000

注意:增值税欠税税额大于期末留抵税额,分录的金额取期末留抵税额,增值税欠税税额小于期末留抵税额,分录的金额取增值税欠税金额。

2、发生滞纳金的分录:

借:营业外支出 16 200

借:应交税费—应交增值税(进项税额) -16 200

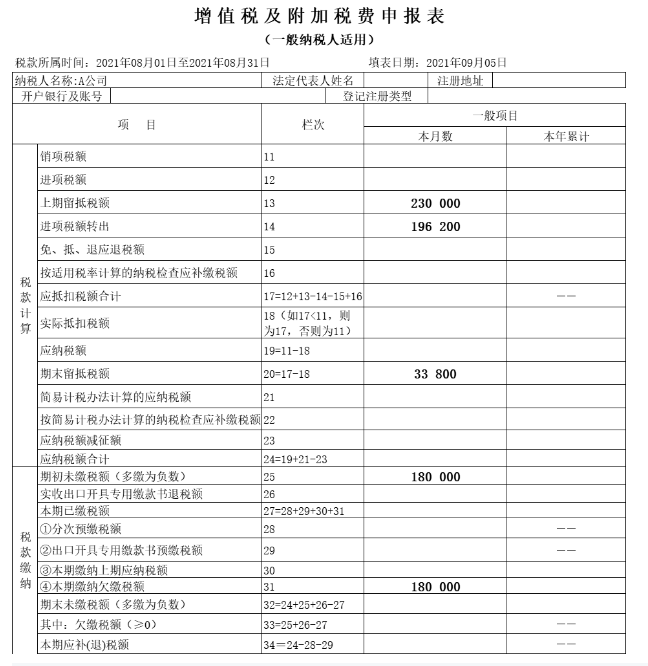

最后,A公司需要在申报所属起2021年8月份增值税申报表时,体现留抵抵欠的处理,主要涉及到增值税的主表和附表二,我们来分别看下:

提醒:企业去税局办理留抵抵欠后,留抵抵欠的金额会体现在附表二中“上期留抵税额抵减欠税”这行,相关数据是从税局系统核定下载的,不是自己手工填写的,如果此行没有数据,需要联系税局核定下,不能手工填写,否则保存会提示校验不符的。

留抵抵欠主要涉及到增值税主表第13、14、20、25和31行,这里面我们需要填写的是31行,在办理留抵抵欠后,相当于我们缴纳了欠税,所以需要把留抵抵欠的增值税税额手工填写到第31行“④本期缴纳欠缴税额”,这块需要注意下,只填写抵减的增值税税额,31行的数据并不包含抵减的滞纳金。

到此,A公司关于留抵抵欠的相关处理就结束了,最后我们在思考一个问题,增值税留抵税额是否可以抵简易计税的欠税额?

一部分人认为,只要是欠缴的税额不区分简易计税还是一般计税都可以进行抵减。

另一部分人认为:从原理来说,简易计税的税额本来就不能用进项税额抵扣,所以留底税额是不可以抵减简易计税形成的欠税额的。

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2