以公允价值模式计量的投资性房地产,能否计算折旧、摊销费用在企业所得税税前扣除的问题,争论已久,各省局的解答结果不一致,解答的依据也不一致。本文对照税会规定,尝试作深入全面的分析,以提供思路,愿能统一观点,消除分歧。

一、对照会计准则需厘清的概念和实质

《企业会计准则第3号-投资性房地产》(财会[2006]3号-3)第二条,投资性房地产,是指为赚取租金或资本增值,或两者兼有而持有的房地产;

第三条,本准则规范下列投资性房地产:(一)已出租的土地使用权。(二)持有并准备增值后转让的土地使用权。(三)已出租的建筑物;

第十一条,采用公允价值模式计量的,不对投资性房地产计提折旧或进行摊销,应当以资产负债表日投资性房地产的公允价值为基础调整其账面价值,公允价值与原账面价值之间的差额计入当期损益。

投资性房地产只是会计准则的概念:

1、实物载体:土地使用权、建筑物;

2、存在形态:已出租、持有并准备增值后转让;

3、持有目的:赚取租金、资本增值、或两者兼有;

4、会计处理:账面不计提折旧或摊销、按公允价值与原账面价值差计入当期损益。

二、对照税法规定需厘清的概念和实质

(一)投资性房地产中的已出租土地使用权、建筑物,取得出租收入。如果不得扣除的观点成立,就会出现只有收入而无成本费用的现象。显然不符合所得税法的基本精神,不符合权责发生制及配比原则。

企业所得税法第八条,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

(二)投资性房地产中的出租土地使用权、建筑物,并不在所得税法规定的不得计算折旧扣除范围内。法无禁止即可为,其计算折旧、摊销费用的扣除并无限制。

企业所得税法第十一条,在计算应纳税所得额时,企业按照规定计算的固定资产折旧,准予扣除。下列固定资产不得计算折旧扣除:(一)房屋、建筑物以外未投入使用的固定资产;(二)以经营租赁方式租入的固定资产;(三)以融资租赁方式租出的固定资产;(四)已足额提取折旧仍继续使用的固定资产;(五)与经营活动无关的固定资产;(六)单独估价作为固定资产入账的土地;(七)其他不得计算折旧扣除的固定资产。

企业所得税法实施条例第六十七条,无形资产按照直线法计算的摊销费用,准予扣除。无形资产的摊销年限不得低于10年。作为投资或者受让的无形资产,有关法律规定或者合同约定了使用年限的,可以按照规定或者约定的使用年限分期摊销。

(三)投资性房地产中的持有并准备增值后转让的土地使用权,不属于所得税法实施条例规定的固定资产,税法一般应按无形资产处理。

企业所得税法实施条例第五十七条,企业所得税法第十一条所称固定资产,是指企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产,包括房屋、建筑物、机器、机械、运输工具以及其他与生产经营活动有关的设备、器具、工具等。

企业所得税法实施条例第六十五条,企业所得税法第十二条所称无形资产,是指企业为生产产品、提供劳务、出租或者经营管理而持有的、没有实物形态的非货币性长期资产,包括专利权、商标权、著作权、土地使用权、非专利技术、商誉等。

(四)投资性房地产中的持有并准备增值后转让的土地使用权,摊销费用在前、转让收入实现在后,是否符合“实际发生的与取得收入有关的、合理的支出”相关性和配比性原则呢?

笔者认为,企业所得税法实施条例第六十七条,应受企业所得税法第八条的限制。以公允价值模式记账的,只为持有并准备将来增值后转让的土地使用权,如果允许其在转让前计算摊销费用,与企业当期所取得的收入并不相关,不应在当期作税前扣除更为合理。

三、部分税局解答摘录

(一)不得计算折旧税前扣除的。

原北京市通州区国税局2012年度汇算清缴热点问题解答:企业以公允模式计量的投资性房地产,在会计处理中不计提折旧,未确认折旧年限,与《实施条例》规定的固定资产或无形资产的扣除条件不相符,因此不得计算折旧从税前扣除。

原安徽国税2018年2月12366咨询热点问题解答:以公允价值模式计量的投资性房地产,在会计上不计提折旧,不属于“实际在财务会计处理上已确认的支出”,因此,不得计提折旧在企业所得税前扣除。

2019-02-18国家税务总局福建省税务局答:以公允价值模式计量的投资性房地产,在会计上不计提折旧,不属于“实际在财务会计处理上已确认的支出”,因此,不得计提折旧在企业所得税前扣除。

文件依据:一、企业所得税法第二十一条规定,“在计算应纳税所得额时,企业财务、会计处理办法与税收法律、行政法规的规定不一致的,应当依照税收法律、行政法规的规定计算。”

二、国家税务总局公告2012年第15号第八条规定:“根据《企业所得税法》第二十一条规定,对企业依据财务会计制度规定,并实际在财务会计处理上已确认的支出,凡没有超过《企业所得税法》和有关税收法规规定的税前扣除范围和标准的,可按企业实际会计处理确认的支出,在企业所得税前扣除,计算其应纳税所得额。”

2019-11-11国家税务总局北京市税务局企业所得税实务操作政策指引:对于以成本模式计量的投资性房地产,由于会计处理已计算折旧或摊销,因此可以按照税收关于固定资产或无形资产(土地使用权)的相关规定计算折旧或摊销从税前扣除。

考虑到以公允价值模式计量的投资性房地产是企业的投资资产,不属于消耗性资产,不需要通过折旧或摊销的方式予以补偿,因此会计核算不计算折旧或摊销。在税务处理时遵从会计处理方式,按照15号公告第八条的规定,以公允价值模式计量的投资性房地产不得计算折旧或摊销从税前扣除。

笔者分析:

1、可喜的是,通州区局将投资性房地产据实分为了固定资产或无形资产来解答。

2、计算折旧是税法的所得计算方式,会计处理的“按公允价值与原账面价值差计入当期损益”,也是一种相当于对应税法所得所采取的会计损益的计算处理方式,不能因为形式不同,就此否定未作任何会计处理。只应理解为税会差异。

3、所得税法的计算折旧,从未强调必须是以会计处理为前提来认可或调整。计算折旧税前扣除,只应以“实际发生的与取得收入有关的、合理的支出”为条件。

4、企业所得税法第二十一条,在计算应纳税所得额时,企业财务、会计处理办法与税收法律、行政法规的规定不一致的,应当依照税收法律、行政法规的规定计算。

不能由不一致的规定,错误地推导出“在会计处理中不计提折旧,未确认折旧年限,与《实施条例》规定的固定资产或无形资产的扣除条件不相符”的结论。

按字面意思,有无之间、存在与不存在之间,也属于不一致;不能就此界定,必须是会计与税法上均存在而有差异的,才属于不一致。

假设会计上没有的支出,税法规定可以税前扣除的,照样扣除。如,残疾人工资加计、研发费加计等等。

假设会计上有的支出,税法没有规定可以税前扣除的,只要不与税法基本精神抵触的,照样扣除。

更何况,前文已述,“公允价值与原账面价值之间的差额计入当期损益”不就是会计处理方法?不就已经作出了会计处理?

5、“---是企业的投资资产,不属于消耗性资产,不需要通过折旧或摊销的方式予以补偿,因此会计核算不计算折旧或摊销。在税务处理时遵从会计处理方式,---”

这是我见过的此类问题解答中,最无语的呓语,作为一位从税三十年的老税干,无颜面来分析该解答。贵单位在2010年解答的那位老师去哪儿啦?

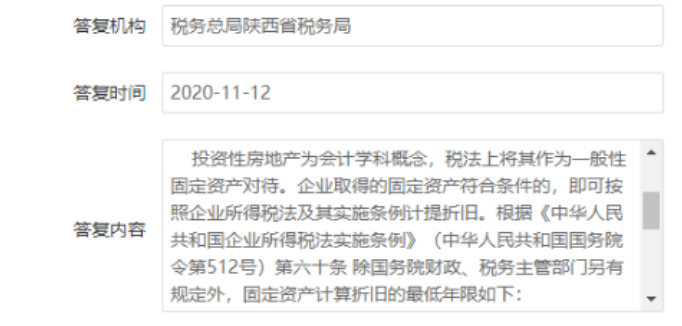

(二)应按税法对资产的一般性规定进行处理

2010年原北京市国税局企业所得税汇算清缴政策问答:以公允价值模式计量的投资性房地产按照《会计准则》的规定,是以公允价值的变动计算相应的损益,不计提折旧。《企业所得税法》未对以公允价值模式计量的投资性房地产做特殊规定,因此其税务处理应按税法对资产的一般性规定进行处理。在实际征管中,凡符合税法规定的固定资产、无形资产,应按税法规定计算折旧、摊销,并准予扣除。会计与税法不一致的,应按照税法规定调整。

笔者分析:这是对折旧最准确的理解,也是对以公允价值模式计量的投资性房地产的实质,所作出的最准确的把握。

而且,值得注意的一个细节,提及的关键字眼“固定资产、无形资产”与”计算折旧、摊销”,对应精准、功底深厚。

而其他答复呢,要么未提及无形资产,不会以为投资性房地产仅是房地产吧?要么在答复后只表述为不得计提折旧,税法中是“计算折旧”好不好。如果你只答复不得计提折旧,是允许土地使用权摊销费用了吗?

该解答中“符合税法规定的---应按税法规定计算”,两个税法规定,给“持有并准备将来增值后转让的土地使用权”的费用摊销,是否应按“实际发生的与取得收入有关的、合理的支出”相关性、配比性等原则作税前扣除,留下思考空间。

(三)可以计算折旧。

2019-11-15国家税务总局广西壮族自治区税务局12366纳税服务中心:---企业以公允价值计量的投资性房地产,税务上可以计算折旧。根据《中华人民共和国企业所得税法》第十一条规定:“在计算应纳税所得额时,企业按照规定计算的固定资产折旧,准予扣除。”《中华人民共和国企业所得税法实施条例》第五十七条规定:“企业所得税法第十一条所称固定资产,是指企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产,包括房屋、建筑物、机器、机械、运输工具以及其他与生产经营活动有关的设备、器具、工具等。”

欢迎沟通及交流,微信公众号请搜索“税语说”。

收藏

收藏

508

508

我要补充

我要补充

0

0

扫码进入小程序版

扫码进入小程序版